金鹰基金权益板块仅陈颖一人业绩拔尖,其余基金经理均陷亏损,业绩不佳导致的迷你基问题迫使金鹰基金接连召开持有人大会。

2023年年度业绩榜单出炉,金鹰基金管理有限公司(以下简称:金鹰基金)旗下金鹰科技创新夺得普通股票型基金的榜首,涨幅为37.70%。

据wind数据显示,金鹰科技创新的基金经理为陈颖,其管理的4只产品2023年收益率分别为37.70%、37.25%、34.25%、31.57%。但今年以来截至1月16日,这4只产品出现回撤,分别为-10.49%、-10.11%、-7.06%、-8.56%。

值得一提的是,金鹰基金旗下其他的权益产品却截然相反。截至2023年12月31日,可统计的41只股票型、混合型和FOF产品中,共有35只亏损,平均收益率为-10.79%。除去陈颖管理的产品平均收益率为-15.76%,其中共有13只亏损超20%,亏损最多的金鹰责任投资亏损达-35.42%。

严重的业绩分化致使金鹰基金去年整体业绩表现不佳,多只产品的大幅亏损拖累规模增长。为什么一个公司业绩却如此分化?投研团队的作用何在?投研团队及投资决策委员会是不是形同虚设或者一盘散沙?对于上述相关问题,发现网向金鹰基金发送了采访调研函请求释疑。截至发稿时间,金鹰基金未能给出合理解释。

仅一人盈利的权益板块

2023年最后几日,基金收益榜单轮换迅速。最终,由陈颖管理的金鹰科技创新(仅计算初始基金,下同)夺得普通股票型基金的榜首,涨幅为37.70%。

除了金鹰科技创新,陈颖管理的其他产品也交出了不错的答卷。据wind数据显示,陈颖管理的金鹰核心资源、金鹰红利价值、金鹰中小盘精选2023年收益率分别为37.25%、34.25%、31.57%。

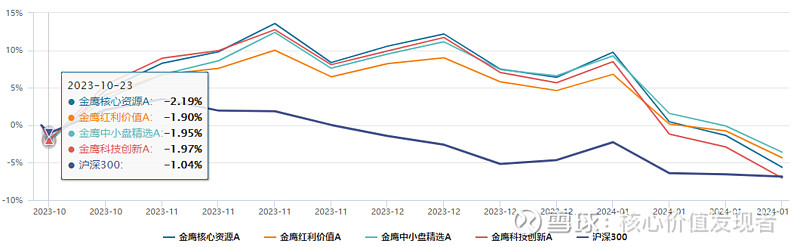

即便是由同一位基金经理管理,基金产品之间高度的同质化也会带来一定的隐患,尤其是会放大市场的波动。据wind数据,上述4只产品近期的净值走势出现高度的相似性。从2023年四季度报来看,超图软件稳居4只产品的十大重仓股之首,另有长盈精密、兆威机电、均胜电子、海格通信、新大陆这五只个股均出现在4只产品的前十大重仓股中,另有安洁科技被3只产品重仓持有,重仓相似度极高。从近三个月业绩来看,上述四只产品的区间收益率分别为-5.61%、-4.33%、-3.59%、-7.05%。

图源:wind

在“领头羊”陈颖夺魁的背后,金鹰基金旗下其他的权益产品却表现得截然相反。截至2023年12月31日,金鹰基金可统计的41只股票型、混合型和FOF产品中,共有35只亏损,平均收益率为-10.79%。除去陈颖管理的产品平均收益率为-15.76%,其中共有13只亏损超20%,亏损最多的金鹰责任投资亏损达-35.42%。

值得注意的是,曾经身为金鹰基金台柱子的韩广哲近期也遭遇了滑铁卢。韩广哲曾在2021年凭着满仓新能源,使得金鹰民族新兴一度领跑市场,最终获得同类基金年度第八。期间,其管理规模也得到显著增长。但随着新能源行情的退潮,韩广哲的表现也逐渐趋于平淡,总管理规模从巅峰时的98.50亿元缩水到了当前的37.22亿元。

据wind数据,韩广哲在卸任包括代表作金鹰民族新兴在内的两只产品后,业绩并没有扭亏为盈。截至1月22日,其管理的产品收益率分别为-16.47%、-17.03%、-17.20%、-17.45%、-17.91%、-18.51%。

图源:wind

“一拖多”倪超2023年曾遭遇发行失败

即便权益板块大幅亏损,金鹰基金也没有停止权益板块的布局。

1月12日,金鹰基金发布了金鹰研究驱动混合型证券投资基金提前结束募集的公告。1月17日,该基金募集期间净认购509,042,893.22元,有效认购668户。据公告,该基金产品的基金经理为倪超,其近一年已新发3只产品,目前共管理8只产品,其中7只为主动权益类产品。

值得注意的是,倪超在2023年5月29日曾公开发行金鹰景气驱动一年持有,但截至8月28日募集期届满,因未能满足基金备案条件而发行失败。

图源:《关于金鹰景气驱动一年持有期混合型证券投资基金基金合同不能生效的公告》

但即便此次发行成功,倪超依然存在很多不确定因素。首要的,在金鹰研究驱动发行成功后,倪超单独管理的产品数来到6只,且全是主动权益类产品。业内人士分析称,同时主动管理多只权益产品会给基金经理带来一定压力,结果大多也只会走向同质化或者业绩分化。

同时,倪超的业绩表现也加剧了这种不确定性。据wind数据,倪超自2009年入职金鹰基金以来,至今已担任基金经理超8年。截至今年1月17日,历任产品中仅有一只已卸任的金鹰改革红利任职回报达翻倍,目前管理的金鹰行业优势A、金鹰元和A、金鹰鑫瑞A、金鹰年年邮享一年持有期A、金鹰信息产业A、金鹰产业智选一年持有A、金鹰民族新兴的任职回报分别为31.41%、37.66%、19.63%、3.01%、-23.96%、-9.04%、-12.04%。

短期来看,从2023年10月1日至2024年1月17日,倪超在管产品区间收益率为-0.60%、-8.35%、-12.14%、-12.86%、-13.11%、-8.12%。

多只迷你基命运犹待审判

在一众的业绩亏损之下,围绕金鹰基金的还有迷你基扎堆的问题。据wind数据,截至2023年四季度末,金鹰基金旗下66只在管产品有20只的规模不足1亿元,占比为30.3%。其中低于五千万元清盘线的共有15只,相比2023年三季度末,规模低于清盘线的基金增加了2只。

大量的迷你基堆积同时也拖累了金鹰基金的规模增长速度。2023年四季度,金鹰基金的管理规模在连续上涨三个季度后首次下滑,减少了4.91亿元。

在多只产品规模不足清盘线的情况下,梳理产品结构是金鹰基金不得不面对的问题。近期,金鹰基金也发布了多则公告召开持有人大会。1月5日,金鹰基金发布了公告称将通过召开基金份额持有人大会审议《关于终止金鹰添悦60天滚动持有短债债券型证券投资基金基金合同有关事项的议案》。据wind数据,截至2023年三季度末,该产品的规模为0.0986亿元。

1月12日,金鹰基金再度发布召开基金份额持有人大会公告,称将通过基金份额持有人大会审议持续运作金鹰民稳的事宜,截至2023年三季度末该产品规模为0.0686亿元。上述两只产品的规模分别位列金鹰基金所有产品的倒数第二与倒数第一,但金鹰基金显然对于金鹰民稳更有信心。

据公开资料,金鹰民稳是偏债混合型基金,基金经理为龙悦芳和梁梓颖。其中,梁子颖的任职年限为1.6年,于2023年12月13日接任倪超管理此产品。截至1月22日,梁子颖的任职回报分别为-1.03%、-17.96%、-25.54%。

(记者罗雪峰 财经研究员孙霖)