上二篇分别分析了行业老大贵州茅台《贵州茅台为什么可以长牛不衰》、行业老二五粮液《五粮液比贵州茅台空间更大》,接下来本应该是行业老三洋河股份了,

但是2019年山西汾酒涨幅高达162%,而贵州茅台只有106%,在整个白酒板块里,位列第三,那我们就用相同的方法先来分析一下清香型白酒第一品牌山西汾酒。

截止2019年三季度,山西汾酒市值767.64亿元,营业收入91.27亿元,净利润16.96亿元。

根据刚公布的2019年业绩快报,山西汾酒营业收入119.14亿元,较上年同期增长26.57%,净利润20.24亿元,较上年同期增长37.64%。

山西汾酒主要业务——

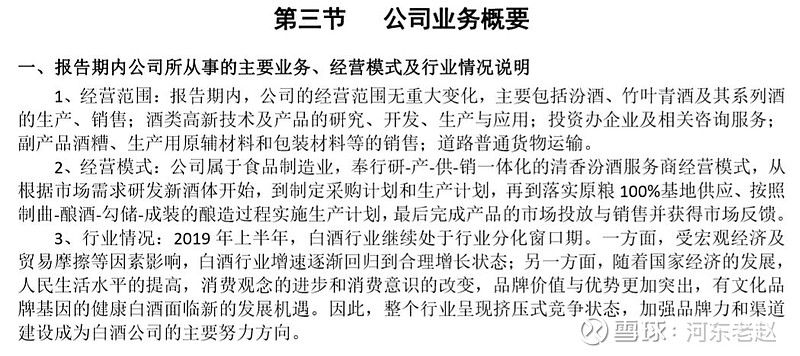

(图一:山西汾酒2019年半年报主要业务)

山西汾酒的主要业务:汾酒、竹叶青酒及其系列酒的生产和销售。

为了扩大全国化版图,2019年山西汾酒确定了一个大本营市场(山西),三大重点板块(京津冀、豫鲁、陕蒙),三小市场板块(华东、两湖、东南),13个机会型省外市场组成的市场格局,简称“13313”格局。

关于核心竞争力,在2019年半年报中,用了四点来介绍:

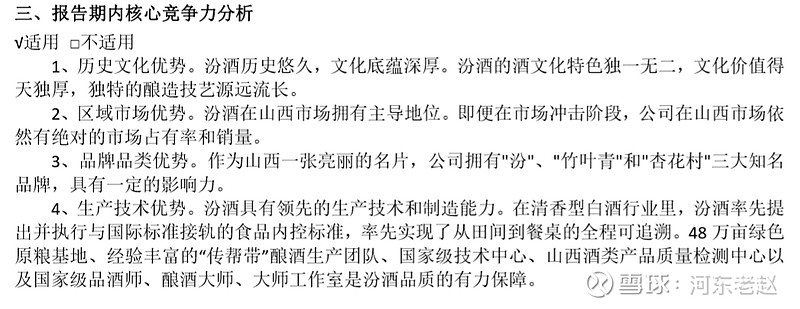

1、历史悠久

2、山西市场有绝对占有率

3、品牌品类优势

4、清香型白酒第一品牌

(图二:山西汾酒2019年半年报核心竞争力)

营业收入构成——

(图三:山西汾酒2019年Q3销售情况)

山西汾酒2019年前三季度营业收入91.27亿元,比上年同期增加25.72%,净利润16.96亿元,比上年同期增加33.36%

其中:汾酒79.89亿元,占比87.53%,系列酒6.93亿元,占比7.59%,配制酒3.63亿元,占比3.98%。

省内市场:44.76亿元,占比49.04%,

省外市场:45.68亿元,占比50.05%。

股市投资,我们喜欢寻找那些“营收有利润、利润有现金”的企业。我们为了更好的判断山西汾酒,所以我们把数据的统计时限延长到了10年。下面我们看:

主要经营数据——

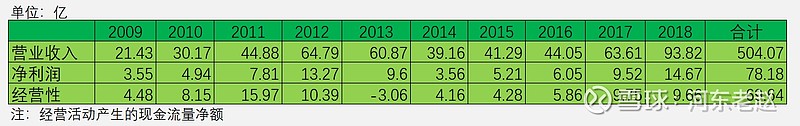

(图四:山西汾酒主要经营数据)

通过图四我们看到:

1、山西汾酒近十年营业收入平均增长23.20%,

2、山西汾酒近十年净利润平均增长29.53%,

10年间经营性现金流总额69.64亿元,而同期净利润为78.18亿元。

3、山西汾酒近十年整体净现比为0.89,

这意味着,在过去的10年,山西汾酒每1元净利润,为企业带来了0.89元的真金白银流入,

净利润固然重要,但净利润能干什么,更为重要。

有些企业虽然赚钱了,但赚的钱得拿去还账,这样的企业,实际上并没有多少价值创造。

下面我们来看一下自由现金流数据——

(图五:山西汾酒自由现金流数据)

资本开支是小名,全称是“购建固定资产、无形资产和其他长期资产支付的现金”。这个数据不是我们自己计算出来的,而是财报直接在“现金流量表”中给出来的。

从大名就可以直观地看出这个账户上的钱,被企业拿去干什么用了。

通过图五,我们能够看到的情景是:

1、山西汾酒在过去的10年间创造的自由现金流是50.07亿元。

也就是说,过去10年,山西汾酒创造出能为企业自由使用的现金——它赚的钱,有50.07亿元可以自由使用。

2、用自由现金流跟资本开支进行对比,如果是100%,算及格,大于200%,算优秀。

山西汾酒近十年自由现金流对资本开支占比256%,

也就是说,过去10年的资金投入换来了2.56倍的现金增加,虽然比贵州茅台、五粮液低,但是也算是不错了。

资本开支数据——

(图六:山西汾酒资本开支数据)

通过图六,我们能够看到的情景是:

1、山西汾酒在过去10年取得的总利润是78.18亿元,总资本开支是19.57亿元。

山西汾酒近十年资本开支对净利润占比25.03%,

也就是说,山西汾酒过去10年,为了维持1元钱的利润,只需付出0.25元钱的资本开支,

引用巴菲特的话说就是,一家公司如果将净利润用于资本开支的比例一直保持在50%以下,那么你可以把它列入具有持续竞争优势公司的候选者名单。如果该比例保持在低于25%的水平,那这家公司就很可能具有有利的持续性竞争优势。

山西汾酒虽然不像贵州茅台、五粮液那样具有有利的持续性竞争优势,但也属于具有持续竞争优势的企业了。

2、山西汾酒2018年的净利润比2009年多11.12亿元。

净利润增长对近十年资本开支占比56.82%。

山西汾酒近十年资本开支带来了56.82%的净利润增长,

而五粮液是230.85%、贵州茅台是132.4%。

也就是说,山西汾酒过去10年的资金投入,换来了0.57倍的净利润增长,而五粮液是2.31倍、贵州茅台是1.32倍。

我们再看山西汾酒近10年的整体现金流数据——

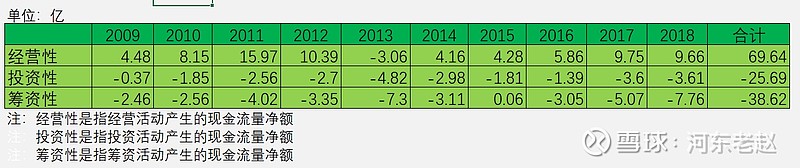

(图七:山西汾酒整体现金流数据)

经营性现金流除2013年外,都为正,表明企业经营正常。

投资性现金流连续十年为负,表明企业正在扩张、

筹资性现金流除2015年外,都为负,表明企业还债或回报股东。

虽然2013年因为应收票据增加,现金减少,经营性现金流为负,

2015年因为分红减少,筹资性现金流为正。

但是通过近十年的历史数据比较,跟贵州茅台、五粮液一样,山西汾酒也是属于奶牛型企业。

我们再看一下山西汾酒2019年Q3财报的“所有者权益”截图——

(图八:山西汾酒2019年Q3财报)

股本+资本公积=8.72亿元+3.41亿元=12.13亿元。

盈余公积+未分配利润=4.72亿元+56.02亿元=60.74亿元。

山西汾酒上市25年来,为股东创造了5倍的价值,

而五粮液是9.58倍、贵州茅台是46.31倍。

最后,再看一下山西汾酒最近五年的PE——

(图九:山西汾酒近五年PE)

山西汾酒目前的动态估值已经46.72倍,中位数是43.57倍。

山西汾酒2018年应收票据大幅增长至36.95亿元,承兑期限从六个月延长到了一年,收入和净利虽然大幅增长,现金流却在下降。2018年底,货币资金约为12.96亿元,与期初余额约为12.59亿元相比,同比增幅不足3%,远远低于同期收入、净利增幅,净现比只有0.66。

白酒企业为了销售产品,可以先货后款,给与买家一定账期,不过,一般有产品竞争力的白酒企业,比如贵州茅台,都是先款后货。从这里也可以看出白酒企业的话语权以及地位高低。

最后再说一下:

清明时节雨纷纷 路上行人欲断魂

借问酒家何处有 牧童遥指杏花村

上面这首杜牧的诗,说的就是山西省汾阳市杏花村--山西汾酒产地。

山西汾酒是清香型白酒第一品牌,1915年巴拿马太平洋万国博览会甲等大奖章获得者。在上世纪八九十年代的中国白酒市场,汾酒是一瓶难求。

一是战略失误:

上世纪九十年代,山西汾酒在既要做名酒,又想做老百姓喝得起的民酒中,产生了严重的战略误判,先涨价,后降价,决策上严重失误的后果就是将保持六年的行业收入第一的位子拱手让给了五粮液。一直到今天,都只能努力挣扎在二线白酒中。

白酒泰斗季克良的一段话,可以很好的概况山西汾酒的这段经历:“名酒”的称谓和标榜,只是企业先天基因的一种体现形式,并不是全部,决定企业发展,最重要的还在于企业自身对战略的把控、对市场的洞见、对品质的坚守等,“名酒”的称号只能笼罩一个时代,并不能光耀万年。

二是品牌混乱:

上市的山西汾酒是山西杏花村汾酒厂股份有限公司,而山西杏花村汾酒集团有限责任公司是前者的股东,占比58%。

但是股份公司与集团公司的产品常常纠缠在一起,严重影响到了山西汾酒品牌,集团公司授权下的贴牌模式“开发酒”泛滥成灾,生产管理问题频出,山西汾酒的品牌价值被严重稀释。

不要说省外的消费者了,有时候山西本地的消费者都分不清哪个是“股份酒”、哪个是“开发酒”。

2019年是山西汾酒上市25周年,也是现任李董事长上任十周年。山西汾酒作为山西省国企改革的样本,借着混改的时机,引入了央企华润。这将是山西汾酒开拓全国市场的重要战略。华润系旗下的全国商超布局,为其搭建了可靠的铺货渠道,有助于其从地域品牌走向全国市场。

但是,掉下来容易,再上去,就难了。

山西汾酒从地方走向全国,任重而道远。

全文完。

欢迎关注微信同名公众号:河东老赵