国研融生智库 杜一用

美凯龙最近发布业绩预告,表示2024上半年要亏10-13亿元。这家被建发股份收编的国内最大家居卖场,2023年刚亏了22亿。也就是说,接手后的美凯龙还没来得及为建发股份做贡献,就先成了一个包袱。

说美凯龙业绩断崖式下跌并不为过。按照预告,今年上半年美凯龙业绩下降幅度将达到9-12倍,而2023年已经下降了将近5倍。建发股份在2023年初与美凯龙原最大股东红星控股达成股份转让协议,并在2023年6月完成交易办理了过户登记和控制权变更。

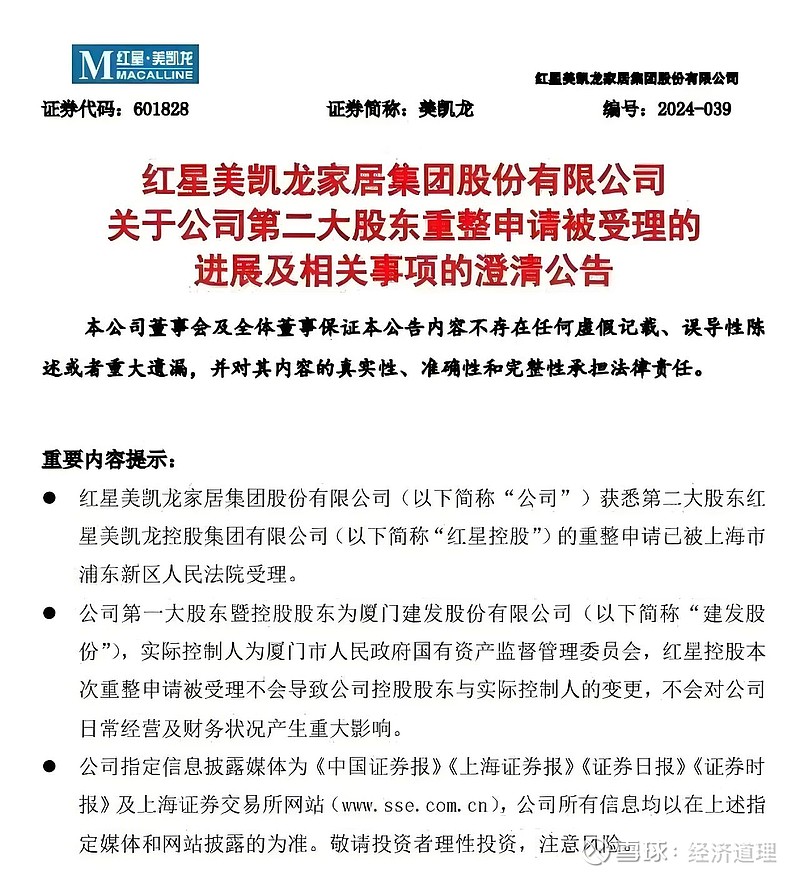

外界根本就想不到,建发股份将美凯龙收入囊中的第一年,美凯龙表现居然会这么拉胯。而建发股份自己可能也没想到,红星控股这么不能打。在建发股份收购后的第二年,红星控股向法院递交了破产重整申请。虽说红星控股的重整申请并不会导致美凯龙控制权的变化,但创始人的破产对美凯龙总归不是一件好事。

美凯龙巨亏与红星控股破产都跟现在的房地产行情密切相关。现在的房地产市场看起来一片愁云惨雾,偏偏在这个时候,建发股份剑走偏锋巨资收购了美凯龙。目前建发股份和同属建发体系的联发集团一共持有美凯龙将近30%股份,买入时付出了将近63亿元的代价。

或许直到今天,建发股份都还觉得收购美凯龙是一笔挺划算的买卖。买时美凯龙对应的估值是160亿,建发股份在2023年报中还颇为得意地体现了近百亿元的纸上利润。

可现实很快打脸。美凯龙2023年最后一个交易日收盘价3.87元,今年7月10日已经创出了2.36元的新低。据此计算,建发股份这笔买卖的纸上利润已经缩水了将近4成。从大环境和K线图来看,建发股份的纸上利润还有继续缩水的可能。

今年5月24日,美凯龙曾就监管部门的监管工作函发布过一份核查意见报告。报告披露,在2023年报告期内,美凯龙共关闭了16家自营或委管商场。今年前5个月,美凯龙又关闭了5家门店,目前大概还剩440家门店。

究其根本,美凯龙闭店还是因为没能扛过这波房地产的深度调整。

其实大行情下,作为房地产行业的下游企业,并不是整个家居行业都这么惨。在核查意见报告中被美凯龙拿来类似的富森美,去年盈利8个多亿,甚至还出现了小幅上涨;今年第一季度净利润虽然略有下滑,但也只下降了16%。

显然,美凯龙也看到了问题所在。美凯龙在预告中表示,家居建材行业面对需求收缩、供给冲击双重压力,地产行业的萎缩也进一步导致家居零售市场需求低迷。虽然消费需求逐步恢复,但居民消费水平和消费信心仍未完全恢复。

按照建发股份收购之初的设想,美凯龙可以参与供应链运营业务协同,拓展消费品类,平滑大宗商品的周期影响。

言下之意,美凯龙与建发房产本来就是上下游关系,建发股份可以借此做大供应链,打通房地产上下游。建发股份的供应链原本以大宗商品为主,而美凯龙擅长的是终端消费品,把美凯龙纳入供应链,可以丰富建发股份的供应链结构,同时发挥出建发房产与美凯龙的协同效应。

从理论上讲,建发股份的结构拼图堪称完美。不过现实很残酷,建发股份整合美凯龙的前提,是房地产能够继续保持平稳健康发展。当房地产发展不如预期时,新整合进来的资源不仅做不了增量,反而会成为包袱。

美凯龙2023年巨亏和今年上半年预亏已经证明了这一点。

从历年财报去看,美凯龙的爆雷其实已有征兆。

房地产这波宏观调控的拐点出现在2020年。建发股份选择在2023年入手美凯龙,或许有拣漏的考量,但在建发股份出手前,美凯龙透露出来的财报信息已经并不乐观。美凯龙最好的业绩出现在2018年,当年净利润达到44亿。2020年成为拐点,净利润由上一年的41亿暴跌到只剩下17亿,2022年更是只剩下不到6亿。进入2023年,建发股份收购当年,美凯龙直接巨亏。

建发房产在房地产市道不好时一反常规高歌猛进,2023年买下美凯龙,在经营理念上一脉相承。