自2021年春节后核心资产泡沫破灭,已经快2年没研究跟踪核心资产了。

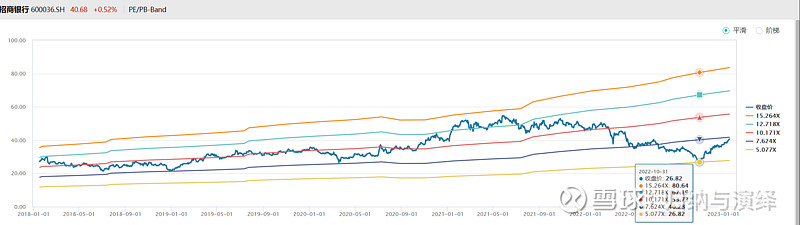

最近复盘了一下上证50里面公司的情况,大部分公司22年增长确实受疫情影响增速有下滑,但经营质量和增长都还在,绝对是国内的核心资产,23年确实也能看复苏预期。这种低增速、估值合理、比较明牌的白马,主要策略通常是大资金在估值低位或合理的时候长期配置,吃一个EPS 3年50%的增长(年化15%)+每年2%的股息率,年化应该有15-20%。这种策略最好是用别人的钱去配,这样稳吃管理费,又能上规模,还能赚业绩提成,波动也相对更小,属于张坤式躺平打法。

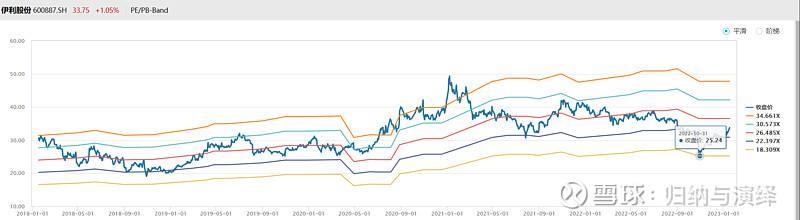

虽然这种策略我一般不会用,但今年10月31日那个位置很多核心资产价值白马股逻辑没有明显破坏的情况下跌到了近5年历史估值-2个标准差的水平,其实是非常符合极致的情绪的买入标准的。这种历史性的机会是核心资产择时非常稀缺的时刻,过去5年主要在2019年的1月和2020年的3月出现过,级别还没这次大,虽然当时这些公司的基本面确实比静态看现在要好很多。个人认为22年10.31价值核心资产的位置类比22年4.27赛道的位置。以伊利股份为例,22年95亿利润,23年110亿利润,对应22年17PE,23年14PE,历史估值中枢25PE,就算回不到中枢,他的经营质量和中长期增长(抗通胀等等)屌打一堆消费电子、low逼制造业,估值还更便宜……

10月底账户新高,11-12月成长、赛道、小盘满仓挨打,当时要是注意到上证50的位置,大概率会切换一部分的,这底部起来30-50%不是美滋滋,当时真就完全没关注这些公司了![]()

后面如何看上证50价值白马:

这轮行情主要是外资驱动,22年8月人民币加速贬值,外资持续流出,9-10月上证50砸出深坑,11月汇率反转,上证50反转,2者高度相关。现在汇率回到6.7,上证50也修复到22年5月的水平。在美元尚未开始降息,中国出口今年承压的阶段,6.7的汇率继续向上升值的概率不大。所以从交易维度,后面要思考的是,如果汇率稳定在6.7左右,外资流入的速度会不会放缓,以及外资流入的改变会不会改变上证50大盘价值蓝筹的上涨趋势?这个地方短线就是做动量,中线的值博率是偏低的。

如果回到基本面去分析,我更喜欢以个股作为锚去看。这里以伊利股份为例,基本回到20年看他的股价和估值水平。

1.伊利股份是经营质量较高的价值蓝筹、消费白马股,产品矩阵丰富、品牌突出,是国内乳制品行业龙头。

2.从当下来看,公司22H1液体乳占比68%,面临增速下行,年增长仅0-5%,第二曲线奶粉、奶酪等产品增长较快,占比达到20%,但市场空间受新生人口萎缩,增长持续性和天花板存疑,属于-β和+α的纠结组合,第三曲线冷饮占比12%,偏向饮料市场,要与可口可乐、农夫山泉等公司竞争,公司依靠乳制品饮料打差异化竞争,有不错的增长,是有看点的第三曲线。

3.综合来看,公司受整个宏观经济和居民消费影响,人口影响其长期消费量,人均收入影响其人均消费量,市场空间模型处于量跌价增状态,这种状态会对估值产生抑制,所以有必要参考历史估值中枢并下修进行调整。

4.长期看公司可依靠高端化、品牌化提高客单价,以及产品具备抗通胀属性。远期公司整体战略保持10%收入增长,并随着品牌和规模提升,销售费用率下降,净利率有望从8%提升到9-10%,向内优化成本寻求利润释放红利,但能否做到存疑。

5.整体来看公司已经不具备大的成长性,但可作为较稳健的价值资产进行配置或阶段性交易。

6.长期故事来看,市场继续讲一个农村居民人均奶类消费低于城市,国人低于海外的宏大叙事;双寡头格局使得行业价格战趋缓,经营质量稳定;消费升级、品类高端化还有结构性机会;低温奶短期虽然竞争激烈,但长期成长看点多,公司还未杀出红海;奶粉高端化、成人奶粉、奶酪消费、冷饮等均具备一定增长点。从内来看,公司完善品牌矩阵、升级品牌、完善供应链和渠道、向上布局奶源,打造全产业链生态,战略上没有什么大问题。但公司国内收入占比98%,没有出海逻辑。

6.23年预计营收1360亿,+10.5%,其中液态乳+5%、奶粉及奶制品+26%、冷饮+22%,整体毛利率30%水平,净利率8%左右,全年净利润110亿,给20-25倍PE,对应市值2200-2750亿,股价区间:34-43元。

7.公司规划收入到25复合10%+增长,利润率25年9-10%,远期看25年收入1800亿,净利润160-180亿,给20-25倍PE,对应市值3200-4500亿,对应当下2100亿有3年50-100%空间,股价区间为:50-70元。

8.如果23年国内经济复苏,公司是非常纯粹的内需导向型价值白马,34元以下买入长期持有理论可享受年化15%内生增长+2%股息率的收益率,若消费板块系统性提升估值则还有25%估值提升空间(20倍到25倍)。

9.短期看动量趋势效应,一年维度看,只要23年经济复苏,即使是弱复苏而不是强复苏,当前的价格买入持有一年,理论年化空间可能也有20%的空间,是属于非常简单的价值投资策略模式。同时也可作为纯内需导向的消费白马主题和大盘价值风格的交易型标的,流动性好,配合今年消费复苏数据,可能也有不错的一些短线波段性机会。

春节后,计划把50、300里的一些核心资产都再捡起来回顾回顾,更新下这些公司近2年的情况,应该是有一些机会的,再不济也能保个今年的下限。当然主要精力还是要去寻找极致的成长和情绪。

最后点名批评各位老师,当时没一个人提醒提醒,肯定都在偷偷摸摸抄底赚钱![]()

![]()