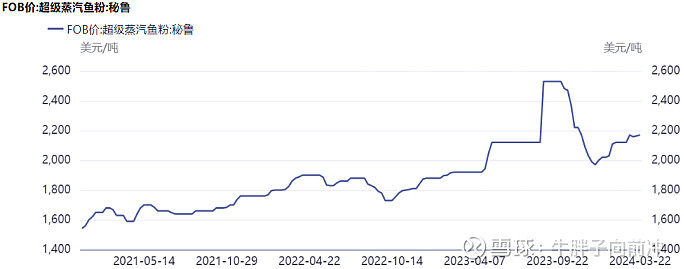

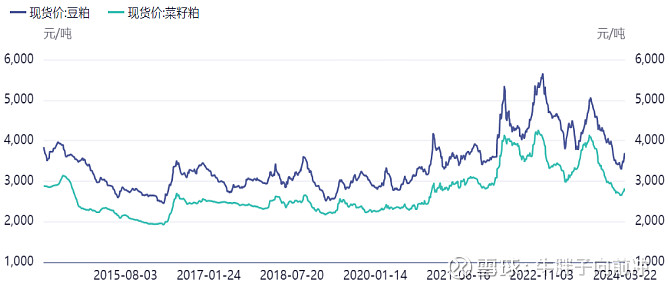

$粤海饲料(SZ001313)$ $海大集团(SZ002311)$ $天马科技(SH603668)$ 2022年粤海的饲料均价大概7200元/吨,2023年大概7500元-7600元/吨,均价涨幅大致5%。2023年鱼粉(SD65%)现货均价14,654.16元/吨,相对2022年均价11,867.68元/吨,涨幅23.48%(这其中有人民币对美元贬值的因素);2023年进口鸡肉粉均价1,178.33元/吨,相对2022年均价1,025.98元/吨,涨幅14.85%,如果考虑美元汇率,涨幅预计达到24%,与鱼粉涨幅差不多;2023年国内豆粕均价4333元/吨,对比2022年的4556元/吨,下滑4.88%;菜粕2023年以及2022年均价分别为3430元/吨、3723元/吨,2023年均价同比下滑7.86%。

考虑到粤海70%以上为特水饲料,也就是原材料以鱼粉为主,并且如果不考虑降低蛋白含量的话,鱼粉+鸡肉粉两项成本占比28%左右,像去年高价鱼粉、鸡肉粉,预计两者成本占比会超过40%,而豆粕成本占比大概11%,菜粕3.5%,因此仔细算下来,饲料产品涨价以及植物性蛋白跌价,两者合计都没法弥补动物蛋白的涨价,中间差了3-4个百分点。

也就是说,2023年粤海的毛利率应该有所下降才对。但现实是粤海2023年前3个季度毛利率(累计值)分别为9.66%、10.84%、10.84%,2022年对应的分别为9.36%、8.76%、9.52%,2022年全年毛利率为9.82%;相对来说,2023年毛利率同比2022年预计会有1个点以上的增幅。

其实你仔细去看,就会发现不少饲料企业在2022年毛利率大幅下滑后,2023年逆势上扬了。比如海大集团2023年上半年饲料业务毛利率9.17%,2022年上半年9.03%;神农集团23年上半年饲料业务毛利率11.16%,相对22年上半年的8.73%,也有明显提升。当然也有下滑的,比如新希望23年上半年饲料业务毛利率5.02%,相对22年同期的5.26%就略有下滑。

考虑到普水饲料以及禽畜饲料主要成本为植物性蛋白,而23年植物性蛋白价格同比有所下滑,因此以普水料以及禽畜料为主的料企毛利率提升理论上是说得通(实际上23年普水以及禽畜养殖亏损相对特水更严重),但特水饲料受鱼粉等动物蛋白涨价影响更大,毛利率下滑更厉害才对。所以问题就是,粤海2023年毛利率提升背后的逻辑是什么?

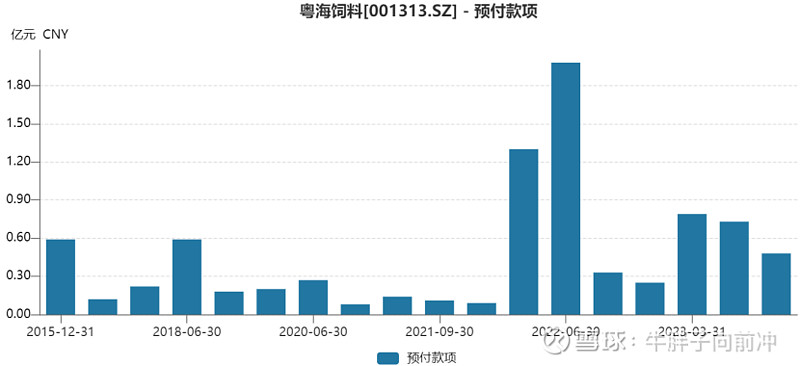

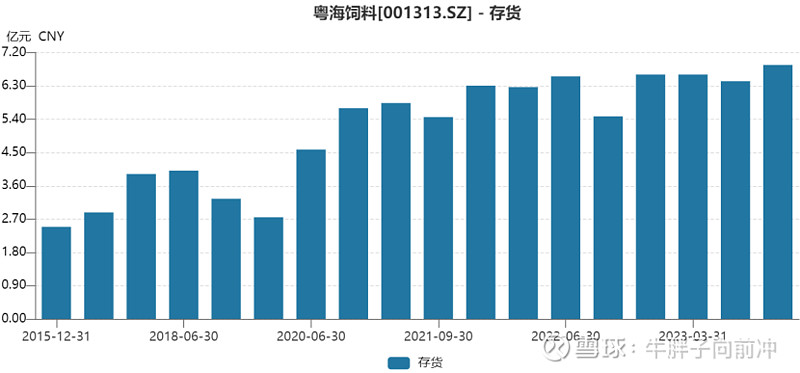

公司公开强调过,前面储备过一些低价的鱼粉,随着2023年原材料价格上涨饲料价格也跟涨(从22年的7200元/吨涨到23年的7500元/吨),如果公司继续使用低价原材料库存,公司毛利率确实会提升。但这只是一种理论情况,实际上公司不可能完全使用低价库存原材料,大部分使用低价库存也不现实。如果你去看预付款和存货数据,大致可以推测公司低价鱼粉备货主要发生在22年1-2季度,超额备货2.5-3个亿,按照鱼粉占整个饲料质量(不区分特水料和普水料)的12%算,年销售100万吨饲料,鱼粉一年需求量就大致12万吨,2.5-3个亿的超额备货,哪怕以1万每吨的鱼粉价格算,超额备货量也就是一个季度不到的量。所以低价库存鱼粉不太可能是23年毛利率提升的主因。

还有一点要注意的是,这里有一个大的判断,那就是2023年下游养殖情况相对2022年有些许改善,比如金鲳鱼养殖2023年情况相对前两年有了明显好转,但就整个养殖情况来说依然不是很乐观。在这种情况下,原材料价格上涨成本向下传导通常不会很顺畅,这从上面的粗略计算可以看出来,就是23年饲料价格涨价不足以弥补成本上涨。

所以,分析到这里,23年毛利率提升,不仅仅是粤海,包括其他部分饲料企业的毛利率提升,最可能的原因就是虽然原材料价格上涨了,但对饲料企业来说,饲料成本实际是下降了的。这种下降,可能是通过技术改进,比如低蛋白技术,也可能是“降质保价”(价格不变、蛋白含量减少了),甚至可能是通过所谓的“伪蛋白”技术降低成本。

如果这个逻辑成立,可以预期的是,通过降低产品品质暂时渡过成本压力期,后续大概率会受到市场的惩罚;而真正通过技术优势,在保证产品品质的前提下,通过低蛋白技术消化成本压力,同时也给养殖户带来经济效益,自然也会在不远的将来受到市场的奖励。