2018年11月16号,证监会发布《会计监管风险提示第8号——商誉减值》,再次强调上市公司至少在每年年度终了进行商誉减值测试,加强信息披露。

不少财经大号也反复提醒大家注 意商誉减值风险。不幸的是他们的关注点全部错了。几乎所有的媒体们让大家回避的原则就是商誉占净资产或者总资产或者市值的比例,意味着跟净资产比起来,商誉占比越高,企业商誉减值的风险越大。

大错特错!毫无逻辑!

为什么呢?因为他们真的不懂。

我们回顾一下商誉减值测试的原理,一般来说,在进行商誉减值测试时,使用的是自由现金流折现模型(DCF),即预测以后几年甚至更长时间的公司自由现金流并根据一定的折现率折现,来跟公司的价值进行比较。正是由于这种操作中现金流预测和折现率选择有很大的空间,因此商誉减值容易控。

一般情况下,企业并没有披露自由现金流。自由现金流近似的等于经营活动现金流量净额扣除构建固定资产的现金流出,而经营活动现金流量净额是净利润调节而来。因此我们找到了一条简单判断自由现金流变化的路线,即净利润的变化。因此判断商誉是否存在减值关键就是净利润的变化。

另外一个角度理解,商誉减值与否就看该公司是否物超所值,而评估资产价值的指标有一条就是净利润,因此通过被收购公司净利润的变化来判断企业商誉是否需要减值是一条很简单的路,这与DCF殊途同归。

因此商誉减值风险的高低关键是这个公司的盈利能力、盈利能力、盈利能力,不是绝对额或者占比的高低。重要的事情说至少说三遍。

那么如何判断该公司的盈利能力呢?至少有一个角度,就是同比。公司同比盈利下滑了,那么大概率是不值那么多钱了,是需要计提减值了。第二个角度,有商誉的上市公司都是因为收购,而收购大多带有业绩承诺,拿实际完成的净利润跟业绩承诺净利润比较即可,如果完成的业绩大幅低于业绩承诺,理论上是要计提商誉减值的。当然,即使完成业绩承诺,也可能计提商誉减值,只是实际操作中没有人会这么干罢了。第三个角度就是产生商誉的这家公司(不是上市公司本身)行业变化如何,如何行业遇到问题,公司大概率也会遇到问题。

有些人会说了,等到知道这些公司的盈利情况不是要等到年报吗?那时候商誉减值已经计提了,还谈何预防。

一般情况下,上市公司半年报会披露被收购公司的盈利情况,比较半年报的数据基本就可以判断了。

举个例子。

最近连续跌停的银禧科技,就是因为计提了4.9亿的商誉减值,其实这个雷使用上面的方法特别明显的就能排除,分步骤拆解如下。

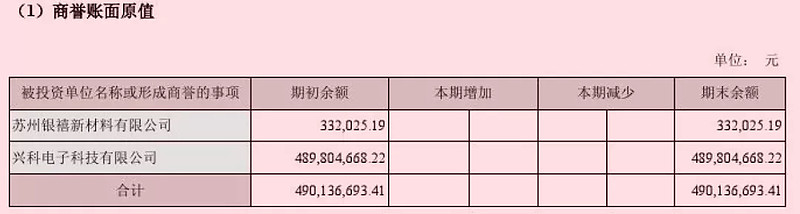

首先看半年报中商誉是谁产生的:4.9亿的商誉几乎全部是兴科电子的。

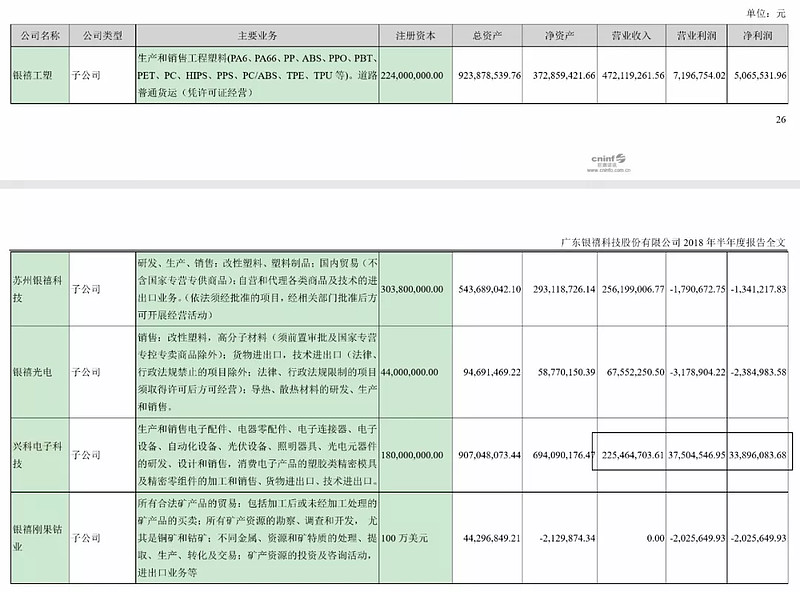

第二步看半年报兴科电子的盈利情况,2018年上半年兴科电子实现营业收入2.25亿元,实现净利润0.34亿元。

第三步可以看同比,兴科电子2017年上半年实现收入2.41亿元,实现净利润0.31亿元,还不错嘛,同比2017年变化不大。可是对比2016年上半年8.73亿元营业收入和2.19亿元净利润,就知道这个商誉减值已经推迟一年计提了。

第四步看业绩承诺,兴科电子 2016 年度、2017 年度和 2018 年度实现的净利润(扣除非经常性损益后)分别不低于 2.00 亿元、2.40 亿元和 2.90 亿元,合计不低于 7.30 亿元。而2018年上半年仅完成0.34亿元,连2.9亿的零头都没有,这个减值准备不计提说不过了。

第五步,大家还可以看行业,兴科电子的主要产品CNC金属精密结构件业务,下游是智能手机。这就不需要我在说了吧,金立都破产了。

所以通过这五步基本就可以判断上市公司商誉是否需要计提减值,但是至于计提多少减值损失,就天知道了,好在这个雷已经炸不到你。

有兴趣的小伙伴可以试试智慧能源的商誉减值,初善君判断他的业绩预告还有往下修改的可能,因为计提的商誉减值不够。

当然啦,这种方法真的不是事后诸葛亮,初善君早在一年以前的文章里反复提及了,看到很多朋友先被媒体误导,再被上市公司欺骗,还没有有效的排雷方法,因此初善君反复反复在反复的提醒,你们别嫌烦。各位小伙伴快快使用这种方法对持仓进行地毯式排雷吧,如果有排到,记得给初善君留言哦。

至于暴力的只看商誉占比,太Naïve了。

在跟初善君念一遍:商誉是否减值的关键是被收购公司的盈利能力,最最关键的是自由现金流创造能力。