来源 | 深蓝财经

作者 | 王鑫

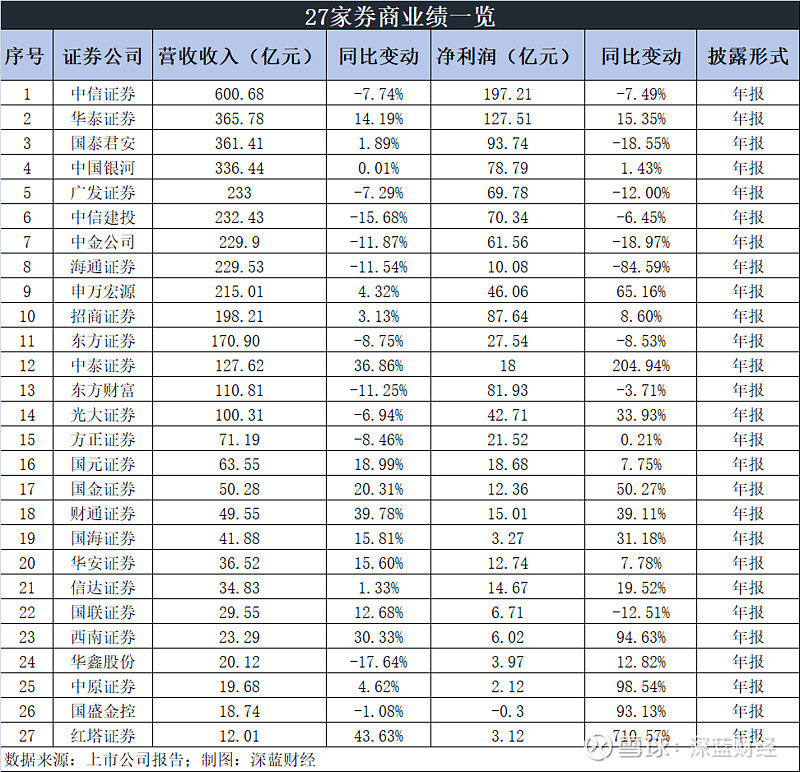

截至3月29日,A股50家上市券商中有27家正式发布了2023年年度报告。

整体来看,27家券商超6成实现了业绩正增长,自营业务在支撑券商业绩增长方面功不可没。不过,头部券商业绩仍以下滑为主。拿“券商一哥”来说,2023年,中信证券实现营收600.68亿元,同比下降7.74%,实现净利润197.21亿元,同比下降7.49%。

券商行业的“马太效应”消失了吗?其实,头部券商的业绩走势更符合资本市场的实际表现,多家中小券商业绩之所以实现了增长,是因为2022年下降过于惨烈,2023年实现了低基数上的增长。从营收、净利润体量来看,行业分化仍然非常明显。

回顾过去一年,尽管中国资本市场受内外挑战影响表现承压,证券行业经历了多重冲击,但在“金融强国”的全新使命下,各家券商苦练内功,纷纷走上高质量发展道路。往后看,证券行业经历一轮基本面重塑,服务实体经济的功能提升,更有利于行业的长远健康发展。

这表现在几大关键词。

关键词1:

发力科技金融、培育新质生产力

当前,加快发展新质生产力、扎实推进高质量发展,已经成为全社会的共识。发展新质生产力的核心在于科技创新,科技创新意味着研发投入和风险,所以资本市场的助力就显得尤为重要。

过去一年,证券公司以金融服务实体经济为出发点,有效地把大量金融资源用于促进科技创新、先进制造、绿色低碳和中小微企业“专精特新”领域,加快培育新质生产力。

在股债承销方面,头部券商发挥了“雁头”作用。例如,中信证券表示,公司积极融入创新驱动战略,助力现代化产业体系建设,科创板、创业板、北交所合计承销规模及科创债承销规模均排名市场第一,股债承销规模合计2.2万亿元。中金公司提到,2023年服务科技类企业交易规模超3,400亿元,在服务国家科技创新方面,完成相关股本项目交易规模超1,100亿元,包括并行科技北交所IPO等标杆项目。此外,中信建投主承销科技创新公司债及科创票据148只,主承销规模645.60亿元,华泰证券累计承销 77 单规模232.87 亿元科技创新债券。

在股权投资方面,多家券商成果显著。国泰君安牵头设立总规模 100 亿元的浦东引领区科创系列基金,助力 6 家企业登陆科创板、华虹半导体单个项目募资 212 亿元。中信证券通过自有资金和私募股权基金投资金额近100亿元,中信建投投资完成项目投资26个(其中科创板IPO跟投项目10个),投资金额13.35亿元。方正证券产业基金年内投资约 40 家优质企业,已有 3 家完成上市。

关键词2:

唱响资本市场双向开放主旋律

开放,是中国金融市场发展的核心关键词,也是中国资本市场改革的重要议题。过去一年,在资本市场高水平双向开放的新格局下,“投资中国”已成为境外机构的共识,与此同时,境内机构频频“出海”。

3月22日,首家获准新设的外资独资券商渣打证券宣布正式展业。“跌宕起伏的世界环境中,我们长期看好中国经济前景,信心从未动摇。”渣打证券在正式开业之际表示。

渣打证券的正式展业是外资券商积极来华投资、展业的一个缩影。据证监会最新数据,截至2023年年底,境外机构投资者数量到达806家,2023年新增81家。目前,包括长春证券在内的8家外资机构正在排队申请合格境外投资者资格。

“出海”方面,目前A股上市券商中共有19家公司披露了境外业务收入。2023年,境外业务收入排名前五的券商分别为中信证券、华泰证券、中金公司、国泰君安和中国银河,分别为94.04亿元、70.26亿元、60.75亿元、21.63亿元和20.6亿元。

尽管中信证券营收、净利润双降,但境外业务获得大丰收,实现境外收入94.04亿元同比增长14.78%,境外业务净利润 24611 万美元,几乎翻了一倍。同时,中金公司2023年境外债券承销规模同比上升2.2%至51.89亿美元,连续三年排名中资券商第一,港股IPO融资排名、QFII交易量保持市场第一。

值得注意的是,在双向开放、人民币国际化背景下,券商行业正处于出海红利期,有望获得丰厚回报,但在国际环境巨变中,也有部分券商境外业务暴露出不小风险,部分券商的经营模式亟需改变。

关键词3:

建设一流投行浪潮涌动

去年10月底,中央金融工作会议提出“加快建设金融强国”“培育一流投资银行和投资机构”。随后,证监会多次发声,将支持打造一流的投资银行和投资机构,明确5年形成10家优质头部机构,2035年形成2至3家具备国际竞争力与市场引领力的投资银行和投资机构。

政策东风下,部分券商已将打造一流投行作为公司战略发展重点。中信证券、中金公司、中信建投、银河证券、兴业证券、国金证券、国元证券等众多券商均表态要打造一流投行,为加快建设金融强国贡献力量。

如何打造一流投行?证监会于去年11月3日明确表态将支持头部券商通过业务创新、集团化经营与并购重组等方式实现做优做强,以打造高水平的投资银行机构。

业内人士认为,当前证券行业和龙头公司在经营体量和业务结构方面,与全球优秀证券同业相比还有一定差距,预计行业内的并购整合在监管推动下加速落地,行业集中度有望进一步提升。

关键词4:

ESG导向成行业共识

近年来,越来越多的证券公司将ESG(环境、社会和公司治理)纳入公司管理,并在实际业务中以ESG为导向,引导资源和资金进入符合可持续发展理念的行业,为服务实体经济高质量发展贡献力量。

回顾2023年,多家券商在支持绿色金融方面贡献了典型案例。中金公司全年完成绿色相关项目交易规模超6,000亿元,在中资企业境外ESG债券承销规模中排名中资券商第一,斩获ESG相关奖项19个,并不断完善责任投资机制,将ESG因素纳入投资业务流程。中信证券承销150只绿色债券(含碳中和债)共计 716 亿元,服务长江电力完成 805亿元重大资产重组。东方证券ESG 债券合计承销70.41 亿元,完成“助力三峡集团清洁能源科技创新项目建设”等多个获奖项目。

推动乡村振兴亦是证券公司践行ESG的重点方向。2023年,中金公司投行业务完成乡村振兴相关项目交易规模超1,200亿元,中信证券助力脱贫地区企业发行债券并承销乡村振兴债券、三农债券融资规模729亿元,申万宏源发行服务乡村振兴债券11 只规模275.5亿元。

不过就现状而言,中国与欧美发达市场ESG投资规模存在较大差距,据国际权威评级机构晨星统计,截至2022年末,全球可持续基金总资产规模达2.744万亿美元。其中,欧洲占到总规模的81%,美国约占13%。相较于欧美成熟市场,中国ESG投资才刚按下“加速键”。

更多精彩内容,欢迎关注