4月底以来,在房地产利好政策密集出台、外资回流等因素下,A股和港股开启一轮显著反弹;然而5月伴随美联储降息预期减弱、经济金融等数据不及预期等负面因素影响,市场冲高回落后陷入震荡调整。结构上看,二季度板块轮动加快,5月地产链受政策催化走出一轮反攻;而6月“科特估”概念横空出世,半导体、消费电子板块亦景气回暖;红利资产表现仍较为稳健。那么,在行业结构波动演绎的当下,公募主动权益基金的行业调仓又交出了怎样的答卷?基金经理都做了哪些操作?

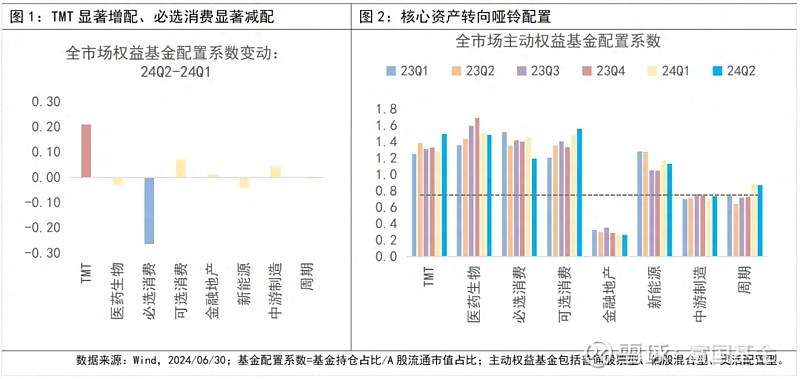

大类风格:核心资产转向哑铃配置,增配TMT等、减配必选消费等

风格上,按配置系数变动幅度从大到小依序看,主动权益基金增配TMT、可选消费、中游制造、金融地产;减配必选消费、新能源、医药生物。

➤其中,增配风格方面:1)TMT板块在海外映射和景气持续改善共振催化下,更受权益基金青睐;2)可选消费板块主要受益于2024上半年出海逻辑演绎下走出行情的家电、汽车等细分领域带动配置比例提升;3)制造业板块上半年投资增速加快景气度回升且估值相对低位、叠加后续设备更新及耐用品以旧换新等政策落地,高端制造业支撑仍强、占规模以上工业企业增加值的比重稳中有升成为较好配置选择;4)金融地产主要源于银行具备一定高股息资产特性、基本面相对稳健具备一定防御配置价值。

➤减配风格方面:1)必选消费或受困于市场对其存在较高的业绩担忧预期,其配置程度相比于前五个季度已有大幅下降;2)新能源板块盈利预期在去产能过程中仍相对承压;3)医药板块景气度欠佳持续减持。

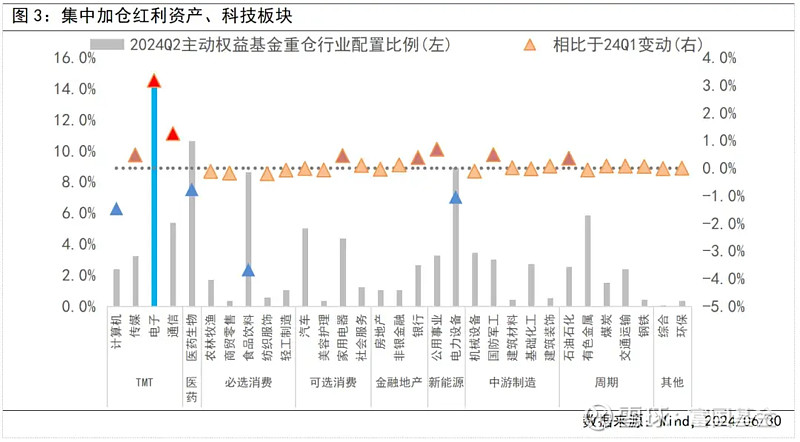

行业:集中加仓红利(部分资源品)+科技,其中电子超过食饮成为第一大重仓行业

总体看,权益行业结构2024年二季度在科技股业绩预期改善、红利防御、制造业景气度回升等投资逻辑支撑下变迁演绎,表现为减配必选消费、医药等传统权重板块,而明显增配以电子、通信等为代表的处于景气拐点或持续改善的科技股和高股息防御属性突出的红利股。

➤科技板块中,电子、通信加仓幅度显著领先于其他行业。2024年二季度,电子、通信接力计算机成为科技成长型基金的共识方向,业绩确定性或为切仓主因。一方面,人工智能的故事带动AI产业趋势从软件应用端到硬件设备端全方位持续演绎,叠加海外科技景气映射下有望进一步刺激算力和硬件终端等板块机遇。另一方面,半导体板块基本面持续复苏,库存出清叠加国产替代概念催化推动,相关个股业绩逐渐兑现并获资金青睐增配。

➤红利类资产现金流充沛+高分红,防御价值凸显获资金增配。红利类资产如公用事业、石油石化、银行、钢铁、煤炭、交运等2024年二季度均获增配。其中,电力、交运、国有大行等相关板块高股息低波动特征突出,基本面相对稳健;同时当前煤炭、钢铁等周期板块在供给端受限+海外降息交易提振流动性宽松预期的背景下,相关资源品价格中枢或仍有一定支撑,成为机构资金的主要选择。

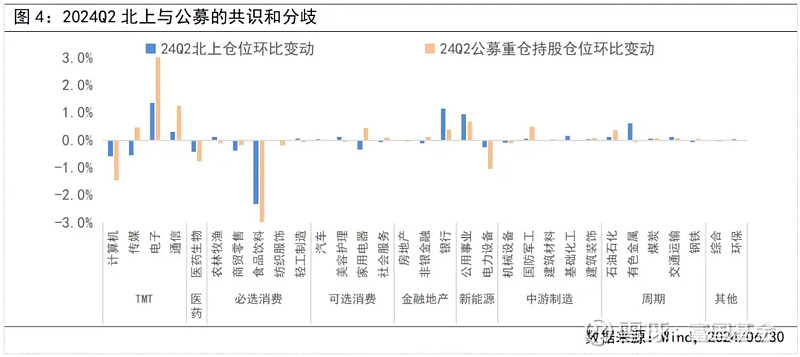

公募基金和北向资金的共识:加仓科技与红利、减仓必选消费与医药

按细分行业看,2024Q2 北向资金对电子、银行、公用事业、有色金属、通信的定价权提升程度靠前,而公募基金则较为明显地增配电子、通信、公用事业、国防军工、传媒等重仓行业。两类资金细分行业的加仓偏好集中于TMT和红利类板块。若整体观察大类风格,则更多红利股方向如煤炭、石油石化、交运等同样获得两类资金共识增配。而对于必选消费和医药等传统权重板块,外资和公募基金也达成一致进行减配操作。综上,基于市场相关主体的资金行为看,关注主要资金合力方向(科技与红利)或将有望收获超额收益。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。