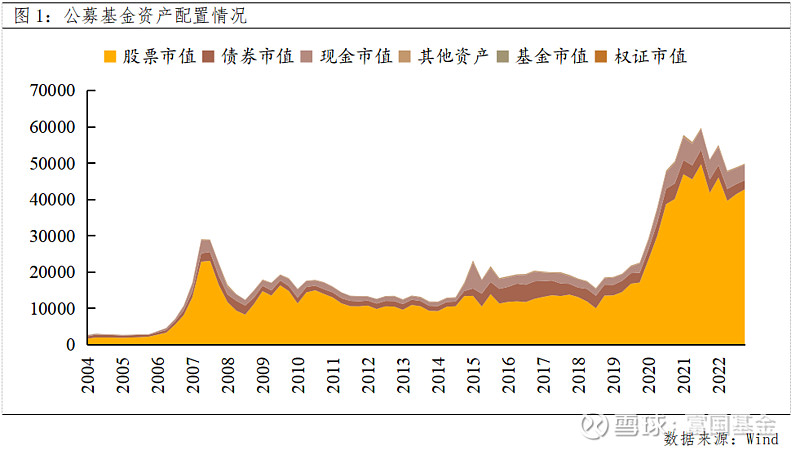

一季度末主动权益类基金(偏股混合+普通股票+灵活配置型)共持有A股4.1万亿,占A股总市值的4%左右,4万亿多亿的基金是如何配置的呢?

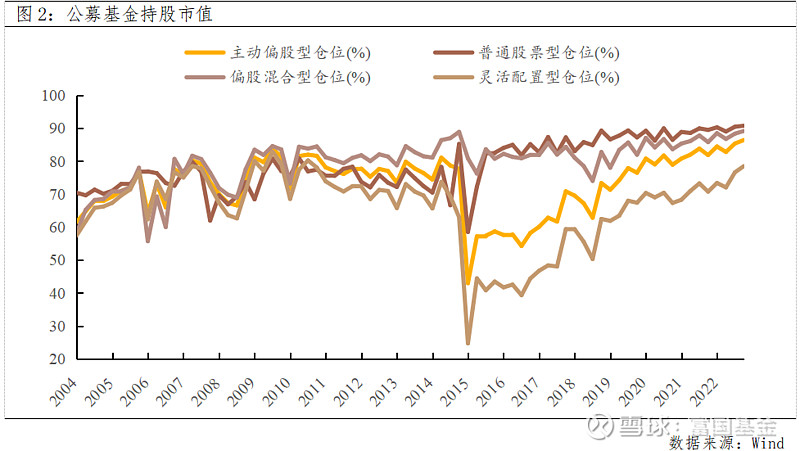

公募基金高仓位运作,仍是存量博弈

季度末,主动权益类基金仓位在88%-89%的水平,为2010年以来新高,已经处于偏高仓位运作。普通股票型仓位相比于22Q4上升0.5pct至89.6%;偏股混合型基金仓位回升0.8pct至88.2%;灵活配置型基金仓位上升0.8pct至88.5%。

主动权益类基金持股市值回升879亿至4.13万亿元,持股市值上升主要是股价上涨贡献,基金仍面临赎回压力。主动权益类基金份额整体下降1.9pct:偏股混合型基金份额下降2.4pct,普通股票型基金份额上升1.5pct,灵活配置型基金份额下降2.3pct。在公募基金新发较弱面临净赎回的压力下,公募基金的筹码呈现“存量博弈”的结构,公募基金大幅超配的行业面临减仓的压力,而低配的行业有加仓的空间。

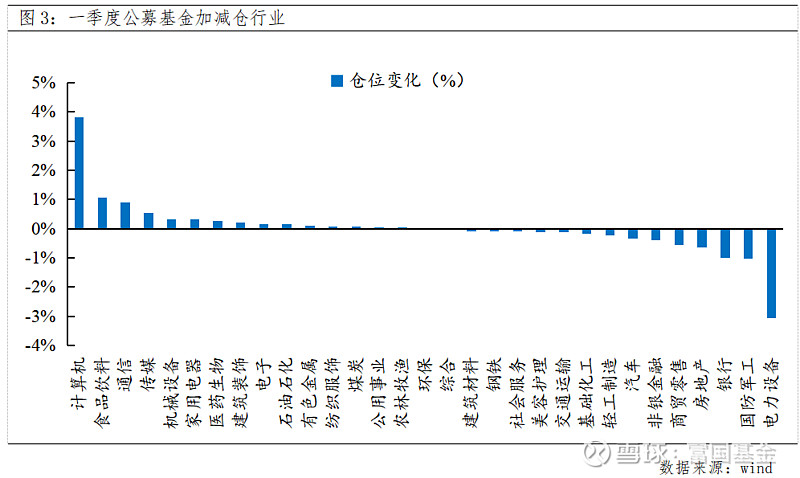

加仓TMT板块,但配置仍未集中

公募基金加仓TMT和食品饮料,与一季度市场表现一致。一季度主动偏股型基金加仓较多的行业是计算机、食品饮料、通信、传媒和电子,分别加仓为3.79pct、0.93pct、0.91pct、0.54pct、0.37pct。一季度主动偏股型基金减仓较多的行业是电力设备、国防军工、银行、房地产和商贸零售,减仓比例分别为-3.07pct、-1.03pct、-1.01pct、 -0.65pct、 -0.56pct。一季度前半程复苏相关的食品饮料表现较佳,后半程由于AI产业的变化,TMT板块表现较佳。一季度主动权益类基金业绩中位数在3%左右,显示公募基金或在3月才集中加仓TMT板块。

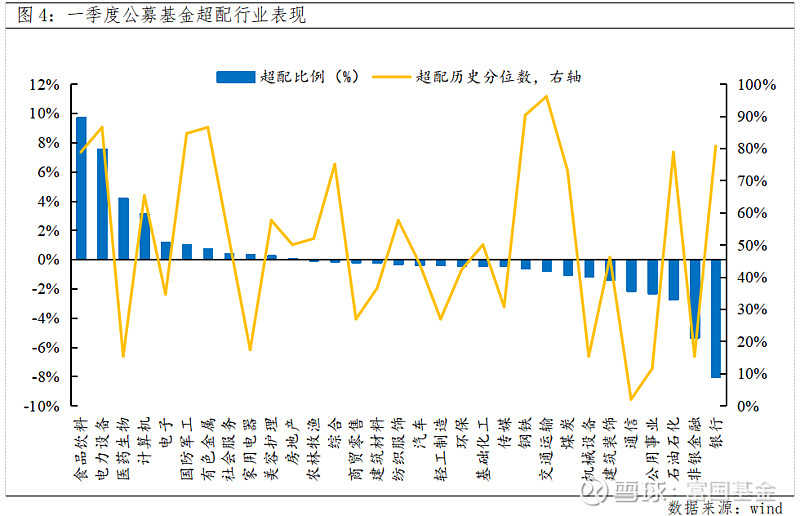

公募基金一季度末对TMT板块仅略超配,考虑AI人工智能的产业变革迅猛,未来或仍有加配空间。一季度主动股票型基金的重仓股超配前五的行业分别是食品饮料、电力设备、医药生物、计算机和电子,超配比例分别为9.59%、7.56%、4.11%、3.10%、1.38%,其中电力设备的超配比例分位数仍处高位,而医药生物和电子处于历史较低水平。因此从公募基金“存量博弈”角度,新能源板块仍面临持仓集中的压力,而TMT板块仍有加配的空间。

当前公募基金已经开始对TMT板块进行加仓,但目前仅有计算机、电子行业处于超配,传媒、通信行业均处是低配阶段,TMT板块仍是交投过热,配置较低的阶段,未来公募基金对TMT板块仍有加仓空间。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。