6月13日,上海凌凯科技股份有限公司(以下简称:凌凯科技)递表港交所主板,华泰国际为其独家保荐人。

根据智通财经APP了解,凌凯科技是华神科技(000790.SZ)$华神科技(SZ000790)$ 全资子公司华神星瑞的参股公司。2022年至2023年,凌凯科技完成三轮增资,最后一次增资后估值为35.6亿元人民币。

2023年扭亏

招股书显示,凌凯科技是中国化学合成行业的积极参与者,致力于提供小分子化合物技术和产品解决方案,专注于制药、新材料和新能源行业。特别是,公司是中国少有的从事化学合成一体化解决方案的领导者之一,根据灼识咨询的资料,2023年收入在中国排名第五,市场份额为11.7%。化学合成一体化解决方案是指包含工程和工艺技术及设备的一揽子解决方案,有助于精细化学品的实施和生产。

从招股书披露的数据来看,2021年至2023年(以下简称:报告期内),公司的营业收入分别为1.35亿元(单位:人民币,下同)、2.16亿和4.85亿元,相应期间年内利润分别约为-3694.2万元、-7115万元和1.36亿元,刚刚扭亏。

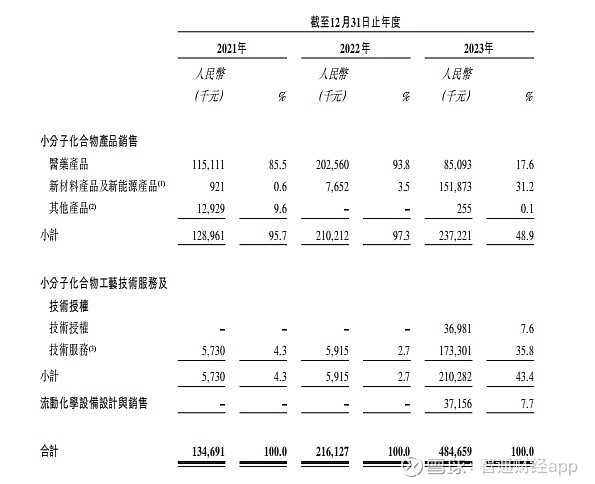

凌凯科技的业务主要包括小分子化合物产品销售、小分子化合物工艺技术授权及技术服务、流动化学设备设计与销售三部分。它致力于小分子化合物产品的开发、生产及销售,涵盖了医药、新材料和新能源等多个领域。报告期内,小分子化合物产品销售额分别为1.29亿元、2.10亿元及2.37亿元,占总营收比例的95.7%、97.3%及48.9%。同期的小分子化合物工艺技术服务及技术授权的收入分别为573.0万元、591.5万元及2.10亿元,占总收入比例的4.3%、2.7%及43.4%。

简言之,小分子化合物产品销售为凌凯科技的主营业务。细分来看,医药产品的销售额占比从2021年的85.5%下滑至2023年的17.6%,新材料和新能源产品的销售额占比则从2021年的0.6%增长至31.2%。另外,2023年,凌凯科技流动化学设备设计与销售业务开始产生收入,营收0.37亿元,占总收入的7.7%。可见公司的一体化解决方案(包含工程和工艺技术及设备的一揽子解决方案)覆盖日益全面。

值得关注的是,凌凯科技的毛利率由2022年的3.8%大幅增至2023年的48.3%,主要受公司的小分子化合物产品技术授权及技术服务业务类别的快速增长所推动,该业务在市场上受到追捧且相比其他业务类别的利润率较高。

而回顾凌凯2021年到2023年前五大客户的变化,明显发现从2021年和2022年以医药生产类客户为主,一举进入新材料和新能源行业。前五大客户的收入贡献从2021年7800多万元和2022年1.34亿元,直接在2023年蹿升到3.87亿元,各个时期公司自五大客户赚取的收入分别占总收入的58.1%、61.9%及79.8%。可见公司或许无法与主要客户维持长期关系,且对五大客户愈发依赖。

同时,凌凯科技主要客户与供应商重叠。报告期内,凌凯科技的部分主要供应商亦为公司客户,而部分主要客户亦为其供应商。比如,客户E及安徽诺全药业有限公司报告期内为公司主要客户,主要向公司采购小分子化合物用于药品生产。同时,公司向其采购化工原料,用于生产其他类别的小分子化合物。期内,公司各年的五大供应商分别占同年总采购额的30.3%、65.1%及49.9%。

经营活动所得净现金流量为负 行业较为集中如何加速成长?

根据智通财经APP了解,尽管扭亏,但凌凯科技的财务指标并不好看。

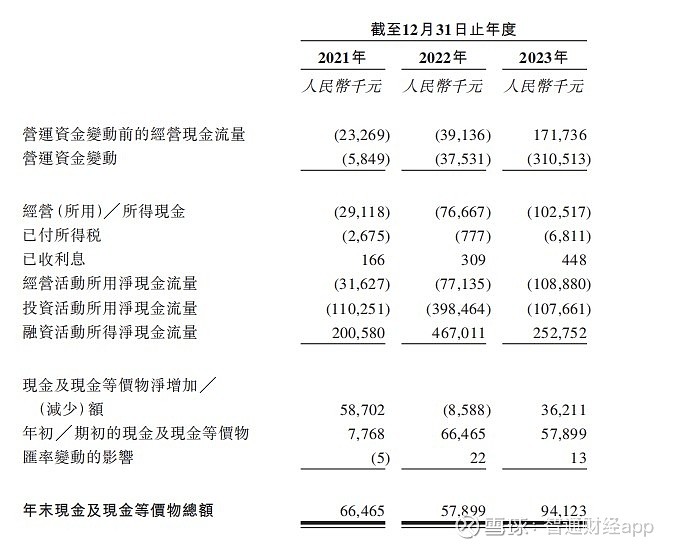

首先,报告期内,凌凯科技经营活动所用净现金流量和投资活动所用净现金流量均为负,其中,经营活动所用净现金流量分别为-3163万元、-7714万元和-1.09亿元,投资活动所用净现金流量分别为-1.10亿元、-3.98亿元和-1.08亿元。可见随着业务规模的增长,凌凯科技并没有流入真金白银,经营活动所用净现金流量的流出反而越来远大。

现金流为负值,与贸易应收款项及存货居高不下有关。报告期内,公司贸易应收款项、应收票据及其他应收款项及预付款项总额分别为1.25亿元、1.09亿元及3.22亿元,2023年公司贸易应收款项总额激增。同期公司贸易应收款项周转天数分别为65天、37天及81天。根据招股书的说明,如果未来凌凯科技经营活动现金流量净额为负的情况不能得到有效改善,公司营运资金将面临一定的压力,从而对公司持续经营造成不利影响。

与此同时,公司的存货越来越高,报告期内,凌凯科技分别录得存货2410万元、5150万元和6120万元。于各报告期末,公司分别录得存货减值亏损230万元、2980万元和200万元。存货过高会占用公司大量的流动资金,降低公司的资金使用效率,迫使公司投入更多的资金来维持存货水平,这必然也会对公司经营产生压力。凌凯科技坦言,倘未能有效管理存货水平,公司可能面临较高的存货过时风险。

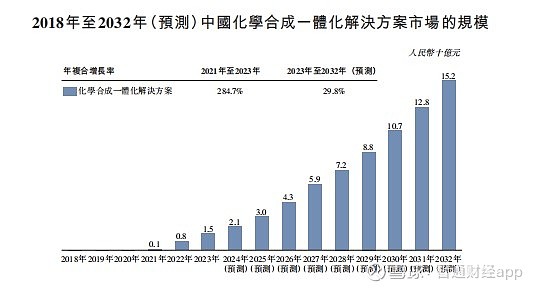

从行业来看,市场对化学合成解决方案的需求来自价值链下游行业的经营活动。固定资产投资及相关技术采购构成化学合成解决方案的相关市场规模。中国的化学合成一体化解决方案市场是化学合成解决方案市场中较小且不断增长的部分,于2023年达致价值人民币15亿元,2021年至2023年的年复合增长率为284.7%。预计到2032年该市场将大幅扩张并达致人民币152亿元,2023年至2032年的年复合增长率为29.8%。2021年之前,市场参与者为客户提供合同制造及开发服务且尚未提供一体化解决方案。

就竞争格局来看,中国化合物产品行业竞争异常激烈,不断演变。中国化学合成一体化解决方案市场相对集中,根据灼识咨询的资料,按2023年的收入计算,前五大市场参与者合共占据67.9%的市场份额。在前五大市场参与者中,公司排名第五,市场份额约为11.7%。2023年,最大市场参与者按收入计算的市场份额约为17.2%,凌凯科技与其差距并不算小。 在行业集中度较高的背景下,凌凯科技该如何持续扩张规模成为摆在其案头的问题。

综上,作为化学合成一体化解决方案赛道的参与者之一,凌凯科技于2023年实现扭亏。然而,随着业务规模与业绩持续增长,公司经营所得净现金流仍为负值,且流出金额持续增长,成为其不容忽视的问题。