新零售概念前路迷茫

Costco带来实体零售标杆

近年来,“新零售”一词在一级市场被炒得火热,众多新零售行业上下游项目如雨后春笋一般的出现,但经历时间的沉淀以后,市场留下了一地鸡毛,新零售终端企业以盒马鲜生以及超级物种为代表,前者因为找不到合适的盈利途径,开始大幅放缓开店的速度,选址也更加谨慎,整体风格开始偏向稳健。而后者则是直接关闭了许多低坪效的门店,同时将这一块业务从上市公司的主体中剥离。如何图突破新零售的瓶颈是众多从业人员都在研究的一大难题。

2019年8月27日,知名美式卖场Costco首家中国分店在上海闵行开业,引发了大抢购,最终导致Costco不得不临时宣布下午暂停营业,这种火爆的场景与新零售落寞形成鲜明的对比,同样是以线下零售为终端输出,是怎样的差异导致这两种极端的现象呢?下文将对Costco的商业模式、规模、区域以及历史沿革等方面进行分析,以求能找到国内新零售的突破口。

逆势扩张的发展态势

纵观美国实体零售业,老牌百货希尔斯Sears在2006-2016年时间间市值缩水96%并宣布破产;百货巨头J.C.Penneys的市值缩减86%。家电零售公司百思买Bestbuy市值缩水55%,而Costco凭借其低价精选的核心零售哲学以及独特的商业模式使其在面对亚马逊的冲击下屹立不倒,稳健成长。

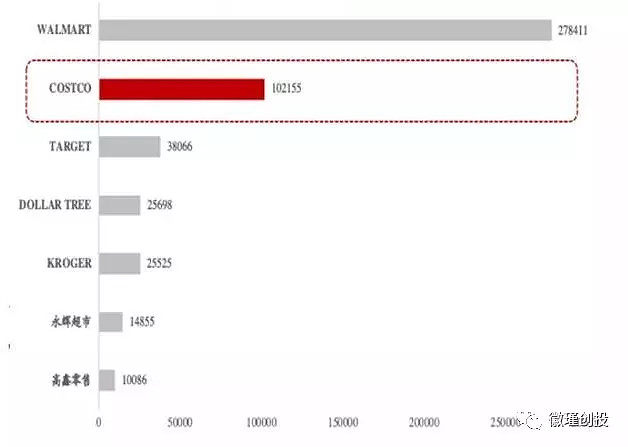

好市多在金融危机(自上市22年以来首次出现负增长)后实现二次成长;2009-2018年收入复合增速8%,净利润复合增速12%;2018年公司营收达到1415亿美元,同比增长9.73%,是仅次于沃尔玛的全美第二大超市企业,也是全球第三大零售商。Costco公司的优异表现也使其被资本市场誉为不惧亚马逊(‘Amazon-Proof’)。

在美国零售市场,与Costco同属会员制仓储超市的还有沃尔玛品牌下的山姆士会员店Sam’sClub以及BJ’s。

Costco是美国经营批发业的龙头。CSI数据显示,2019年第一季度,Costco以13.1%的市占率保持着美国本土经营批发业的第一位置,沃尔玛名下的Sam’sClub市占率为5.40%,Costco在美国批发业有卓越地位。

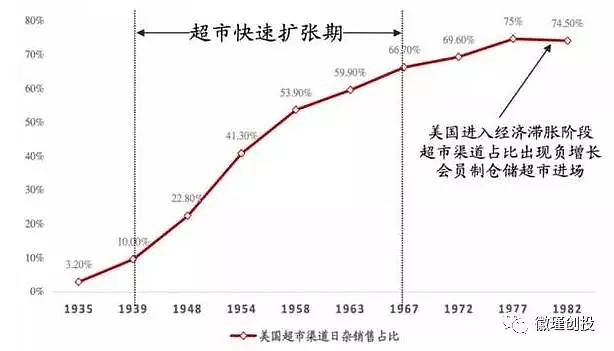

美国超市业态在上世纪40年代起高速扩张,超市渠道占比日用品杂货销售从10%快速提升至70%。会员制仓储超市在超市日杂零售接近饱和时进场。

舍弃传统通过赚差价盈利的模式

追求长期会员增长

会员制是Costco在商业模式上与通常超市在的主要区别。会员制的基本要求是:用户需要预先支付定额会员费成为会员才能入场消费。多年来公司凭借优质服务、极具性价比的优质商品赢得众多消费者的青睐。

从某种程度来说,Costco是一家服务公司,收取的会员费是进入卖场的门票,优质且低廉价格的商品是消费者获得的服务。Costco成功走出了区别于传统零售商以赚取差价为主的盈利模式之路,追求长期会员增长是公司的主要商业策略。

成立35年全球769个门店布局11个国家

Costco的模式可复制性已被验证,快速扩展海外:Costco于1983年在华盛顿州西雅图开始运营。截至2018年12月,Costco在全球经营768个门店:美国533个、加拿大100个、墨西哥39个、英国28个、日本26个、韩国15个、中国台湾13个、澳大利亚10个、西班牙2个、冰岛1个以及法国1个。公司在美国、加拿大、墨西哥、英国、韩国和中国台湾同时开展电商业务。

Costco能够快速扩张铺店的关键两大因素为

选址策略降低土地成本,助力规模化扩张。选址策略结合美国的汽车文化及完善的高速公路体系,Costco选址偏远,土地成本较低;

时间和资金成本。这两个因素可以使单个门店的成本降到最低,资金投入到更多门店的扩张上,实现快速规模化。

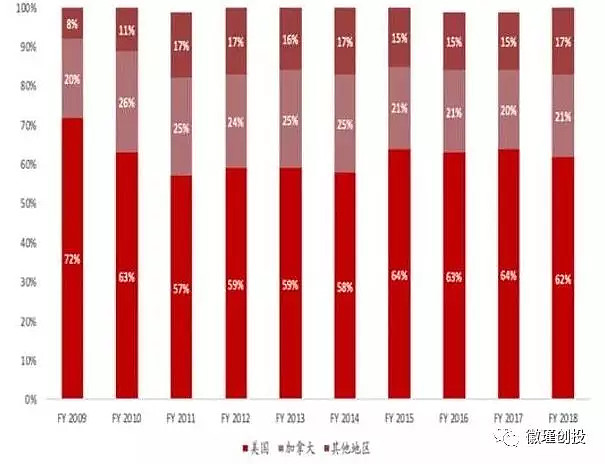

地域集中度较高积极发展非美国业务

Costco有72%的营业收入来自美国,15%来自加拿大,剩余13%来自其他国际地区。美国区域的营业利润率相比其他地区处于最低,2018财年为2.72%,加拿大和其他地区的营业利润率分别为4.54%和4.05%,一部分原因是由于会员仓储式超市在这些国际地区仍属于相对较新的概念,没有面临其在美国与其他仓储式俱乐部之间的竞争。另一部分原因是员工成本较低,导致费用率小于美国地区。其他国际地区的营业利润率近10年来增速高于美国和加拿大。

Costco近年来努力发展非美国业务,从经营效果来看,加拿大及其他地区的营业利润贡献总和从FY2009的28%提升到FY2018的39%,非美国区业务发展势头良好。

极致供应链下带来的竞争优势

规模化采购+高效供应链+严选模式

Costco舍弃短期商品差价,追求长期会员增长的商业策略需要具有全局掌控升级供应链的超强能力,将商品的供应成本压到最低才能吸引会员。Costco虽然提供全品类商品,但一直采用超低SKU的运营策略。Costco长期保持3700个SKU左右,相比之下2018年美国零售行业平均SKU约为14000个,超市竞争对手沃尔玛SKU更是超过20000个。超低的SKU意味着Costco针对这些SKU具备更大的进货规模,能形成规模效应,因此拥有更大的议价能力,进而为消费者赢得更低的价格。

在低价的同时,每类商品只有2-3种类选择,也就是Costco已经为到店的消费者做出了一层筛选,Costco选择的商品均是同类商品的性价比优的品牌,解决了顾客购物时再去甄选商品的问题,减少了顾客的时间成本。由于每一品类只有2-3种品牌,低SKU策略带来的另一个正面效果是库存周期的压缩,Costco库存周转只有30天,远远低于沃尔玛的43天。

极致供应链下带来的竞争优势

前端采购管理:全球性采购+供应商管理+自有品牌

全球雇佣买手,精选上架商品。Costco在全球拥有庞大的采购团队,所有上架的商品都必须经过管理层亲自挑选试用。Costco的采购专员要了解产品的成本、物流运输和整个生产过程以及根据这些来挑选最具上架资质的商品。由于低SKU策略,Costco必须根据性价比以及质量因素挑选同品类中的头牌商品,选择具有爆款潜质的商品上架。

品牌供应商挑选过程严格。能够成为Costco合作供应商需要经过严格审核,一方面,从专业考核、设计、质量监控、物流协助等方面考量供应商。另一方面,供应商必须承诺严格遵守交货期以及具有履行该诺言的能力。由于Costco每种产品的类别控制单一,所以按约定的交货期的交货至关重要,延迟交货的结果可能导致店内空仓,进而增加缺货成本。同时Costco提供给供应商供应链金融服务,加强与供应商的合作关系,与供应商互惠共赢。

自有品牌Kirkland弥补外部供应商的劣势。当Costco认定某一品牌无法以最经济的价格在卖场内销售时,Costco会寻找供应商生产同类产品并归于自有品牌KirklandSignature下,以满足消费者对此品类的商品需求。

极致供应链下带来的竞争优势

特有会员制度而建立的坚实壁垒

Costco会员分为三种:年费60美元的普通金星会员、年费60美元的商家会员以及年费120美元,返现2%的高级用户卡(分个人及商家用户)。

Costco根据通货膨胀率及市场情况对会员费进行不定期调整,个人会员每次调整幅度为5美金。与Costco类似的会员体系还有同为会员制仓储超市的Sam’sClub和BJ’s。

2018年财报数据显示,Costco付费会员数为5160万。根据美国人口普查Cesus的公开数据,2018年美国家庭数量约为1亿2759万,按一家持有一张Costco付费会员卡来算,美国平均每10个家庭中会有4家为Costco的付费会员。

极致供应链下带来的竞争优势

会员费收入为企业盈利核心

完全以会员费为导向,Costco将会员费收入视作为企业盈利的核心。Costco成功走出了一条区别于传统零售商靠赚差价为主的盈利模式之路。舍弃短期商品差价为主,追求长期付费会员增长。这种运营逻辑需要企业具备强大的供应链能力,将商品价格的竞争优势发挥到极致,其次再优化各个细节的购物体验,不断地吸引更多的消费者加入会员体系。

公司经营数据显示,会员费收入占净销售额的比例稳固在2.2%左右,但会员费占营业利润比整体水平小幅度下降,2014财年占比处于较高位置,达到75.4%,高出2018财年比例近5%。

Costco对中国零售的启示

随着Costco等外资超市进入中国市场,他们的品类结构、运营逻辑可供中国实体零售业进行参考。低SKU类似于严选模式具有价值:每类商品只有2-3种类选择,门店站在消费者的角度已经为目标用户做了一层筛选,挑选出同类商品的性价比优的品牌,解决了顾客购物时再去甄选商品的问题,减少了顾客的时间成本。严选模式方便消费者更好的选择,提升购物效率,提升用户粘性,同时助力门店的周转以及运营效率。

发展其他服务配套完善生态商业圈:Costco的付费会员不仅仅可以享受店内商品的优惠,还能享受加油站、汽车维修、美食中心、药店、眼科中心等其他生活服务配套。目前国内商超除了美食中心、熟食铺外几乎没有其他生活化服务配套。发展生活化服务,使商品销售和其他服务配套相辅相成,协同强化引流能力,是增加门店流量以及提升粘性以及构建极具竞争力的商业生态圈的重要因素。

提升自有品牌占比坚实壁垒:自有品牌通常具有高盈利能力。目前中国零售商自有品牌占比低于西方零售商。

国内头部商超永辉超市、家家悦、永辉超市名下的自有品牌销售占比在10%左右,对比零售标杆Costco,自有品牌仍需提升占比提升零售商自身品牌知名度,进一步提升利润率。总结来说新零售在目前来说虽然遇到了瓶颈,但其未来的发展前景还是可以期待,Costco用行动证明了付费会员制在国内的可行性,国内企业如何从中找到适合自己的商业模式将会是未来突破的一大方面。