日历价差(calendar spread) 是指投资者买进到期日较远的期权,同时又卖出相同行权价格、相同数量但到期日较近的期权所组成的套利交易策略。

这里我们讨论最常用的卖出到期日短的看涨期权,同时买入到期日长的看涨期权的组合。

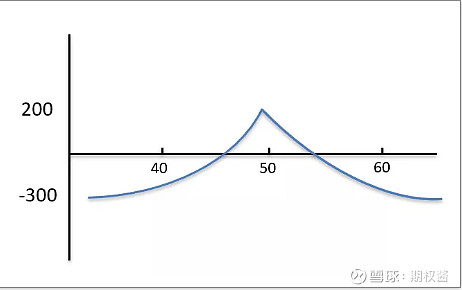

下图是一个标的为50元的平值看涨期权所组成的日历价差的到期损益图,一般在近期合约到期我们便全部平仓。

从收益曲线可以看出,当近月合约到期时价格在该行权价附近时,策略将盈利,而远离行权价时,无论上行或下行,都会亏损,并且盈亏皆有限。

01

那么这个策略到底通过什么赚钱呢?其实有两个需要关注的点。

❏ 第一个是期权的gamma,也就是价格的位移。

日历价差中卖出了短期合约,我们当然希望短期内价格在此行权价附近,这样卖出期权的时间价值都会成为我们的收益。

❏ 第二个是期权的隐含波动率。

隐含波动率的上升会为该策略带来额外收益,也就是使得买入的远期合约升值。

以平值期权构建的日历价差,卖出期权的时间价值收益将会占总收益的很大一部分,而用虚值期权添加方向性进行组合,则隐含波动率的影响会更大。

02

下图是19年3月白糖期权的日历价差收益,我们卖出一手SR909C5600,买入一手SR001C5600,在当时白糖价格强势,于是在远月用虚值合约构建组合,并且远月白糖期权隐含波动率偏低,使用日历价差策略包含了方向性判断的同时,看多波动率。

最终三个月不含保证金收益超过了100%,其中标的价格离目标价仍有距离,时间价值还未明显衰减,而隐含波动率大涨。此情况下,买入期权的隐含波动率对组合收益的影响会大于卖出的期权。