3月债市回顾:整体小幅走高

ORIENT FUND

3月,央行积极通过OMO操作和降准熨平资金波动,市场对于强刺激政策担忧消退,且已开始交易经济复苏放缓预期,叠加海外金融风险发酵提升避险情绪,债市整体小幅走高。

具体来看,据Wind数据显示:3月资金利率整体下行,R001/R007/DR001/DR007月均值环比-31/+13/-25/-6BP,存单量跌价升。1M、3M、6M票据利率月均值为去年3月以来新高。利率债净供给环比增加2188亿元。1Y国债/国开债利率下行10BP/9BP至2.23%/2.39%,10Y国债/国开债利率下行5BP/6BP至2.85%/3.02%。

基本面:制造业PMI继续扩张,需求边际放缓

ORIENT FUND

3月制造业PMI为51.9,低于前值0.7个点,仍处于扩张区间。制造业PMI在2022年底处于47.0的低位,今年1-2月供求环比快速、高斜率修复,3月则呈现一定程度的行业分化与调整。

分阶段看,1月是“需求快速复苏”,新订单上行达7.0个点,需求上行幅度快于生产,库存变化有限;2月是“生产大幅跟上”,生产上行快于需求,库存明显上升。3月则是“供需分化调整”,需求在高基数之上没有进一步加速,新订单小幅下行0.5个点,带动前期偏快的生产调整、库存调整。大型企业景气度相对较高,几乎持平2月高位。中小企业PMI环比下行,对应3月就业数据并不算好,PMI从业人员为49.7,再度回到50以下。服务业PMI继续走高,商旅的恢复可能是一个主要带动。整体来看,目前经济呈现“分化式复苏”的特征。经济确认走出谷底,但并未呈现一个短期持续较强的斜率。

3月通胀数据明显偏低。CPI同比0.7%,低于前值的1.0%;PPI同比-2.5%,低于前值的-1.4%。通胀同比读数低的原因之一是2月春节错位叠加3月高基数。另一个下拉因素是猪周期仍未触底。3月CPI猪肉价格环比继续下行4.2%。服务类价格在疫后没有出现市场去年预期的、海外出现过的报复性上行的特征,CPI服务在3月的环比为0.1%,前三个月累计同比的0.8%甚至弱于整体CPI。当前宏观经济的特征是走出谷底、有效需求不足、分化式复苏;对价格来说,又进一步叠加了基数因素和周期性。

(数据来源于Wind)

3月二级市场:债市走高

ORIENT FUND

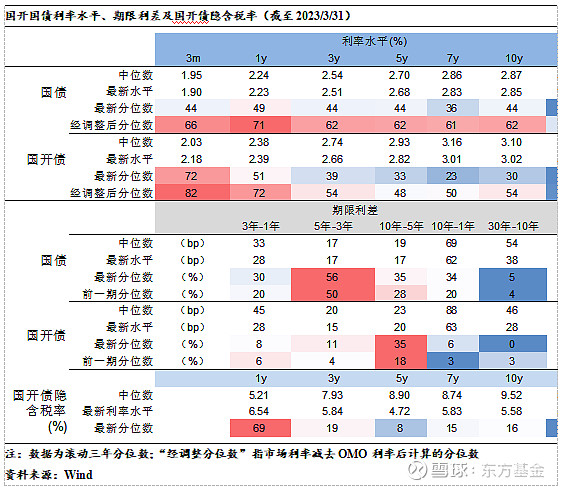

债市走高。相比于2月28日,3月31日1年期国债利率下行10BP至2.23%,10年期国债利率下行5BP至2.85%;1年期国开债利率下行9BP至2.39%,10年期国开债利率下行6BP至3.02%。

国债国开债各关键期限利率分位数均下降,10Y国债利率降至44%分位数。截至3月31日,3M~10Y国债利率分位数较2月末下降14~23pcts。国开债各关键期限利率分位数也均有不同程度下降。

国债、国开债利差整体小幅走阔,国债5Y-3Y、国开债10Y-5Y期限利差最陡。从期限利差来看,国债各关键期限利差均走阔,5Y-3Y最陡(位于56%分位数),10Y-1Y利差由2月末的57BP走阔至62BP,位于34%分位数。除30Y-10Y收窄外,其余关键期限国开债利差均走阔,10Y-5Y期限利差最陡,位于35%分位数。

隐含税率分化,1Y、10Y隐含税率分别位于69%、16%分位数。至3月31日,1Y国开债隐含税率由2月末的60%分位数上升到69%分位数,3Y隐含税率大幅下降至19%分位数,其余关键期限隐含税率均处于16%分位数及以下。其中,10Y国开隐含税率由2月末的5.91%下行至5.58%,位于16%分位数附近。(数据来源于Wind)

4月债市展望:经济继续修复

ORIENT FUND

展望后市,票息行情或将延续,经济继续修复,但是修复程度有限,经济数据面临基数效应,有一定支撑,货币政策或维持宽松,机构配置压力仍大,利率预计短期或仍是震荡行情。

二季度海外尚未确认衰退,国内经济进入低基数阶段,环比、同比数据大概率好转。从票据等数据看,3月份信贷预计不弱,二季度大概率量稳价略升。整体看,债市面临的宏观环境,二季度有可能略逊色于一季度,但还不足以引发大逆转。

目前,中高等级短端信用利差再次接近历史低点,其中1年期城投利差在历史30%分位以下,1年期中短票利差在20%分位以下。十年期国债与MLF利率的利差收缩到10bp。资金中枢抬升之后息差吸引力大为降低。从目前的2018年以来期限利差历史分位数来看,性价比更高的曲线是中债隐含评级AA的3y期和5y期,以及产业债和城投债可续期3年期和5年期。

东方基金管理股份有限公司(下称“东方基金”)是经中国证券监督管理委员会批准依法设立的公募基金管理公司,具备公募基金管理人资格。

本报告并非基金宣传推介材料,仅供投资者参考,不构成任何投资建议或承诺。

本报告是基于投资者被认为有能力独立评估投资风险、独立行使投资决策并独立承担相应风险。

基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运作状况与基金净值变化引致的投资风险,由投资人自行负担。

本报告所载资料来源均为已公开资料,东方基金对这些资料的准确性和完整性不做任何保证,且东方基金不对因使用本报告的内容而引致的损失承担任何责任,除非法律法规有明确规定。

东方基金可发出其它与本报告所载信息不一致及有不同结论的报告。本报告反映研究人员、基金经理的不同观点、见解及分析方法,并不代表东方基金或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员、基金经理于发出本报告当日的判断,可随时更改且不予通告。

本报告版权归东方基金所有,未经东方基金事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊发、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

(市场有风险,投资需谨慎)