回购的两大作用

几家我们投资巨大的公司都进行了股份回购,当其股票价格与价值存在巨大差距的时候。作为股东,我们发现这种行为有两个地方具有鼓舞和奖励作用,其中一个是显而易见的,而另一个是微妙的,不那么容易理解。

显而易见的一点涉及到数学问题,以低于每股公司内在价值的价格回购股票,可以即刻显著提升价值。当公司回购自身股票时,会发现以1美元获得2美元很容易。在公司进行对外的并购时,从来没有做得如此之好,在很多令人沮丧的案例中,花出去1美元几乎得不到近乎1美元的价值。

回购股份的另一个好处不那么容易精确地测量,但是随着时间的推移也非常重要。通过股份回购,管理层清楚地证明,他们关心提升股东财富,而不是目无股东,只顾拓展企业帝国版图,以至于干出无益于股东利益甚至损害股东利益的事。看到这些行为,股东以及未来潜在的股东会提升他们对于企业未来回报的信心。这种向上的预期调整,会反过来推动股票的价值更加与内在价值趋于一致,使得股价更为理性。相比一家掌握在自私自利的管理层手中的公司,投资者应该给那些被证明关心股东利益的管理层手中的公司出更高的价。(举一个极端的例子,为了成为罗伯特·威斯克(Robert Vesco)主持的公司的小股东,你愿意出什么价?)

在这里,“被证明”是个关键词。当股份回购明显有利于股东利益时,对此视而不见的管理层,暴露了更多的背后玄机。无论他多么经常雄辩地将一些激情公关的词汇挂在嘴边,例如“使股东财富最大化”(本季度的流行语),市场最终会将其掌控的资产打一个正确的折扣。如果他口不应心、表里不一,过一段时间,市场自会以其人之道还治其人之身。

回购两大必要条件

一些股东建议伯克希尔回购股票。通常,这些建议基于理性,但也有一些在逻辑上存在问题。

对于一家公司是否应该回购股票,需要综合考虑两个因素。首先,公司拥有满足日常运营所需之外的、可动用的现金,这包括现金以及合理的借款能力。其次,公司在市场上交易的股价低于保守计算的内在价值。

应提供给公众股东足够信息,以帮助估算公司的真实价值

此外,我们附加上一条说明:应该提供给公众股东足够的信息,以帮助其估算公司的真实价值。否则,内部人士就可能利用某些优势,从那些不明真相的合伙人手中攫取利益,他们仅仅出一个零头就获得全部价值。在不多的情况下,我们会发现这种事情的存在。当然,那些欺诈手段通常被用来将股价炒上去,而不是跌下来。

好的回购与坏的回购

我曾经提到过,企业的“需求”有两类:第一,为了维持其竞争地位 (例如,赫尔茨伯格钻石公司(Helz-berg’s)改造店铺的支出);第 二,是着眼于公司未来成长的可选择性开支,管理层预期每一美元的支出能带来超过一美元的收益(例如,R.C.威利公司将业务扩展到爱达荷州)。

当可用资金超出资金需求时,一家具有成长型导向的公司可以购并新的业务或回购股份。如果一家公司的股票价格远低于其内在价值,通常在这个时候,回购最有意义。20世纪70年代中期,整个市场的情况非常适合进行回购,这种回购的智慧在向管理阶层大声呼唤,但应者寥寥。在大多数情况下,相较于采取其他措施,当时进行股份回购的公司都为股东带来了更多的财富。实际上,我们在70年代(以及之后断断续续的一些年)专门搜寻过那些进行了大规模回购的公司,它们通常都具有双重特质:价值低估,以及具有以股东利益为导向的管理层。

那种日子一去不复返了。现在,股份回购是个流行的时尚,但在我们看来,这些回购行为经常是为了一些不能言说的并不光明正大的原因:推高股价或支撑股价。当然,今天选择卖出股票的股东会从中受益,无论其接手的对家是什么初衷或动机。但是,后面留下的股东会受到这种高价回购行为的惩罚。花1.1美元为1美元买单,对于那些留下的人而言,并非一笔好买卖。

芒格和我都承认,我们有自信可以评估仅仅一部分交易股权的内在价值,而且是当我们拥有一系列有价值的,而不是伪精确的数字之后。 然而,我们看到很多公司在进行回购时过度支付了那些离去的股东,而将代价转嫁给了后面继续留下的股东。在为这些公司辩护,我必须说,公司的CEO对于自家公司的前景持有乐观态度是很自然的。对于公司整体情况,他们也会比我了解的多得多。但是,我仍然还是忍不住要说,今天太多的市场上的回购活动,与其说是为了提高公司每股价值,不如说是管理层“秀”信心、赶时髦的方式。

有时候,一些公司会说,它们回购股票是为了抵消那些在股价低迷之时授予的、被行使的股票期权。这种“买高卖低”的策略是那些不幸的投资者所采取的,但普通投资者这样做并非有意为之。然而,如果管理层也兴高采烈地这样做,似乎有点违背常理。

当然,授予期权和回购股票,这两者都有道理,但并非二者之间有什么逻辑关联。理性而言,一家公司是否回购股票或发行股票,应该有自己的立场。如果股票的发行是为了满足期权的行使或其他原因,这并不表示股票回购的价格应该高于内在价值。相应地,如果股价大大低于内在价值,应该可以回购,无论股票之前是因为何种原因发行的(或许可能因为期权的行使)。

以伯克希尔为例

你们应该注意到,在过去的一些时候,我犯了没有进行回购的错误。这种错误的发生,或是由于我对伯克希尔的估值过分保守,或是由于我过于热衷将资金投资于其他地方。我们因此而错过一些回购的机会,尽管伯克希尔的股票交易量在这些时点非常少,以至于我们无法大规模购买。这意味着,即便回购,也对于我们每股价值的提升作用微乎其微。比方说,以内在价值75折买进一家公司2%的股票,最多能提升 0.5%的价值。如果考虑到这笔资金可以运用在其他更能创造价值的地方,那么,回购所带来的价值提升就显得更无足轻重了。

在我们收到的信件中,有一些清楚地表明,写信的人并不关心内在价值,而是希望我们成为推升股价的吹鼓手,利用回购的方式令股价上涨(或不再下跌)。如果这个写信的人打算明天卖掉手中的股票,他的建议很有道理——对他而言!但是,如果他打算继续持有,他应该希望股价下跌才对,这样,我们才能有机会大举买入。这是回购举措唯一有利于存续股东的方式。

除非我们认为伯克希尔的股票价格远低于保守计算的内在价值,否则我们将不会回购股票。我们也不会谈论股价的升跌。(无论是在公共场合还是私下,我从不建议任何人买入或卖出伯克希尔的股票)。取而代之的是,我们给所有股东——以及潜在股东——同样的以价值为导向的信息。就像换位思考一样,如果我们处在股东的位置,我们也希望得到同样的待遇。

近来,伯克希尔的A股价格跌破45000美元/股,我们曾考虑回购。 然而,我们决定推迟回购——如果确实选择回购的话——直到股东们有机会阅读到这份报告。如果我们发现回购的确有益,我们不会在纽交所公开出价进行回购,取而代之的是,我们将会回应那些以同样或低于纽交所的市价向我们直接询价的人。如果你希望出价,请让你的经纪人联系马克·米勒德(Mark Millard)先生,电话402-346-1400。如果发生交易,经纪人可以在“第三市场”或纽交所进行记录。如果B股的股价有不低于2%的折扣,我们倾向于回购B股。我们不会参与低于10股A股或50股B股的交易。

永远不会为了阻止股价下跌而进行回购

请清楚我们的观点:我们永远不会为了阻止伯克希尔股价下跌而进行回购。只有在我们相信回购活动是公司资金具有吸引力的去处之时, 我们才会进行。最好,回购行为对于公司股票内在价值未来的成长性的影响微乎其微。

(2011年9月),我们宣布伯克希尔以账面值110%的价格回购股票。仅仅用了两天左右的时间,在股价超出设定的价位之前,我们回购了6700万美元的股票。无论如何,回购股票的行动提醒我,应该专注一下这个主题本身。

芒格和我认为回购的发生应该满足两个条件:首先,一家公司有充足的现金以备运营和流动性之需;其次,股价远低于保守计算的内在价值。

资本配置的第一准则:在一个价格上你是聪明的,但在另一个价格上你可能是愚蠢的。

我们目睹了很多回购行为,实际上无法通过第二项条件的测试。当然,有时候这种不合乎规律的行为,并非有意为之,其中有些回购行为也是认真的,因为很多CEO总是习惯地认为自己公司的股价被低估。在另外一些回购案例中,一个不太好的结论似乎是必要的,并不是说一句“回购是为了抵消股票发行带来的稀释影响”,或仅仅因为一家公司有了多余的现金,我们就一定要进行回购。除非回购价格低于内在价值,否则,那些继续留下来的股东就会受到伤害。无论资金是否可以覆盖并购或回购,资本配置的第一准则往往是:在一个价格上你是聪明的,但在另一个价格上你可能是愚蠢的。(J.P.摩根的CEO吉米·戴蒙(Jamie Dimon)是一个在回购股票时,经常强调价格/价值性能比这个指标的人。我推荐你看看他的年度信件。)

对于伯克希尔的股价远低于内在价值的情况,芒格和我怀有复杂的心情。我们愿意为继续留下的股东赚钱,我们也了解自己公司的价值, 如果能以X倍的价格获得价值X倍的资产,甚至以0.8X、0.9X倍或更低的价格获得,没有什么比这更注定赚钱的方法了。(正如我们的一位董事所言:“这就像在一只水桶里捞鱼,在水桶里的水被排干之后,鱼儿们只能束手就擒。”)然而,对于那么离开的股东,我们也并不喜欢以折扣的价格从他们那里获取股份,尽管我们的出价会比市场高出些许,如果我们缺席,他们得到的价格会更低。因此,当我们购买的时候,我们希望那些打算离开的股东,具有充分的信息知晓,了解他们出售的资产价值几何。

我们出价110%账面值回购股票,明显地提升了伯克希尔的每股价值。我们买的数量越多,价格越便宜,那么,继续留下的股东就越受益。因此,如果有机会,我们愿意以我们的出价或更低价大规模回购股票。然而,你们要明白,我们无意以此行为去支撑股价;而且,我们的出价也显得乏味平淡,特别是在弱市中。此外,在我们持有的现金等价物低于200亿美元时,我们也不会进行回购。在伯克希尔,财务稳健是毫无疑问的优先考虑。

以IBM回购为例

这个关于回购的讨论给我提供了一个机会,谈论一下很多投资者面对股价变化时的非理性反应。当伯克希尔持有股份的公司进行回购时, 我们希望两件事:第一,我们通常希望这家公司在接下来的日子里,经营利润能长期以一个良好速度增长;第二,我们也希望这家公司的股价能长时间地落后于市场。关于第二点的一个推论:对于伯克希尔而言,那种“买了就涨”的股票实际上是有害的,并不像一些评论家习惯上假设的那样有益。

让我们以IBM作为一个例子。所有的商业观察员都知道,郭士纳 (Lou Gerstner)和山姆·帕尔米萨诺(Sam Palmisano)将IBM从20年前的破产边缘挽救回来,赢得今天如日中天的声望。在这个过程中,他们做出了杰出的贡献,他们的运营管理的确卓尔不凡。

但他们的财务管理能力也同样光芒四射,特别是近年来公司财务弹性有了极大的改观。的确,我认为没有哪家大型公司比IBM具有更为出色的财务能力,它极大地提高了股东回报。IBM的财务方法包括:聪明地运用债务,进行增值却不动用现金的并购,积极地回购股票。

回购股票时最期待的事:股价在接下来的五年一直保持低迷

今天,IBM的总股本为11.6亿股,我们持有0.639亿股,约占总股本的5.5%。自然,公司未来五年的表现对我们是至关重要的。但除此之外,IBM打算在未来五年用500亿美元用于回购自身股票。我们来做一个小测验:作为一个长期股东,伯克希尔应该为接下来的什么而欢呼雀跃?

让我来直接告诉你答案。我们应该期望IBM的股价在接下来的五年一直保持低迷。

让我们来做一道数学题。如果IBM的股价在未来保持在平均200美元/股的水平,公司用500亿美元可以回购2.5亿股。那么,总股本会变为9.1亿股,这样,我们的持股比例将提高到7%。反过来,如果股价在未来五年比较高,平均达到300美元/股,IBM用同样的资金可以回购1.67 亿股,这样,五年之后,总股本为9.9亿股,我们的持有比例将会是 6.5%。 如果IBM在第五年的盈利,比方说,是200亿美元,那么,继续上述的数学题,以低股价回购较之以高股价回购,我们的持股部分按比例所获得的收益将会多出1亿美元。在此之后,较之如果高股价的情况发生,我们的持股将会多出15亿美元的价值。

这中间的逻辑很简单:如果未来你只是买入股票,无论你用自己的资金直接买入,或通过你的公司间接买入,上升的股价只会对你不利。 反倒是股价平平对你有利。然而,情感这个东西经常是复杂的:大多数人,包括那些未来只是打算买进的人,看到股价上升会感到舒服。这些股东的心态,就像一个天天开车上下班的人,刚刚加满了当天的汽油后,发现油价上升而心怀喜悦一样。

早年时为股价上升高兴,读了《聪明的投资者》后视股价低迷为朋友

芒格和我并不指望你们中的很多人与我们一样思考,在观察了大量的大众行为之后,我们认为那是不可能的,但我们希望你们了解我们的运算思路。这里,必须承认一个事实:在我早年的时候,也会为股价上升而高兴。直到一天,我读到本·格雷厄姆的《聪明的投资者》一书的第8章,我立刻明白了权衡之道,从此视股价低迷为朋友。读到那本书是我生命中最幸运的时刻。

最后,我们投资IBM的成功与否主要取决于它未来的盈利。但是,第二个重要的因素取决于,公司动用巨额的资金能回购多少股票。如果回购计划最终使得IBM的总股本减少到6390万股的话(这意味着,伯克希尔将拥有IBM100%股权。),我将不惜抛弃一贯的节俭名声,给伯克希尔的每一个员工放一个带薪假期。

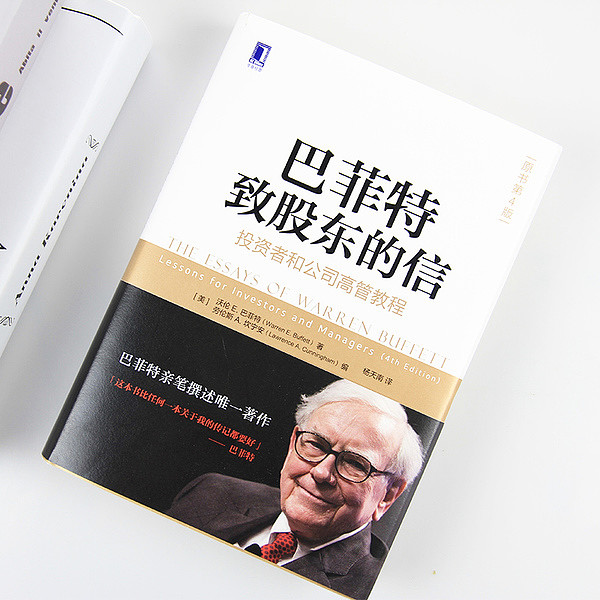

节选自《巴菲特致股东的信》(巴菲特、劳伦斯·坎宁安著,杨天南译 )