看到雪球上很多大V都经常分析自己价值投资的成功案例,我也从中学到很多,但分析自己失败案例的,还真的很少见。

我和大多数学习价值投资的初学者一样,刚开始摸索价值投资理念,都是围绕PE,PB,毛利率,净利率还有净资产收益率等等数据,来对一家企业进行判断,是否值得买入。但毕竟只习得皮毛,很多时候往往会落入价值陷阱而不自知。这篇文章,我就分享一下我自己的一个投资失败案例(很明显不能称为价值投资了),一来给大家提供一个反面教材,二来也是警示自己,未来选股必须慎之又慎。

这个案例就是题目中所说的东阿阿胶。也是雪球关注度比较高的公司,由于我个人比较偏爱中医药和消费类股票,所以,在学习价值投资的第一支股票,我就买了东阿阿胶,当然,另外还买了济川药业,这支股票我暂且不说,今天单说说东阿阿胶。$东阿阿胶(SZ000423)$

我是2018年4月买入的东阿阿胶,当时东阿阿胶价格在57元左右,PE大概17,、18倍的样子,当时如果从仅财务报表上几个数据来看,东阿阿胶的品质是不错的,比如毛利率在60%以上,roe在20%以上,而且是连续多年,PE也不贵,我觉得起码是合理的,甚至有点低估的,但由于我当时对于报表的研究还停留在表面,所以,这些所谓的靓丽数据,让我掉入了陷阱中。此后的近两年时间,东阿阿胶一路下跌,最低下探到30元以下。

由于我是重仓,所以,这只股票最终让我的一个账户的本金损失48%(本人共有三个股票账户),可谓一个大失败。但对于我个人,却也是一次很好的教育,它时刻提醒我,选股的重要性。

那么,我能从中学习到什么呢?

一、不能简单地用PE、PB来给企业估值

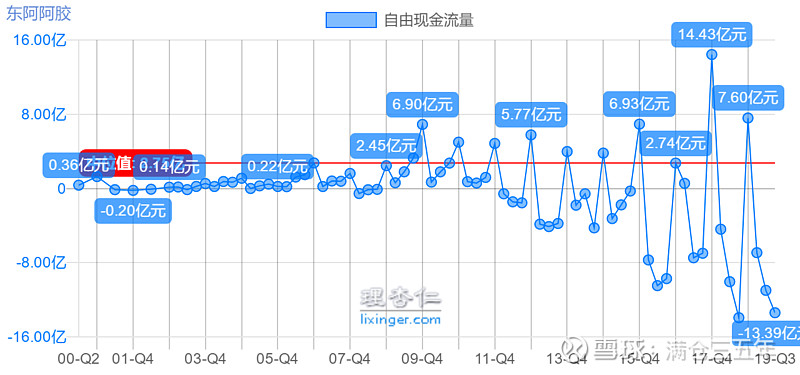

我在前期的文章里也说过这个问题,PE只是我们对一家企业进行估值的一个参考数据,这一数据有时候是具有欺骗性的,我们切不可简单粗暴的依靠它来决定我们的投资。最为保守和安全的估值方法依然是“自由现金流”估值法,而在我学习价值投资初期,简单用PE给东阿阿胶估值,吃了一个大亏。

二、注意企业财务数据中的几个关键数据,这是你排除企业的法宝。

价值投资者其实都知道,选择优质标的的几个数据,ROE、毛利率、净利率、净利润和营业收入的增长率,等等。初学价值投资,这些数据帮助过我,但也会让我落入价值投资陷阱。很多时候,我们要看的数据,不是静态的,而是要看长期的动态数据。在这里,我们可以看看东阿阿胶的两个数据。

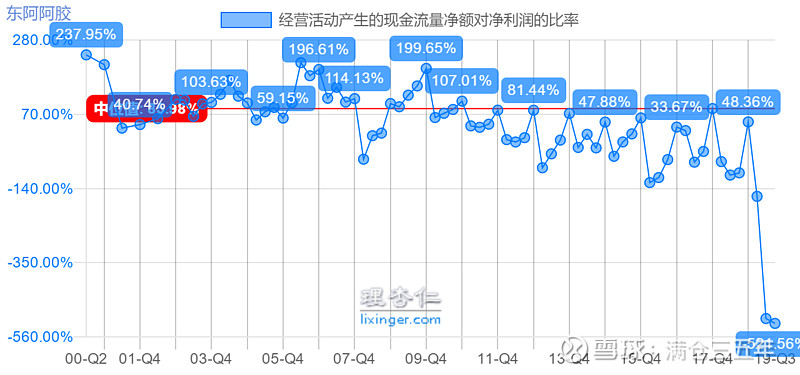

一个是经营活动产生的现金流量净额对净利润的比率。东阿阿胶秦总是2006年,任职东阿阿胶的,而东阿阿胶的“价值回归”(提价)战略,也大概是从那个时候开始的。我们可以很清晰的看到,随着东阿阿胶的不断提价,这一比率在不断下降,2008年一季报,这一比率首次为负:—57.2%,而从11年开始,我们可以很清晰的看到一个奇怪的现象,就是东阿阿胶,在前三季度,经营活动产生的现金流量净额对净利润的比率这一数据基本都为负数,而到了年报,这一数据又恢复为正,当然,数据也并不好看,最高也才打到85%左右。这只能说明一个问题,那就是,企业的运行模式是,前三个季度,都是赊销,也就是先把商品给经销商,然后到年底了,经销商再把货款给企业。

而随着企业产品的不断涨价,赊销的比例也不断提升,从这一点,我们就可以知道,东阿阿胶,已经不好卖了,而这一情况,在2006年以前是没有出现的,企业的这一数据比较健康。

所以,一个消费类企业(我个人把东阿阿胶定义为消费类企业)如果出现这种情况,是比较危险的,这说明企业的竞争优势在减弱,护城河在被不断侵蚀,而这背后,是企业对产品盲目提价造成的。如果,这一数据还不足以让你排除它,那么下面这张图将会让你彻底看清企业的现状。

自由现金流量是我们估值的最为科学的一种工具,也是我们判断一家企业财务健康的重要依据,从上图(该数据的自由现金流量=期末经营活动产生的现金流净额-期末构建固定资产、无形资产及其他长期资产所支付的现金),可以看到从2011年开始,企业前三季度的自由现金流,基本为负,而且该曲线持续下行,说明企业的现金流状况持续恶化。而与之相适应的是,企业的应收账款不断增长。大家有兴趣可以去查一查2011年以后,东阿阿胶应收账款的增长情况。

我记得一位大V说过,企业的财务报表是帮助你排除企业的。我觉得说的很对,仅仅这两个数据,就可以让我排除东阿阿胶了。可惜,在18年,我对价值投资理解还不深刻,很多东西停留在表面,即使到现在,还有很多东西需要学习,但至少,我不会犯两年前的错误了。

三、那么,30元的东阿阿胶有投资价值吗?

目前,东阿阿胶的股价来到30元附近,目前的价位,东阿阿胶具备投资价值吗?我的答案是不确定,这取决于东阿阿胶去库存的速度和未来企业能否有新的利润增长点。以目前东阿阿胶块的售价,它已经不具备竞争优势,即使它是阿胶第一品牌,福胶已经对它构成了实质性威胁。这一点,我们可以从公司的近两年不断推出新品看出,管理层非常焦虑。

阿胶的细分行业属性,注定了阿胶(补血类保健品)增长空间有限,而原本的提价优势,又被企业滥用而导致失效。

我个人非常希望,新管理层能够对东阿阿胶进行一系列改革,最终实现重新增长,但目前来看,困难重重,前途非常不确定。而从整体估值来看,200亿的东阿阿胶贵不贵?或者便宜不便宜呢?

我觉得不管它贵还是便宜,我更关注的是投资的确定性。投资的确定性在我看来是价值投资最为关键的一把钥匙。不确定就不投!

因此,目前来看,东阿阿胶仍然没有进入我的系统。希望将来有机会!