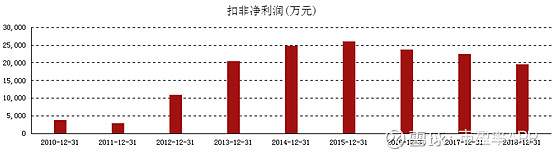

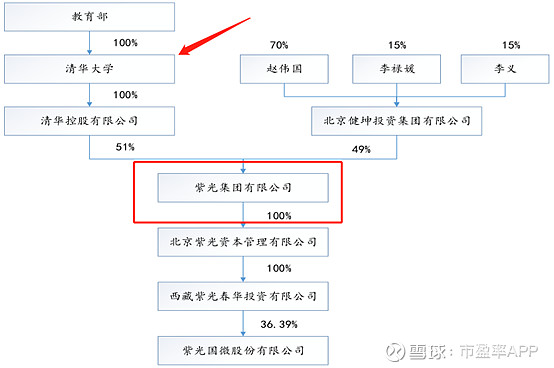

在国产芯片领域有这么一家公司——紫光国微,背景可以追溯到清华大学甚至教育部,平均每年能获得上亿元的政府补助,业绩增长还是不给力,尤其是扣非净利、毛利率、净利率这三年来持续下滑,股价也是宽幅震荡。

由于这几年的业绩主要由并购整合的新资产贡献,本次专题我们就从紫光国微的并购整合效果看一看这只芯片股到底有没有钱途。

一、背靠清华,想上新业务易如反掌

紫光国微的控股股东是紫光集团,向上可以追溯到清华大学和教育部,第四大股东为中央汇金,背景还是挺硬的。

(图:紫光国微股权结构;来源:新时代证券)

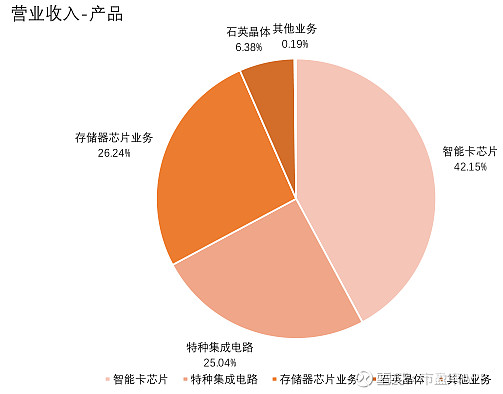

公司前身是2001年上市的晶源电子,自从2010年控制权易主同方股份以来,逐步注入芯片资产,目前主要的收入来源主要是智能卡芯片、特种集成芯片和存储器芯片,且都由并购的子公司贡献。

(图:紫光国微营收结构;来源:国泰君安)

到底并购效果如何,谁是利润增长主力,谁拖了后腿?往下看。

二、IC卡芯片:相对成功,重磅加码

IC卡也就是我们平时用的银行卡、手机卡、社保卡、身份证等,2011年注入同芯微电子开始布局这种芯片。

1)布局方向没错

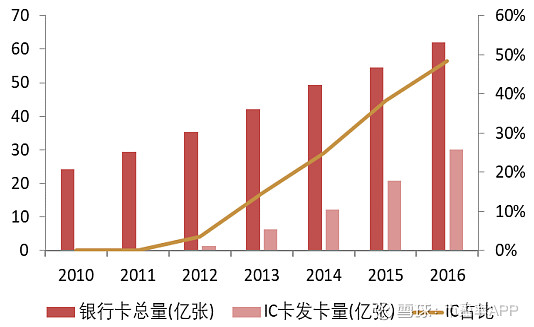

从行业看,这种布局方向没错,银行、通信、交通、社保这些领域对IC卡需求大幅增长,并随着IC卡对传统磁卡的替代,渗透率也在急速增加,单价也在提升。前瞻产业研究院预测2022年IC卡市场规模将超过320亿元。

(图:2010-2016年金融IC卡渗透率;来源:西南证券)

从注入的资产质量看,同芯微电子实力也不俗:2003年成为首家二代身份证芯片供应商、2005年成为沈阳公交供应商、2008年手机SIM卡芯片市占率国内第一并成为北京奥运会门禁卡芯片供应商、2009年身份证读写器芯片市占率超过70%、2012年成为社保卡供应商、2019年与联通合作发布5G超级SIM卡且通过了5G专用的eSIM测试。

2)需求大≠好行业

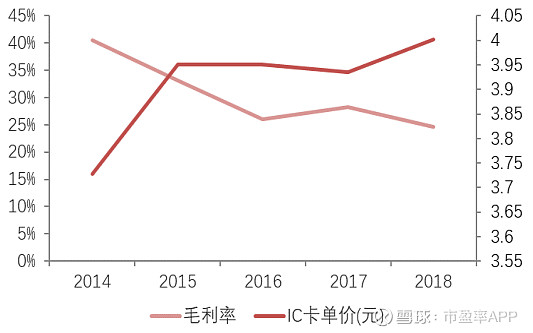

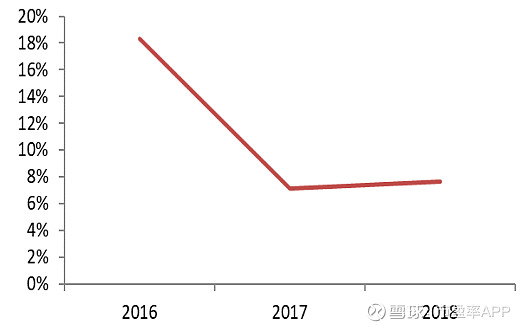

但是这个这么牛的子公司2016年营收却出现明显下滑,就是因为这一年IC卡芯片竞争激烈,导致毛利率持续下滑,营收也应声而降。

(图:同芯微电子IC卡芯片毛利率及行业内IC卡平均售价;来源:西南证券)

现在行业需求继续增加,集中度也在提升,同芯微电子的营收重回增长,但毛利率仍继续下滑,说明竞争依然激烈,且技术壁垒不算高。

不知道大家还记不记得【起涨股(一):2900点失而复得!你还盯着券商钢铁?刚起涨个股了解一下】的那张图,在行业分析里不能光看行业规模和渗透率,还要注意竞争格局和进入壁垒,这里就是个活生生的例子。行业需求规模管他千亿万亿,如果竞争过于激烈,照样赚不到钱。

3)市场不太看好

不过IC卡是个相对稳定的业务,所以紫光国微也一直在整合产业链上下游,今年5月20日公告准备180亿收购大股东名下的紫光联盛科技,实际剑指紫光联盛科技在2018年12月以22亿欧元收购的Linxens。Linxens是全球最大的IC微连接器厂商,如果这次重组能完成,紫光国微就可以完成“芯片设计-微连接器生产-模组生产”一体化产业布局。

从股价看,公司停复牌前后两天都涨停,之后走高又回归震荡,这就说明市场并不十分看好,毕竟整合效果未知,而且收购紫光国微紫光联盛科技的交易对价,比核心资产Linxens的并购价格又溢价了5%-6%,大股东赚了,全体股东买单。

从近两年的业绩看,同芯微电子营收回归增长,原因为开辟非洲和东南亚的4G手机SIM卡市场,且国内金融行业国产替代兴起,开始向银行批量供货。但这个赛道确实一般,并购的Linxens也就是个做连接器和天线的,毛利率不高,看点不大,难能拉动估值。

未来IC卡业务的想象空间还在5G领域的手机卡、物联网,指望传统银行卡、社保卡、身份证需求爆发概率不大。

三、特种集成芯片:这才是看点

特种集成芯片是指特殊用途的芯片,应用于军工、航空、5G基站等,2012年大股东注入深圳国微布局特种集成芯片,2013年深圳国微又成立子公司——紫光同创布局FPGA芯片。

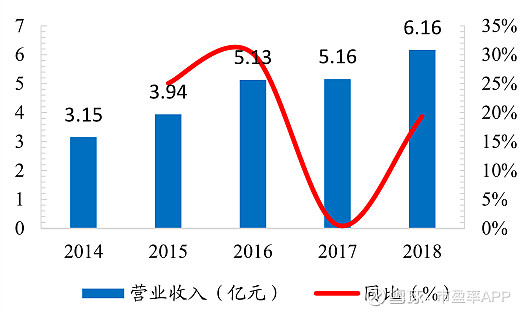

这个业务营收一直在稳定增长,过去5年复合增长率超过18%,且毛利率超过60%。

(图:特种集成芯片业务收入;来源:新时代证券)

这里要重点说一下FPGA芯片,可以重新编程、自定义功能,用途更广,尤其是5G。但国产化率很低,比如政府部门不足30%,有很大国产替代空间。

目前国际前两大龙头市占率已经超过80%,工艺已达7nm、10nm级。紫光同创是FPGA国内龙头,产品技术水平在40—50nm级,已批量交货,正在研发28nm级,未来国产替代瓶颈在于技术,所以国家对有研发实力企业疯狂补贴,这点最后会说。

总之,这个FPGA芯片前景不错,也容易有估值空间,目前收入占比不多,可以关注后续研发及交货进展。

四、存储芯片:拖后腿的终于要踢出去了

这个业务是2015年注入的西安紫光国芯负责,不料2017年下游需求增加,生产端的晶圆产能不足、代工成本大幅提高,由于紫光国微只负责设计,生产交由代工厂,且西安紫光国芯规模小,议价能力低,导致存储芯片毛利率大幅下滑,营收增长但利润亏损,拉低母公司业绩及毛利率。

(图:2016-2018年存储业务毛利率水平;来源:西南证券)

前段时间紫光国微准备把这个业务转让给兄弟公司,未来不再并表,这也是个好事。

五、估值及风险

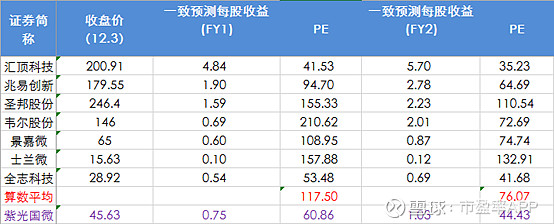

由于不确定因素比较多,绝对估值主观性太强,相对估值法下,紫光国微和类似可比公司相比估值还不算太高。

(图:估值对比;数据来源:wind一致预期)

不过刚才也提到,紫光国微虽然是芯片股,但产品相对低端,毛利率低,重磅加码的Linxens看点也不多,新开辟的门锁、无线充电芯片业务由于竞争激烈毛利率也在下滑,未来毛利率继续下滑预期会压制估值。最大看点在FPGA芯片和5G需求的联合爆发,但目前还未见迹象。

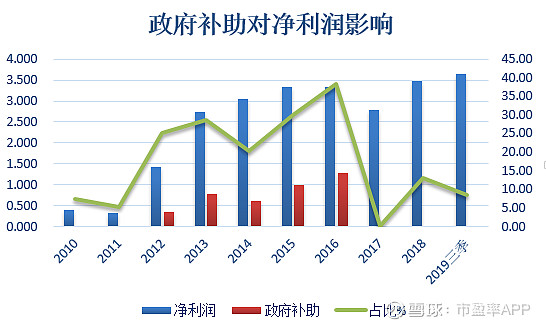

而且这些芯片业务的政府补助很多,对净利有一定影响,关键是还不稳定,所以业绩又多了不确定因素。

科技股就是这样,行业周期性、竞争格局,产品的研发进度、应用前景、实际效益,这些因素都不易进行量化预测,远不如消费股来的稳健,股价大幅震荡也情理之中。如果是我,可能不会把他作为中长线标的,短线题材性和业绩预期驱动倒是可以考虑。

免责声明

本文由投资顾问:张槟(执业编号:A0740618100005)进行编辑整理,仅代表个人观点,任何投资建议不作为您投资的依据,您须独立作出投资决策,风险自担。请您确认自己具有相应的权利能力、行为能力、风险识别能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作案例分析和学习交流,不作为买卖依据。投资有风险,入市需谨慎!