前两期文章关注了新兴市场和欧洲的换届风险和事件交易;本期则重回美国市场,探讨可能的中期趋势。

本期文章分为三谈,其一谈,关于美债与波动率;其二谈,关于美股与英伟达;其三谈,关于美国房地产市场。

近期美国大选第一轮辩论可谓相当精彩,但既然媒体上已经开始发酵拜登的老迷糊和特朗普的浑不吝,这里就不再赘述此事的吊诡滑稽,而是关注辩论台后的金融市场。

本文首发于7月1日,部分数据如今已达到目标价格(比如说高盛提的美股大选前点位),但逻辑不影响

第一谈:美债波动率或加大

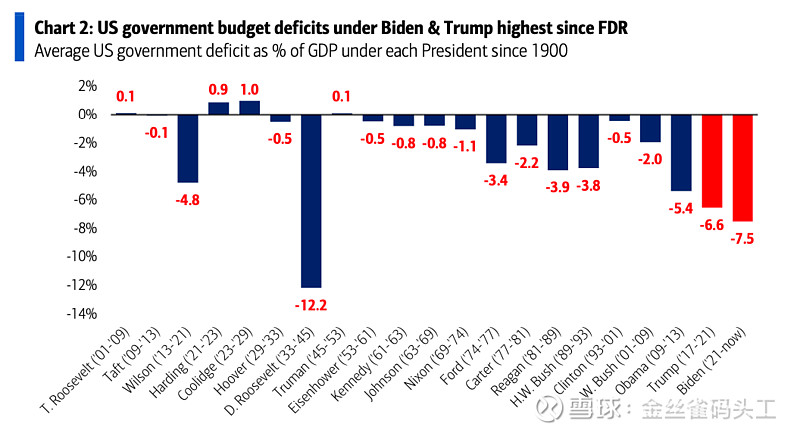

美银美林统计,拜登和特朗普两任美国总统创造了美国二战以来的最大两次赤字%,近期火热的美国经济与这密不可分。

图:历届总统任期与财政赤字占GDP之比

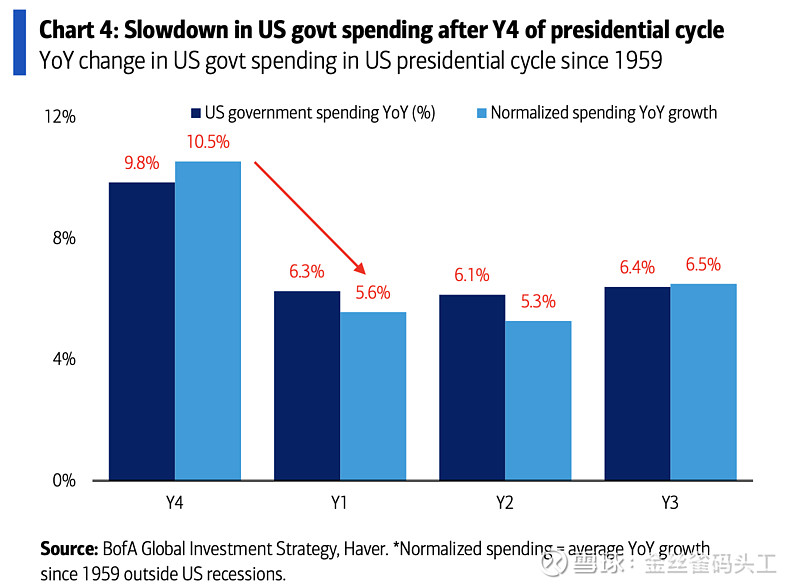

而每到总统任期末尾的第四年,美国财政还要突击花钱,与之对应的是总统上任第一年的开支缩减(下图),这种波动也会影响美债发行计划。

虽然现在美国大选辩论已经开始,但是由于离大选还有接近4个月时间,市场似乎还未开始交易这种担心。从最近10年期美债期货的反弹就可以看出这一点。华府方面的分析师认为,选举“一党独大横扫华盛顿”情景对债券不利,但“分裂的华府”情景对债券有利

图:美国财政开支与总统任期年份

图:美国十年国债期货的走势平稳,似乎当前市场对大选年的财政收支并不担心?

虽然美债价格近期平稳,但从理论角度和现实周期性因素叠加,即使选情出现焦灼,美债波动率也很可能上升。

首先,美国国债一级交易商的美债库存和对应债券收益率的“直觉型”关系,一般来说,两者之间呈现负相关。当收益率上升时,投资者需求上升,美国国债一级交易商的国债仓位就下降,反之亦然。 在2019年到2022年,这一关系都是负相关,但2022年美国财政大跃进之后,这个关系转正(下图)。

图:一级交易商的十年美债库存量和十年国债收益率

而在上述相关性转正的同时,国债市场流动性开始恶化。且恶化速度在一级交易商国债库存在今年春天到达峰值时加快(下图),给当时的他们带来了不少资金压力。下图用彭博终端提供的“平均收益定价差”来表示流动性情况。简单来说,这个指数代表国债的公允价值和实际市场定价,指数越高表示流动性越差。

图:国债流动性指数

目前定价差距指数达到4.65(下图)。看起来不是很高,但相对历史来说,它已经创下了2009年来的最高值。如下图所示,2007年市场达到这一水平后金融危机爆发。

图:国债流动性指数过去20年历史

下面我们来看看这一流动性指数和MOVE指数之间的关系(下图)。我们知道,流动性和波动率之间很难说谁是因谁是果。但有一点能肯定,那就是他们之间有很强的相关性,尤其是越是接近极值的时候。也因为这个关系,最近两者出现的背离(下图)就很值得玩味。不妨考虑这么一个假设:就当前的流动性情况来看,当前的美债波动率太低。

图:流动性指数和MOVE指数

严格来说,如果美联储降息符合目前市场主流预期甚至更快的话,国债收益率曲线变陡峭,长期债券的套息需求上升,流动性可能会改善(即上面的流动性指标下行),所以我们需要密切观察这一段时间美债曲线的形态。$美国国债20+年ETF-iShares(TLT)$

第二谈:英伟达与美股

前文有提到,在美国CPI亮出绿灯之后美股就能打开上行空间。在6月份CPI报告里美国通胀重回下行趋势,加上英伟达拆股之后的大涨,包括纳指在内的主要股指又创新高。

图:纳斯达克股指期货走势

“没有哪个港口,是永恒的停留” ,如果只按技术分析来看,英伟达的股价已经在酝酿经典泡沫的所有特征(下图)。

在目前的XLF ETF再平衡指数中,英伟达比重从5.78%上升到20%。英伟达也成为全球市值最高的上市公司。如果对英伟达泡沫的判断没错,那么几天的股价下跌可能会开启抛售以及’牛市反弹’(Bull Trap)行情。最终它会调整多少还是个见仁见智的话题。

若股价真的进入抛售,并紧跟’牛市反弹’(捡便宜的买家涌入),那么“英伟达是泡沫”这个论断才能真正坐实,长期的调整序幕也会慢慢打开。反之,若股价强劲上涨,冲上新高,那么上面的判断也会被证伪。

图:英伟达股价走势$英伟达(NVDA)$ $纳指100ETF-Invesco(QQQ)$

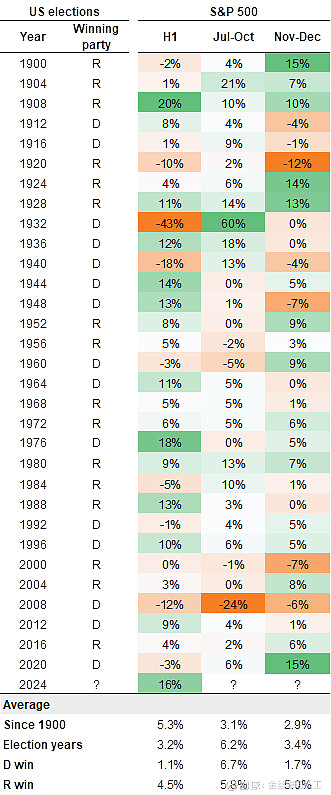

但是,除开最拥挤的那几只美国科技巨头股,对于美股整体走势,美国投行并不觉得有多过热。高盛梳理了历史数据,发现美股在选举年的下半年回报都比非选举年高出不少。

图:高盛梳理了美股在大选年的走势,认为下半年的美股问题不大(本文首发于7月1日的三思知识星球,这两周已经涨过了高盛半年目标涨幅的近一半)

第三谈:美国地产市场:酝酿周期波动

疫情期间,由于居家办公兴起,美国出现明显的人口郊区迁移,购房需求上升。因此,美国房屋建筑商建造公司利润增长强劲。

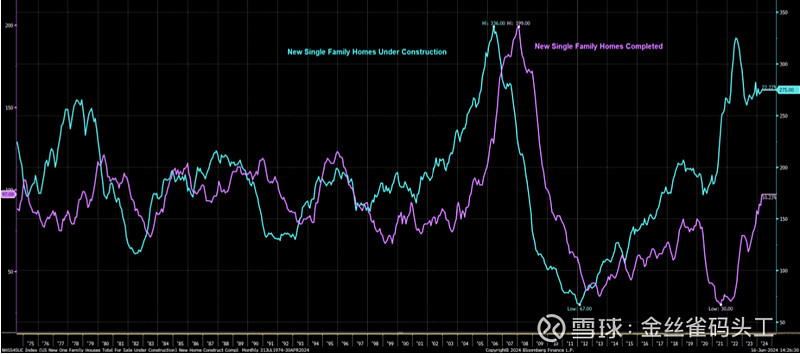

房地产行业比较特殊,它的建造周期长,领先/滞后效应明显。需求上升时,不少建筑商会倾向采取“先建再卖”的策略,因此,在建房屋完工后的需求如何,还需要时间来检验。疫情期间,房屋需求大增,导致房地产市场的在建房数量达到历史高点。如下图,在建独立屋数量几乎上升到金融危机后期最高点(黄线),所有在建新房(包括公寓)数量则是创下70年代新高(白线)。

图:美国地产在建量

上图中不包括多家庭独立住宅的数量。从目前独立屋的18个月建成时间(从动工到上市,下图)推算,可以预期2025年美国房地产市场会出现大量新房。

图:美国独立房屋的在建与完工趋势

表面上看,这可能不是个问题。目前在售房数量不多,有人会认为,即便大量新房上市也无法满足购房需求。但问题是,相比2020年高点,新房销售量已经下降40%,去年增速为零。若市场突然出现大量新房供给,可能会引发更大风险。值得注意的是,参考70/80/90年代的经验,房地产的完工量/成交量比例超过0.2时(目前这一数值为0.15),经济都进入衰退(下图)。

图:美国新房完工量与销售量之比

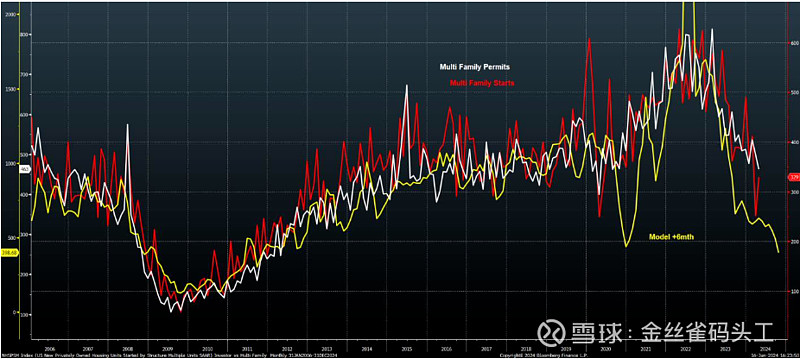

除非购房需求上升,否则在供给大量增加的情况下,建筑商很可能会减少新建工程,甚至裁员。模型预测,多家庭房屋的开工量会大幅下降(下图)。

图:美国建筑许可走势和模型预测

美国房地产一直是经济增长的领先指标,因此房产活动收缩不仅仅影响本行业就业,还会涉及到整个经济的失业率……(下图),总之,美国房地产的走势值得作为一个前瞻指标。

图:美国失业率走势和房地产预测模型