“如此似火牛年,即使震荡,但美股仍会继续一路向北”的坚固信念背后真的没有任何隐忧吗?

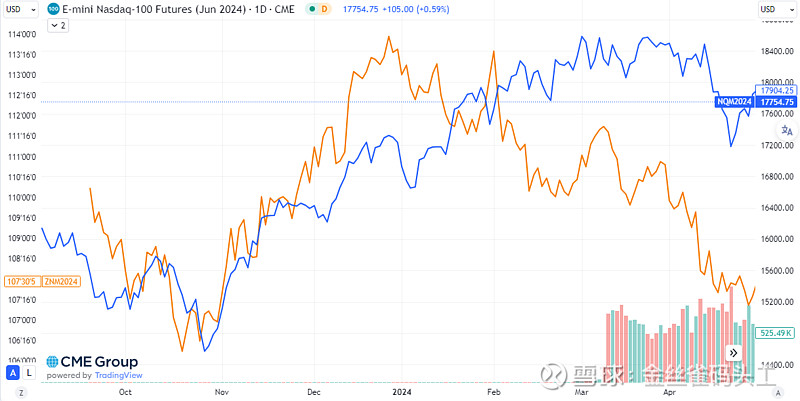

图:在触碰均线和支撑线后,纳指有望回到前高

图:股市短期是投票器,长期是称重机

简单来说,当前美股至少有两点隐忧:

其一,股权风险溢价的吸引力变得极为有限,部分超长期资金或因此减少未来投入美股的资金数量;

其二,美国经济金融化严重,美股震荡尤其是美股与现实经济的自我强化,使得整体波动上升。

美股风险溢价吸引力下行

单就股权风险溢价而言,这几年间,发生了很戏剧的变化,让我们来回顾一下:

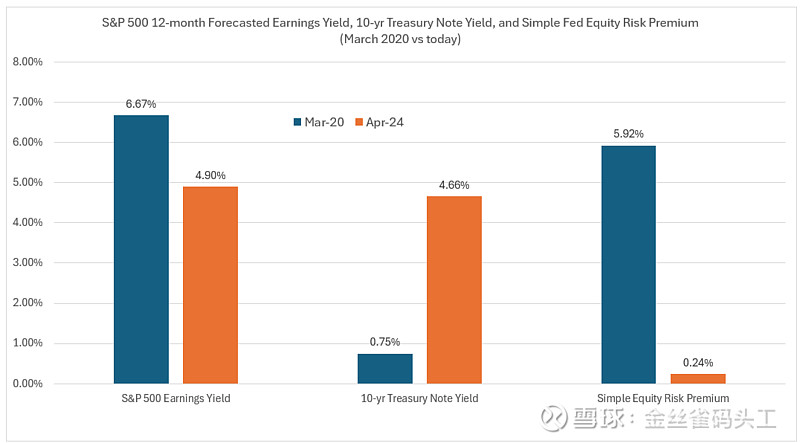

回到2020年3月,标普500指数约为2400点,未来12个月的盈利预期为每股160美元。股市的收益率为6.67% (或P/E为15)。但当时购买股票被认为是极端危险的左侧抄底,许多市场的主流资金都躲避到了“安全”的国债上。当时,10年期国库券收益率仅有0.75%。现在来看,哪个选择才是真正危险的,哪个才是安全的?

快进到今天。标普500指数超过5100点,预计未来12个月每股盈利为252美元。这意味着股票的平均收益率为4.9%,比4年前的6.67%大幅下降(从15倍的P/E变为 20.24倍)。然而,相较于4年前的0.75%,今天10年期收益率是多少?4.66%。这是一个非常简单的小学计算题,在2020年,美股相较于美债,权益风险溢价为5.92%(6.67%减去0.75%),而今天的为0.24%(4.90%减去4.66%)。

相对于债券来说,当前的美股是自20世纪初以来最昂贵的,或者说股债之间至少有一个定价不合理。

图:2020年3月vs2024年4月的美股风险溢价对比(以标普500和美十债来计算)

短短四年间,标普500的股权风险溢价从接近6% 降到接近0,以至于之前一段时间,霍华德马克斯在其致投资者的信中直言,现如今市场局势处于巨变之中,投资者已经可以从信用债和各种债券投资中取得类似股票的回报,并且暗示债券投资如果不是政府关门或者公司主动违约,那么其风险调整后的收益可能远高于股票。

(原文请参见:网页链接)。

这种由债转股的暗示在超长期或者大体量的投资者心中可能已经掀起了一阵涟漪,近期WSJ也有类似报道(如图),这里不再赘述。

图:华尔街日报近期报道退休基金开始将大量资金从股转到债

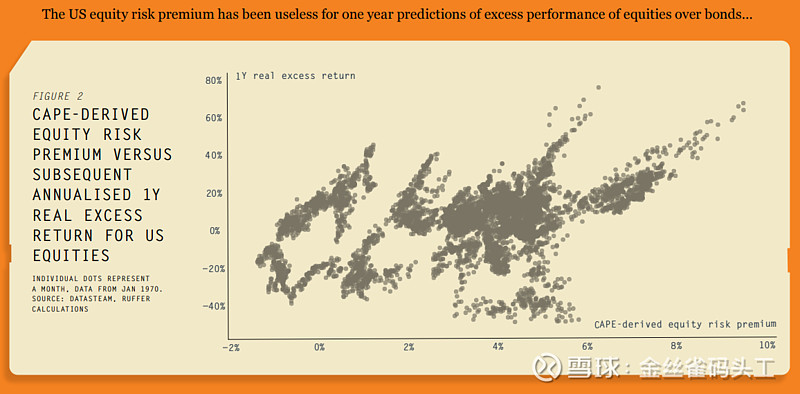

此处我们需要补充的是,用股权风险溢价来预测股票投资回报,颇有一种“不是不报,时候未到”的意味。如果目光仅着眼于未来一年的时间尺度,权益风险溢价对于投机决策的帮助并不大。

图:美股风险溢价对于一年的短期预测用处不大

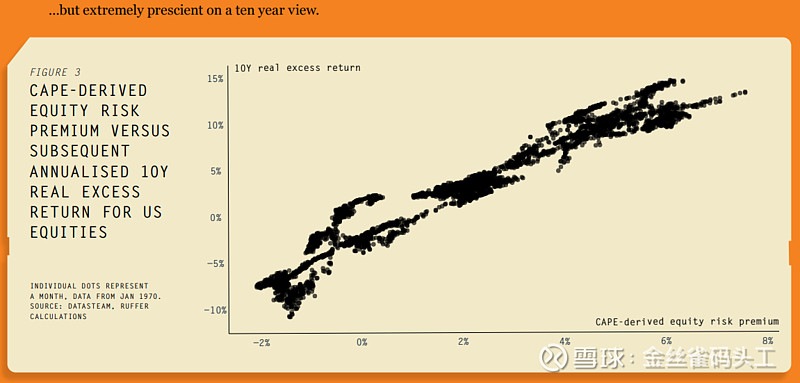

但如果从十年维度来看,则效果明显,过低的权益风险溢价大概率会成为长期资金做多股票决策的红灯。

图:美股风险溢价对于十年维度的长期预测效果明显

“超级金融化”的副作用,或将放大美股波动

我们曾在以前的公开文章中,介绍过美国自金融危机后形成的超级金融化“华尔街——实体经济”循环,即金融资产价格的波动通过1.上市企业治理决策和2.持有股票的中产阶级消费决策这两个渠道在边际上影响中短期美国实体经济数据,而实体数据的公布又因美股市场过于“有效”放大市场波动,从而形成一个难解难分的套娃闭环,直到经济的中长期趋势或财政货币的政策变化重新定义市场主流。

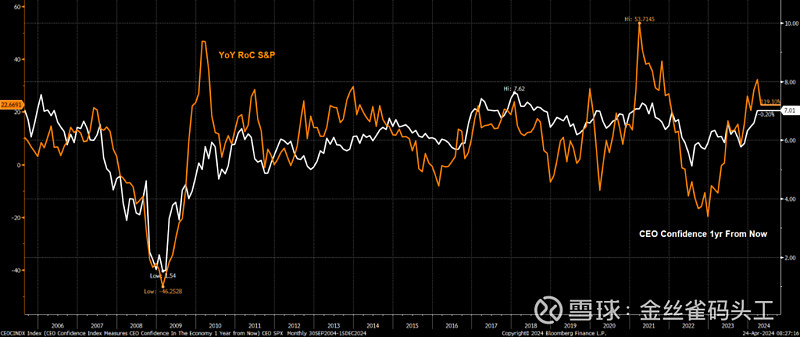

图:CEO未来一年的信心(白线)与标普股指的资本回报增速(黄线)

简单地说就是,如果股票上涨,CEO就会信心爆棚,从而扩大招聘计划,但如果股票在下跌,则反之。

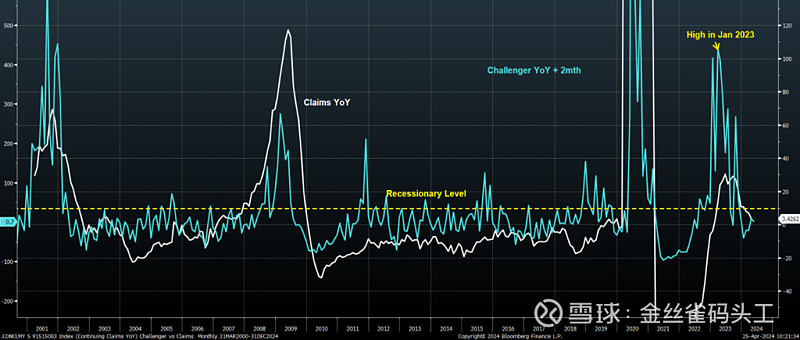

2022年美联储收紧货币后的美股熊市期间,美国实体经济并没有急剧恶化、企业融资成本也由于锁定效应并没有跟着加息上升,但美国裁员数据却是极度飙升,直到2023年1月达到顶峰,而这也恰好是美股开始见底反弹的时候。

图:2022年美股熊市期间$标普500 ETF-SPDR(SPY)$ ,美国裁员数据极度飙升,直到2023年1月见顶;这与美股见底反弹的时间点重合。

这个“超级金融化”的经验叙事,在找到能证伪它的证据之前,或许应该暂且相信。而它所描述的’放大器效应’,的确可能在某些时刻“更能”影响市场,那它究竟是什么时候呢?

我们认为,第一个条件,是当美股场内结构处于紧绷状态,基金仓位长时间的过度集中于一处时;第二个条件,是当高管以外的美国社会的股市参与率极高或极低时。

目前的市场,是同时满足符合这两种情况的,之前公开文章有介绍过1.主流资金的仓位已经长时间拥挤在美股热门板块;以及2.美国经济的过热会维持相当长的一段时间,在此背景下,居民部门的美股参与度亦会在 “跑赢物价”的’动物精神’驱动下居高不下。

而其中尤其需要关注的,是家庭财富前20%的美股居民,他们即是可选消费的主要推动者,也是美股的重要参与者、其家庭财富的较大比重也都直接或间接的存在于美股大盘股(内地的朋友可以想象下自己绝大部分的家庭财富都在房产,而自己房价的大涨大跌是否会影响家庭的消费决策)。

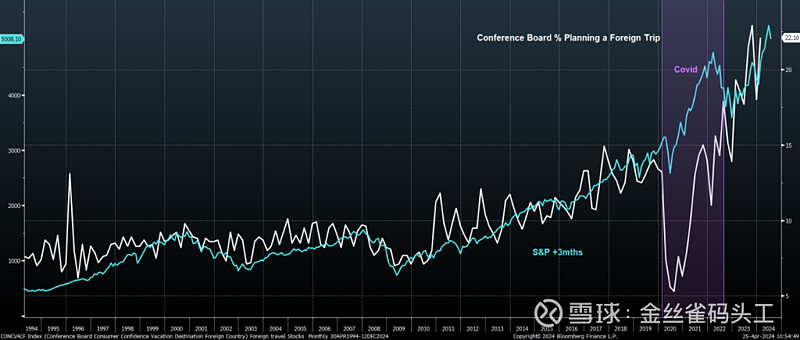

而最能代表可选消费趋势的,莫过于海外旅行的数据了,下图展示了美国居民的海外旅游计划和标普走势之间的正向关系。当前,计划海外旅行的美国居民数量超越趋势线上行,占比达到了22%。当然这里可能有包含美元升值的影响,但是对于一般群众而言,美元指数涨跌10%以内,似乎打个九折并不会真的把很多美国人忽悠到欧洲来一次自由行。旅游业如此,其他可选消费呢?可能答案差不多。

图:除开疫情限足期间的原因,标普股指的涨势与美国居民海外旅游的呈正相关

另一个证据就非常有意思了,那就是最近公布的美国制造业信心指数(调查期间为四月1日至23日),从51.9掉到了收缩区间49.9,但是美国其他经济数据似乎并无大的异样,并不完全支持这种“信心指数”的急剧下行。

非常搞笑的是公布美国PMI调查的标普公司的首席经济学家的评论,4月1号的时候,首席说,美国的经济“正以稳定的步伐扩张”、“扩大好转”、“恢复需求”、“回升”和“获得信心”;而短短的三周之后的23日,这位首席就改口说,美国经济“失去势头”、“低于趋势”、“速度可能会失去”、“业务下降”、“预期下滑”和“经济环境具有挑战性”。

他的记忆力似乎没那么好,已经忘却了自己三周前的说辞。至于实体经济,在没有重大外部冲击的情况下,三周之内不太可能发生如首席所述的巨大变化。那么究竟是什么导致美国制造业信心指数突然掉到了收缩区间呢?一个简单粗暴的解释就是美股在数据调查期间之内连跌三周,动摇了不少被调查CEO的信心而已。

图:纳指(蓝线) vs 美债10年期货(黄线)

$纳指100ETF-Invesco(QQQ)$ vs$美国国债20+年ETF-iShares(TLT)$

所以我们发现,近年来,经济数据和金融市场之间互相作用、自我实现的案例越积越多,在美股风险调整后收益可能跑不赢某些债券,在市场波动率抬升的情况下,盛世危言,听听也是可以的。