一、上半年组件产出

今年已经过半,预计上半年生产了270-280GW组件,不包含非晶硅的5GW

总量上看,今年1-6月组件生产量基本维持40-45GW/月的历史高位,按照去年12月底,行业总产能60GW和4月以来70GW的组件产能来看,行业总开工率维持在55-65%之间。

但是6-10月即将有300多GW产能会释放到行业,预计200为实,100为观望。组件总产能将到达90GW/月。预计年底总产能将接近1000GW。

二、关于TW级产能如何看?

1.产能与设备

目前组件产能是上的最快的环节,行业平均速度为60天,60天内可以一期投产,100天左右就能完全投产完毕(厂房基建及主要设备,不包括办公和住宿配套,相关的视频可以看天合、晶科和通威的“时速”的视频)。

组件投产快,背后原因是单产线的容量变大,即过去标准版型450W的组件,现在是550W。跑片速度和封装速度也在稳步提升,过去产能的上限在层压机,一拼2-3片组件,现在一拼6-10片组件,单位时间内,出片量大幅提升。所以我们看到过去一条组件产线150-200兆瓦,现在基本在350-400兆瓦,并轨的大线可以到500兆瓦,如异质结/topcon/IBC大版型用。

这解释了组件设备公司产出产线条数增幅低于行业组件GW增幅的原因。(顺便回答某私信提问)

2.价格变化

6月组件价格滑落非常惊人。记得上个月小罐茶的时候,组件价格还能维持在1.5元上下。现在组件已经出现1.18元/瓦的集采投标价格和1.21元/瓦的流通低价。

如争霸赛系列所分析的,现在组件将迎来多尺寸,多类型选择的时代。即存在低挡位N型和矩形组件,与正常182和210组件争夺客户的情况。而在4月,从美国、荷兰、越南回国的组件开始冲击市场,一部分是美国退货,另一方面是欧洲库存消化减速后,爆仓退回。其中功率与正常片差-5~-10W的组件以极低的价格甩卖,造成价格迅速回落。尤其是6月15日,组件大厂价格为1.4元/瓦的时候,已经出现经销商和分销商爆1.35元/瓦的价格。紧接着就大规模杀价更加猛烈了。

三、关于为什么装机跟不上组件的投放,几个原因:

一个是美国市场已经通关了组件进口,一下子涌入了10GW的组件进入美国市场,加上本土产能也在释放,组件消纳立刻走入慢周期。

欧洲已经到达夏季,而户外施工和安装速度依然没有明显增加。西欧部分国家每个地区的电工和安装工相对固定,而进入夏季以来,空调、热泵、光伏和储能都进入了装机的旺季,而安装工人必然会紧缺,加上现在的欧洲分布式系统,已经从简单的屋顶光伏变为了系统安装,即同时设计暖空+光伏+热泵+储能的立体型,这样可以在一次解决4个项目的安装费用,同时获得更大的补贴。按照欧洲分布式同事的说法,根据POWEREU政策的立体式能源系统(不知道怎么翻译,反正就是这个意思),过去每项的安装费用2-4000欧元可以被整合为5-8千欧,综合可以获得6000-14000欧不等的补贴。截至目前,还有35GW左右的组件在欧洲各大仓库里,由于市场的变化,一部分组件会回流到中国和东南亚,做功率和版型的置换。即换成更大的组件和N型组件,过去出口过去的“降挡位的组件”已经很难在“极度内卷”的欧洲市场卖出去了。

国内市场结构变化较大。去年市场一大半都是分布式光伏的增长。今年上半年集中式增长比过去迅速。6月20日,据国家能源局数据,2023年1-5月国内光伏新增装机61.21GW,同比增158.2%,其中5月新增装机12.9GW,同比增88.9%,环比-11.9%。预计今年整体装机将创历史新高的140GW。

值得注意的是,今年6月各地开始限制光伏并网,因为过去新能源装机火热的大省和区县,都吹安了光伏发电超过当地消纳上限的情况,即全天某些时候,光伏发电已经超出了用电量,电网无法处理负电荷,必须限制光伏入网电量。所以分布式市场迎来减速,组件消耗放缓。组件市场重心,进一步向集中式转移,因此今年集中式的招投标杀价异常激烈。

如上图,大唐的集采是5月底的价格,而在7月2日报价已经低于1.2元/瓦。新的组件厂和新势力,都讲国内集中式列为主战场,单月组件均价直接跌去25%

同时今年“拉闸限电”也提前开始,各地正在限制高能耗的企业用电(无论是不是光伏企业)。最近光伏硅片企业,电池片企业因为限制电力供应开始减产。同时因为硅料极速下跌,整体制造(硅料-组件)都比较清淡,组件只保留热销的版型和类型。

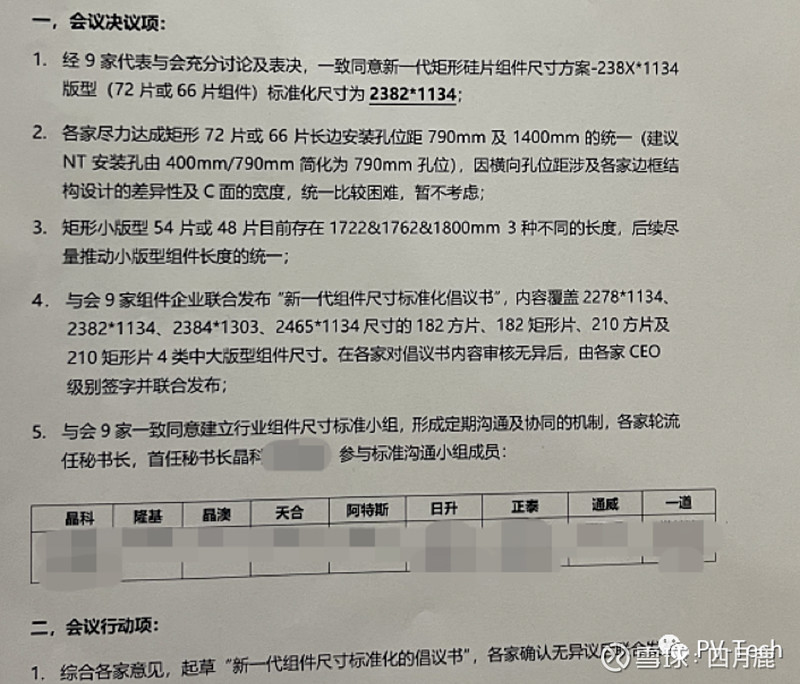

四、关于组件巨头呼吁的“尺寸统一”

我们可以看到无论是某公司的统一新闻公关稿还是各类媒体访谈,都在呼吁组件尺寸的统一。作用嘛,首先是避免同行的“抢跑”,因为一单尺寸不断拉大,无疑会变成军备竞赛,都希望拉长尺寸获得优先于同行的竞争力。

其次,这次会议上,都是一体化厂家及即将完善一体化厂家参与,并没有积极推动尺寸的$TCL中环(SZ002129)$ 、高测、双良等公司参加。这也给未来尺寸再次变化,留下了“后门”。

第三,过去在158变为166,进而变为182和210尺寸的时候,给受制于尺寸的玻璃、胶膜、背板和边框,以及承重的支架、跟踪系统,受制于排版方式的焊接机、层压机以及接线盒等,一次重新更换设备和制造尺寸的变革和负担。而如今尺寸的上限,已经变为宽幅2.8m(最大玻璃),层压最大宽幅3米,变化已经不带来成本增加,这也为未来尺寸变化,留下了空间。

所以,休战不意味着不再战。

第四,悄无声息消失的166。6月30日隆基更新了其硅片价格。也宣告了曾经花费众多水军吹捧的“黄金尺寸”,行业“最大公约数”--166mm硅片即将走入谢幕。根据妥协,小板组件变为182矩形尺寸的54版型,对此实现了完全的替换。

第五,下半年怎么看

1.源头上,硅料已经杀价到最低53元/公斤。硅料从260元均价到60元均价,组件可以减少0.2-0.25元/瓦。叠加电池片环节的降本和组件降本,一体化贯通组件可以做到1元/瓦(纸面上)。

但是实际上还做不到,目前新建硅料厂前期成本是70-80元。只有电池片和组件成本会小于过去的老厂。硅片由于切片速度增加,硅片可以做到130um厚度,切片环节成本略低于老厂。拉棒环节除去电价因素,如N型出片良率高,则会赚钱,整体略减不增。所以一体化仍然是趋势,通过调环节结构,能均摊损失,扩大利润总额。

2.行业另一种声音是,巨头领先跌价,可以杀退新晋的企业。我想纸面上对。实际可能并不如愿,固然一部分PPT投资会消退,但我们在看行业产能和容量的时候,并不会把这些虚无缥缈的PPT产能算进去。都是以实际投资,购买厂房和设备作为产能计算的。

新进来的企业,已经预判了行业竞争的激烈,并在顶层设计上,做了预防。例如IDG的高景、丽豪+弘景天,三一和吉利的全产业链。这两类模式一个走晶科模式,即分散为多个公司,再分批上市,成为军团。一个走隆基的模式,在单个品牌下成为产业链,集团化生长。

这些坚定的“搅局者”,想击退恐怕很难。

3.预计今年全球光伏装机会是去年的1.5-2倍的增长,前提是价格持续的低价周期。由于现在中国利率较低,中国光伏的出口竞争力正在加强,部分企业的产能,成本会低于劳动力更低的东南亚,这个给东南亚转移的企业带来一定影响。

预计硅料价格到50-60区间就会逐步平稳。硅片已经失去了双龙头的固定格局,硅片的利润率会继续下跌。电池片利润呈现较大波动,旺季的1-2季度,电池片加工费波动很大,利润整体会逐步降低,但具备多尺寸,NP产能同时有的企业,利润率会更高。组件,必须加快向上游的整合,组件的厮杀比过去要更加激烈。

第六、关于光伏热门话题

我们知道今年上半年,光伏板块全部是炒作概念,主体白马概念基本亏的惨不忍睹。例如钙钛矿、石英砂、TOPCON电池、铜电镀都被热炒。

钙钛矿,我认为还是处在无法实现市场化的阶段,目前二级市场融资多,实际产出无法兑现,这个趋势到明年也很难改变。

石英砂,最近看新闻和分析,石英砂预计下半年就会出现跌价。会出现结构性变动,硅片公司都找坩埚企业签署了寿命质量保障协议,现在石英坩埚寿命在明显增加,坩埚会逐步呈现过剩的局面。石英部分,石英的投放也在扩大,尤其是明年高纯砂投放量会翻5-10倍(预计有些项目会知难而退),石英砂总价会下降。石英股份 也在今年翻倍投放砂。

TOPCON电池已经是标配,所谓溢价已经消失。除高功率档位的组件外,基本已经与PERC平价了。所以,它即将变成标配,而良率爬坡慢的企业,面临更大的亏损。提高良率和高功率产出率成为生死考验。

铜电镀,这是压在异质结企业头上的一个稻草。但即使浆料变为全铜不要钱,其成本仍然高于同档位的TOPCON组件。这个概念是个伪概念。热炒一下,潮水会褪去。异质结需要整体降本,单出一张电镀牌,还远远不够。