昨天阳光电源的投资者沟通会宣布,调低储能和逆变器出货规模。今天引发大跌及板块大跌(尤其是电池组件和逆变器板块),该怎么看?

一、光伏行业的装机周期

【1】一个常识:冬季一般都是装机淡季,通常从11月持续到第二年2月(北半球)。

主要原因有几点:

1.施工条件不允许,风雪天气下,由于人员穿衣服多,施工减慢,道路湿滑;

2.从收益率讲,冬季日照是夏秋季节的一半左右,日照时间短,发电量低,也就是说装机并网之后,发电收益低于电站的月均摊销,实际是负亏损。

3.在人工费用增加,发电收益减少双作用下,业主不强求尽快装机。(以下为欧洲主要城市天气预报,在低温和雨雪气候下,装机更为缓慢)

【2】为什么冬季有“抢装潮”?一般与补贴政策有关。

例如中国是以年为结算单位。1月为补贴开始,12月为截止日,所以只有中国市场会出现第四季度的“装机潮”。同样,日本和美国部分州地区过去有补贴的也会出现这个,但其规模小于中国,因此不计。

我国这几年的12月都是抢装潮,主要还是政策因素大,能抢就抢装。一个侧面显示,我国的装机成本虽然并不比国外低多少,但权衡短期成本增加,收益下降,依靠叠加补贴,持平就行。另一个原因是中国春节传统,在11、12月,工人能拿到更多的加班费,而春节前,是财务结算时间,通常12月30日完成装机后,财务就发工资,工人陆续回家过年了。因此每年1月2月国内装机较少,能源局也是1-2月合并计算并网量。

二、全球不同气候与装机的影响。

北半球通常春季——秋季装机逐步增加。这是由于主要统计口径波动趋同导致。

以2022年250GW为例子,中国60-80GW占比三分之一。欧洲传统20-30(今年40-50),美国25-30,日韩3-5,这些占全球装机的6成,基本气候一致,所以对全球装机量波动起主导影响。

南亚、东南亚及赤道地区。基本为热带,除了印度北方邦外,全年都可以安装,基本没有影响。而南半球,主要在巴西、阿根廷和澳大利亚(合计30GW包括转运),他们安装周期为6月到次年4月左右。

因此如果没有抢装潮,光伏的制造周期应该与装机周期一致性较高,1-4季度维持40-60-70-50GW的波动走。上下游配套也会与之匹配,组件厂和逆变器的库存维持一个平均的低位。

但是从2021年下半年开始,周期逐步打乱了。

三、全球光伏的制造周期正在改变。所谓开工率已不反馈市场热度。

由于全球9成光伏制品在中国及东南亚地区,而且基本受到中国文化圈影响,会出现“过年”备货影响周期。

备货通常出现在11月欧美新年周期和1月春节备货周期。通常在11月和1月会超出当月的30-40%左右的组件制造量。

2021年隆基成为第一开始,各个公司开始不断挖掘和学习其模式。不仅仅是产业链的“一体化”操作,还有包括——重建全球营销体系。

1、传统模式—以销定产

过去,组件的全球贸易基本采用订单制度,也就是俗称的“以销定产”。

组件的订单来源主要结构:1.集中式订单占6-8成;2.自推组件需求占2成;3.其他(尾单分销)1成。

其模式中,大头在集中式,那么版型,原材料基本是固定的BOM,由于量大,版型较为集中,可以和供应链签署长期协议,走量微利。自建用组件,主要为自持电站和长期合作的安装公司订单,主要为集中式外多做的订单,他们为毛利的主要来源。尾单,主要是处理低效、质量略微有些问题的组件,以回收成本为目的。

由于订单和制造匹配度高,因此供应链基本按照这个模式配比。例如本月全行业订单是10GW,通常材料等公司可以维持9成以上开工,总设计产量不会超过12GW/月,基本做到接近满产满销,同样毛利润也相对稳定。

2、供应链杠杆模式

隆基、晶科等为模板,在2020年开始实现“供应链的杠杆模式”,即在某些周期下,多生产组件或者原材料,这样打破过去供应链的平衡模式。通过原材料低价周期多采购的方式(俗称“囤货),实现周期逆行,达到降本目的,从而提高组件的竞争力。同时,因为打破了原材料的周期,原材料会出现短缺,造成行业采购均价上升和部分缺货,进一步加强了自己囤货带来的竞争力。

过去引发的光伏玻璃、今年的硅料、石英砂、甚至胶膜和粒子都是这个策略所影响的。当然,每个行业的韧性都不一样,所以每次虽然策略一致,但是走向和结果都不一样。

玻璃,引发来自单双玻的切换。短期双玻增量过快,跌价长协签订,让玻璃从22元涨价到48元/平米。而就在有关部门质询下,玻璃疯狂扩产,以至于今年每平米爆出19元的价格。之前承诺的回本周期,丰厚利润都烟消云散了

硅料,一开始也是如此,但是硅料的产能爬坡慢,加上行业集中,外部新势力搅局,基本把硅料弄到脱缰了。虽然好几次隆基中环分别降低采购量,也没能压低硅料价格。索性今年开始不断签订长期协议,进一步推高,引发全行业的“互相伤害”。就结果来看,组件厂利润不断提升,将电站压的喘不过去了。后如何收场还不好说。

石英砂,尽管很多分析师狂吹石英砂短缺。但是从实际来看,已经不缺了。石英砂已经在逐步的国产化替代,尤其是这次滁州光伏行业年会上,某大厂开始采用3成国外料,7成国内料。可见,有足够的压力就有足够的技术开发动力。![]() 太猛了

太猛了

胶膜和粒子,前期炒作的是EVA胶膜的短缺,可是东方盛虹和联泓新科开始扩产,同时中化、中石化等参与,巨大的产能已经在3季度释放,到明年将不会短缺。现在炒作的POE短缺,目的是为万华化学、即将上市的祥邦科技进行炒作。立足点是N型组件需要纯POE封装。就在此次大会上,TOPCon阵营的几个组件厂宣布开始使用EPE封装,减小POE产能不足带来的卡脖子影响。HJT阵营也在今年2季度开始使用EPE封装,逐步减小纯POE的使用比例。可见,有足够的压力就有足够的技术开发动力。![]() 太猛了+2

太猛了+2

以上只列出了几个比较著名的例子,其实券商通过一轮轮炒作已经赚的盆满钵满了。他们能获得优先的调研信息,能在股价起飞前低价买入,通过二级市场洗脑,和一群无脑分析师配合炒作,然后高位逐步离场,赚到丰厚的利润。只留下高位站岗的韭菜。![]()

所以,我常说,很多基础的知识就是从基础的分析得来,不要完全听外部的“杂音”,没有人会去扯着嗓子喊你来赚钱。叫卖,肯定是有目的的,何况他们本身都有大量的成本。

回到话题上来,既然供应链管理先行,那么会带来什么影响呢?

1.首先是对企业自身,由于希望在低成本周期多做组件,那么他们的营销结构就从集中式的依赖向别的方面转变。即,新一轮的“以产定销”。

也就是公司准备大量的资金,备货备原料,在一定周期内大规模生产。

以这个为例子。例如正常周期下,某组件厂可以按照市场需求进行生产,也就是说组件基本为上个月产出,这样库存周期较短,最长不会垮季度。自身的应收和应付基本维持均等比例。库存的原料和半成本基本维持在自己的30天周转周期下。

而跨周期生产,也就是先确定工厂产能和原材料匹配程度。在淡季,生产更多的组件,采购材料多,这样成本更低。在旺季来临,自身产能有限条件下,实现多出货,这样赚到比同行更高的利润。怎么发现的是这个策略呢?从库存的增加,资金周转周期,现金留存时间拉长就能发现了。这也就是几百亿存货挂账的原因之一。

我们可以看到隆基、晶科、天合、晶澳这些一体化公司都在逐步玩此策略。其他公司都在结合自己的融资能力跟进学习。今年组件,电池片公司利润大幅回暖就是供应链杠杆起到巨大作用。

要补充一点的是,头部企业可以通过外销硅片等产品,获得巨大现金流。这也是这个“杠杆”敢玩这么大的原因。但今年出现的问题是,硅料持续走高,作为硅片的原料,资金占用大,现金有限,因此前期的囤货,也无法覆盖掉后期硅料抱团后的涨价。这是今年这个策略“玩”失控的原因。

券商公司经常提供所谓组件开工率预测,硅料、电池片开工率预测,今年就没有低于8成的时候。而我们今年组件合计产能400-450GW,8成就是360GW,按照今年普遍共识,组件制造量在250GW左右,那么总开工率应该为5-6成。

请问你们券商的开工率如何编出来的呢?不得而知。

四、组件营销模式的重大变化。

2020年开始,全球各地设置了前置仓库,主要用于渠道铺货。渠道分为销售和经销两个概念,两个不同团体。

一个是自建的,例如在海外成立子公司,这样用销售公司购买制造公司的产品,放在海外前置仓库里,然后销售公司根据货物量,在地区进行销售。

第二类是经销商,尤其是分布式领域基本存在二级经销商。国内和国外略有不同,国内经销商大多卖给地区的安装分布式的为主。三级经销商为门店和工程,通常打包销售线缆、逆变器等产品,实现安装为目的。国外分销和工程同时存在,因为欧美日等电站开发体系较为完善,因此后者会更多,基本是安装多少前期买多少组件。(大一些的公司话语权很强)经销商的主要利润从囤货带来的返点而来,例如今年卖出去5000万,返利是100万。根据总量来。

今年,俄乌战争影响,个人和工商业成为安装主力。消费者更倾向于看到实物进行洽谈。因此经销商的增设门店和区域小仓囤货比例大幅增加,今年中国、东南亚、美国、欧洲库存增加飞起。

过去欧美日进口组件的主力是电站厂和安装公司,基本是B2B业务。2020年开始,组件厂自己的流转,开始逐步增加,即子公司和经销商购买组件变多。这样实现了财报上销售业绩的“提前确定”,也让出货数据在季报上特别好看。

另一个侧面分析角度,就是各个头部公司的人员分配结构出现了重大变化。如隆基成立的百人战略分析部,晶科、晶澳、天合等都成立了自己的分析部门,尤其是重视供应链分析。销售层面,由于库存往往比销售量多,因此他们也在全球各地增设销售子公司,分销渠道部门、分布式事业部,甚至多余电池组件消化不掉还要增设BIPV事业部。寻找各个渠道和方式,消化自身库存。

这里回答前面阳光电源降低出货的问题:很早就提过了,欧洲出现了爆仓,由于其当地安装进度减慢,分销仓库库存居高不下。已经出现中国货物无法发到欧洲的情况。只能等库存到明年消纳后,才能恢复。逆变器和储能设备,在前期已经出口较多了,所以调低了预期也在情理之中。

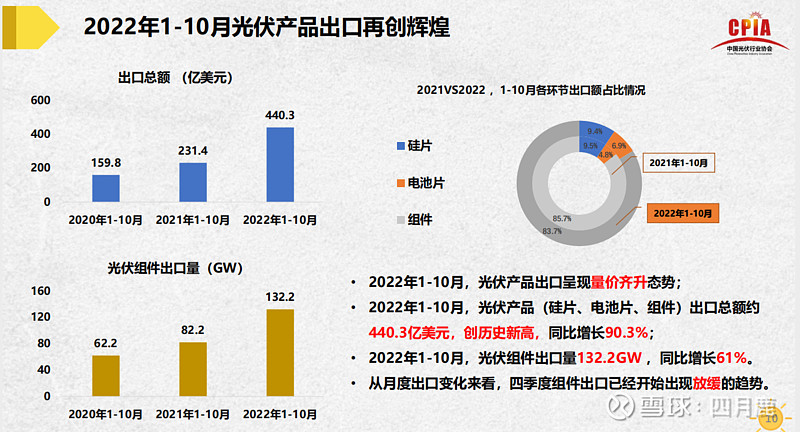

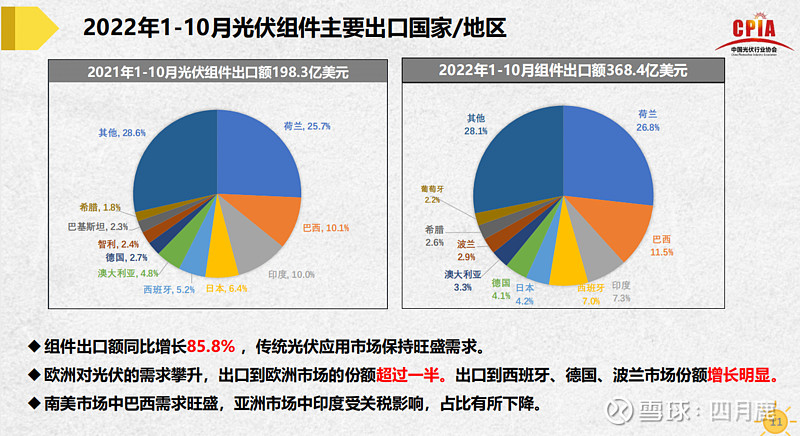

以上是此次光伏行业协会年会的数据,荷兰作为全球最大的光伏组件中转基地,依然榜首。其次是巴西,作为北美和南美的重要中转港口。

关于俄乌战争问题,12月初马克龙开始到处斡旋,希望战争尽快结束。我和曹总观点一致,如战争早点平息,那么在经济恢复的过程中,新能源装机会进一步提升,而不是下降。毕竟此次战争,让全球都认识到能源自主是多么的重要。

关于储能,此次滁州会议,曹总介绍了储能市场的情况。外部资本的分析炒作热情很高,但是就目前储能现状来说并不乐观。首先,国内储能已经成为新能源开发的“枷锁”,从今年的储能来看,储能实际利用率极低,甚至不到10%,超过九成的储能在闲置,而成本让电站企业负担。地方政府和电网并没有按照规定,在夜间对储能的电力“应收尽收”,电站投资收益大幅打折。国外储能是集中和逆储同时进行,由于地广人稀,单户单网,电价分时,利用率相对较高。

由于国内的60+GW装机,不少是各省以强制命令形式,强加的储能,因此集中式开展更难,今年很多项目作废。11月就爆出风电、光伏电站逐步改建它用和放弃的消息(谁家都没有金山银山,经不起无尽薅)。所以,储能的预想空间大,实际进行难也是摆在台面上的问题,可能并不如券商股吹的那么好。

【光伏争霸赛】系列是我对主要组件企业、板块头部企业相互竞争总结的一些阶段性观点。都独家发布于雪球上,欢迎转载,请注明“雪球-四月鹿”,谢谢。@今日话题

$阳光电源(SZ300274)$ $隆基绿能(SH601012)$ $通威股份(SH600438)$

原计划写的第23篇光伏争霸赛内容是此次滁州之行的感悟的,今年临时加更回答阳光电源大跌的内容,第24篇本周发出。