2023年顺丰控股营业收入2584亿元,同比下降3.39%,归母净利润82.3亿元,同比增长33.4%;销售毛利率12.82%,增加0.33%,净利率3.06%,增加0.44%。

一、营业收入近7年首次负增长,实际情况并不悲观

顺丰在2023年之前,已经连续7年维持2位数的营收增长速度,而且最低增速也达到了19.5%,2023年的营收增速下滑,有那么一点营收增长停滞的迹象。

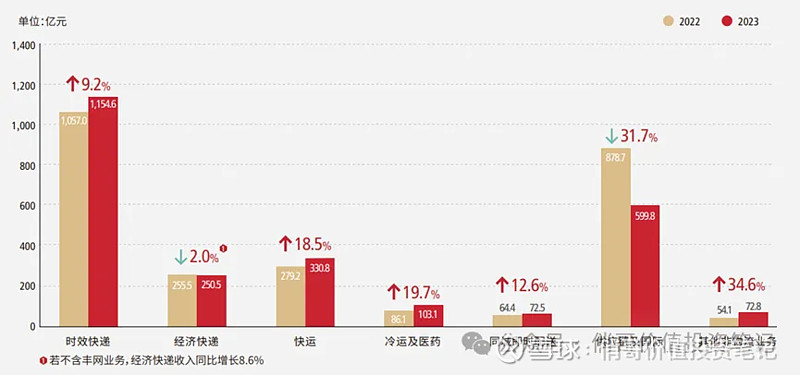

不过,从细分的营收构成来看,情况却并不悲观,营收下滑主要集中在经济快递和供应链及国际两大块。

虽然说顺丰未来几年不太可能维持20%以上的增速,但10%左右的增速应该是没问题的。

1、时效快递

2023年营业收入1154.6亿元,同比增长9.2%,占总收入的比例提升至44.7%,是顺丰所有业务中占比最高的,也是顺丰品牌的基本盘。

营收增速从2022年的6.8%提升至9.2%,同比增加2.4%。在时效快递营收规模1000亿级别之后,还能再次提升增长速度,算是一个不小的亮点。

这个业务的提速,最根本的原因还是顺丰票均时长进一步缩短,创造了更多的增量需求。

(1)业务场景拓展:顺丰构建了大同城生活圈的物流服务网络,对于经济圈内的跨市区配送,可以保证6-12小时的履约时效;还有特大特重、特色时令生鲜等业务场景的突破;以及新兴电商退换货需求量大幅增长;这些都给顺丰的时效快递业务带来了不小的增量,未来随着时效的再次缩短,这个服务的范围估计会再次拓宽。

(2)鄂州货运枢纽运营:随着鄂州货运枢纽开通的国内和国际航线增加,运营效率大幅提升,部分3C高科技、智能制造、生物医药领域的头部企业陆续入驻顺丰枢纽转运中心。这个枢纽未来必定可以开通更多的航线,覆盖的区域也会大幅增加,对于入驻企业来说可以提升交付速度。对于顺丰来说,可以很大程度提升客户粘性,未来也必定会吸引更多企业的入驻。

2、经济快递

2023年度,经济快递业务营业收入250.5亿元,同比下降2.0%。

营收下降主要是顺丰在5月份出售了丰网这个子公司,根据交易披露信息,丰网2022年营业收入32.75亿,净利润-7.47亿,2023年第一季度营业收入6.91亿,净利润-1.43亿。

如果剔除丰网的数据,顺丰经济快递的营收增长率为8.6%。

丰网是加盟模式,但由于是顺丰旗下的品牌,给人的感觉就是能够低价享受顺丰的服务。而实际服务质量却与顺丰有着较大的差距,这对于顺丰品牌来说,有着一定的负面影响。

放弃丰网,意味着顺丰未来主要聚焦在中高端市场,不会再与其余快递品牌进行什么价格战。

这个业务的客户主要是电商平台和商家,提供配送服务以及仓储、仓配一体化服务,除了已有的那些和电商平台深度绑定的物流企业之外,在这个领域顺丰是独立第三方物流企业市占率最高的。

但是,国内电商业务的竞争很激烈,顺丰这个业务需求有较大程度也依赖于新兴电商平台的增长,估计未来的增速不会太高。

3、快运

2023年度,快运业务营业收入330.8亿元,同比增长18.5%。

这个业务针对的是有大件、批量运输需求的客户,目前主要集中在智能家居、新能源汽车、医疗设备、电子通讯设备等领域。

除此之外,还拓展了搬家、送装一体等等业务。

顺丰这个业务能够实现这么高的增长速度,很大程度得益于这几个行业的快速增长,特别是新能源汽车。

这些行业都是有较大增长潜力的,而且对于配送的时效、质量都有很高的要求,顺丰在这方面有着较大的优势,能够一定程度锁定客户,未来几年这个业务的增速应该不会太低。

4、冷运及医药、同城及时配送

2023年度,冷运及医药业务营业收入103.1亿元,同比增长19.7%。

这个业务主要针对生鲜、食品冷运、医药物流几个方面,2023年营收破百亿,是所有业务里面增长速度最高的。

这里面最大的增量可能来自于生鲜食品,尤其是直播电商的高速发展,很大程度带动了各类农产品、水果、鲜花等等的需求。

食品冷运主要是低温奶和冰激凌这一类,不过这一类产品目前的市场规模并不算大。

医药物流,主要是各种疫苗、体外诊断试剂、生物样本等等,对于时效、温度控制等方面有着非常高的要求,市场空间有多大很难说。

不过,顺丰不管是时效,还是温控等方面,应该比绝大多数物流企业更具备优势,只要这个市场持续增长,顺丰不仅能够受益于需求的增长,同时也能抢占其余物流企业的市场份额,这个业务大概率能维持较高的增长速度。

同城及时配送,2023年度实现不含税营业收入72.5亿元,同比增长12.6%,而且首次实现盈利。

在这个领域,顺丰应该是前五的存在。

市占率最高的就是美团,占据40%以上的市场份额,其次是蜂鸟(饿了么)好像也有20%以上的份额,再就是达达(京东旗下)。另外两个是闪送和顺丰,前几年闪送的市占率还领先顺丰,不过从顺丰港股的招股书里面来看,闪送应该是被顺丰超越了。

顺丰这个业务想要持续增长,难度还是比较大。美团和饿了么绑定了大量的商家,顺丰能够切入的地方,只有相对较远距离的配送,以及一些较大客户能够独立于这两个平台,同时有着自己配送需求的。

5、供应链及国际

2023年度,供应链及国际业务营业收入599.8亿元,同比下降31.7%。

主要还是国际海运和空运的需求、运输价格都有较大程度的回落。

顺丰2022年并购嘉里物流之后,这个业务的营收大幅增长,而且这也是嘉里物流最巅峰的时期。

2020年之前,嘉里物流的营收在370亿左右,增速由高增长进入个位数。

疫情期间,国际运输价格和需求大幅增长,嘉里物流2022年的营收增长至2019年的2倍,达到735亿。

到了2023年,国际运输需求和价格都大幅下降,嘉里物流的营收回落至430亿。

仅这个子公司营收的下降,就占据了顺丰这个业务营收下降的59%。

未来,这个业务的国际运输物流需求存在较大的不确定性,主要看外围环境的变化。

不过,2023年的国际物流需求和价格都已经回落至2019年水平,算是正常环境下的经营状况,大概率未来几年都能维持持续的增长。

二、净利润同比增长33.4%,营业利润下滑5.26%

顺丰2023年的净利润同比增长33.4%,创下历史新高,但是营业利润却下滑了5.26%,那到底是什么原因造成的?

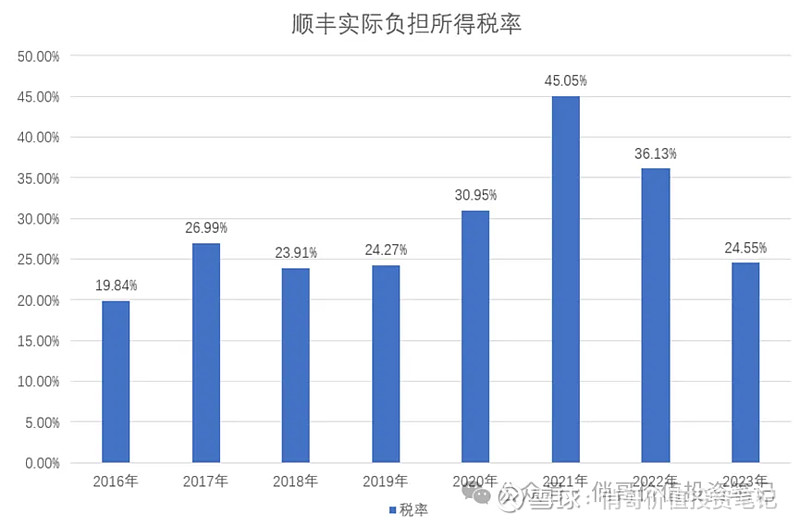

(1)这里面最大的影响因素,就是所得税费用。

2023年顺丰的所得税费用比2022年减少了近14亿,如果按与2022年同样负担的税率计算,那2023年的净利润要减少13亿左右。

如下图所示,从2016年开始,顺丰控股实际的所得税税率有50%的年份超过25%,其余年份也都接近25%。 这并不是说顺丰没有免税收入、税收优惠。

像税率最高的2021年,如果只考虑25%所得税,再扣除免税、税收优惠等方面,实际的税率是16.5%,而利润表上2021年税率却达到了45.05%。

最主要的原因,就是2021年收购了嘉里物流,评估增值确认了递延所得税负债,进而增加了14亿左右所得税费用,进而所得税率大幅增加。

不过这种评估增值引起的所得税费用增加,实际上并不会让企业当期应交的所得税增加,唯一的作用只是让利润表不那么好看而已。

未来随着这个资产价值增加,和计税基础之间的差异减少,以后的报表里面的税率又会降低的。

顺丰这些所得税率高的年份,基本上都是递延所得税造成的,包括资产评估增值、使用权资产、摊销折旧差异等等。

(2)从经营分部的角度来看,供应链及国际分部两个年度净利润差距24.8亿

速运及大件分部:包括时效快递、经济快递、快运、冷运及医药业务,及该经营分部提供的其他非物流业务,这个分部2023年营收增长10.09%,净利润84.53亿,同比增长54.62%,净利率达到4.25%,同比增加1.16%。

这是一个非常亮眼的业绩表现,像顺丰这个分部的营收接近2000亿,净利率增加1%,就意味着净利润增加20亿。

同城及时配送分部:这个分部营收规模不高,净利率也只有0.41%,不过这是顺丰切入这个业务以后的首次盈利,未来就看如何能够突破美团、饿了么这两大平台占据的市场份额,不然仅仅吃这两家剩下市场,规模有限。

供应链及国际分部:这个分部营收下滑30%,导致净利润下滑127.5%。这也是物流这种固定资产很高的行业,一个非常显著的特点,营收不管是正的增速,还是负的增速,增速的绝对值基本都会低于净利润。

从港股嘉里物流披露的数据来看,净利润为7.2亿,按持股比例计算,意味着顺丰这个分部里面,抛开嘉里物流之外的部分是亏损的,大概亏损了9亿左右。

(3)人工成本增加100多亿,运力成本下降200多亿,期间费用率增加0.5%,信用减值损失减少8.6亿。

从营业成本的构成来看:

主要上升的是人工成本,相较于2022年增加112亿。顺丰披露的信息是主动提高一二线员工的薪酬竞争力。

从现金流量表和资产负债表的数据来计算,2023年薪酬是326亿,只比2022年增加了2.5亿。而营业成本里面的人工成本达到了1000多亿,估计是有相当大一部分是外包的人力成本。

当然2023年员工数量减少了9700人左右,一定程度提升了平均薪酬。‘

有一个需要关注的点:这些减少的员工里面,有1000人左右是研发人员,按顺丰的说法,是公司科技底盘能力夯实及在业务场景的拓展复制,并不需要那么多的研发人员。

另一个接近千亿级别的成本是运力成本,同比下降了22.38%,按金额计算就是减少了239亿,这算是一个非常亮眼的表现。

这个运力成本的下降,一方面是国际物流需求减少,进而导致运力成本下降。

另一方面, 顺丰营运效率的提升,包括运力结构优化,运力价格管控,多网融通,统一规划线路资源,还有燃油价格有一定的下降,

未来可以预见的是,随着顺丰研发能力的不断提升,人力需求会减少,运力资源会更优,而且越来越多的使用电力,成本会比燃油更低。只要外围环境不会导致燃油价格再次大幅提升,顺丰每年的成本会持续的下降,利润率水平会越来越高。

期间费用率相较于2022年增加了0.5%,达到9.59%。

这些费用合计248亿,其中管理费用占比达到71%,费用率的增加,最主要的因素还是管理费用的增加,虽然金额的变动不大,但是营收的下滑导致费用占比提升了。

还有一个影响利润比较大的就是信用减值损失,2022年是8.21亿,到了2023年反而转回了0.34亿。

这里面的意思就是,2022年顺丰计提了8个多亿的坏账准备,但是2023年转回的部分抵减计提的坏账之后,不仅没有信用减值损失,反而增加了税前利润。

财报披露的信息里面,会计估计变更的也只有飞机的折旧年限提升,并没有坏账准备的计提比例变动信息。

我估计顺丰是2022年计提的坏账准备太多,然后2023年某些关键债务人的财务状况改善,坏账不需要计提这么多。

三、投资的最佳时刻

从顺丰这次财报的数据,可以看出几个比较关键的点:

1、顺丰未来营收的增长速度不会太快,应该在10%左右。

第一,作为基本盘的时效快递,顺丰虽然能够拓展一些新的应用场景,通过缩短票均时长来吸引新的客户,同时抢占一些其余企业的市场份额,但国内的增量市场并不多,提价的可能性也不太大。

第二,第二大业务国际及供应链受外围环境的影响,并不算稳定,可能有的年份增长很快,然后增速又大幅下滑。

第三,除此之外的几个物流细分领域,经济快递面临各大电商平台的竞争,同城及时配送又面临美团、饿了么、达达的竞争,快运和冷运及医药物流这两个细分领域应该会是未来增量的主要来源。

最后,国内物流行业非常分散,但这种需要大量固定资产投资的行业,未来必定是强者恒强的局面,顺丰虽然增速不会太高,但是有望不断提升市场份额。

2、物流成本持续下降,盈利增长速度会不断提升,现金流会大幅增长

(1)不管是国家政策的要求,还是技术的不断进步,物流的成本未来都会是大幅下行的趋势,而实际顺丰的财报也显示了这一点,抛开受国际物流的影响外,顺丰2023年的运力成本下降了1.84%。

(2)物流行业的固定成本占比很高,只要需求维持稳定增长,经营杠杆能够成倍数放大盈利能力。虽然这次净利润的大幅增长依赖于所得税费用的下降,但这也是多年积累的结果,未来大概率会持续下降。

(3)顺丰的资本开支在2021年达到最高峰的190多亿之后,2023年已经是连续下降的第二年,顺丰披露的信息也是未来固定资产类投资会持续下降,意味着未来的现金流会有很大的改善。

(4)现金流的改善,意味着顺丰的财务费用大概率可以持续下降,像2022年和2023年,利息费用都超过了20亿,相当于每年至少减少了15亿的净利润,这里也会是未来盈利释放的一个点。

(5)顺丰2023年的股息为每股0.6元,比2022年增长了140%,而且根据顺丰董事会指定的《未来五年(2024年-2028年)股东回报规划》,未来的分红比例会不断提升。

最后,全球10万亿美元的物流市场,其中亚洲地区占了45%左右,而顺丰运营的鄂州货运枢纽是整个亚洲最大的,能够辐射亚洲绝大部分地区,顺丰能够基于此逐步构建一个中心点往外辐射的物流网络,连接全球和东南亚,进一步提升顺丰的竞争力。

顺丰未来几年的盈利能力提升,应该是可以预见的,对于估值需要进行一些调整,预计未来几年20%的复合增长率,合理估值调整到3300亿,目前的市值仅1900亿,有着非常大的折扣。