#芯周期破暗将明?超级赛道将走出底部?#

作为电子信息产业中游的一环,芯片虽位居科技世界的巅峰宝座,但也逃不脱周期宿命。

当下,芯片产业的寒风越刮越凌冽,IDC数据显示,2022年第三季度全球手机出货量3.02亿台,同比下滑9.7%,已经是连续第五个季度下滑。

巴菲特加仓芯片,引发市场高度关注

11月14日,巴菲特旗下的伯克希尔向美国证券交易委员会提交了三季度的13F文件,文件显示巴菲特在一贯维持将消费作为最大配置领域的同时,新增对芯片、石油能源产业的配置。

受巴菲特大笔建仓台积电等因素刺激,芯片强势归来,板块上演涨停潮,闻泰科技、韦尔股份、兆易创新等超10股涨停,中芯国际也涨超3%,产业链其他个股也纷纷大涨。

顶层设计引领产业发展、政策助推行业变革

国家相继出台一揽子政策,从《“十四五”规划纲要和2035年远景目标纲要》到《国家集成电路产业发展推进纲要》,上从顶层规划到地方,都在大力主导推动整体产业发展,也在不断推动芯片国产化进程,芯片产业已形成各行业最为完备的政策支持体系。

全市场规模最大芯片ETF(159995):布局芯片上下游全产业链

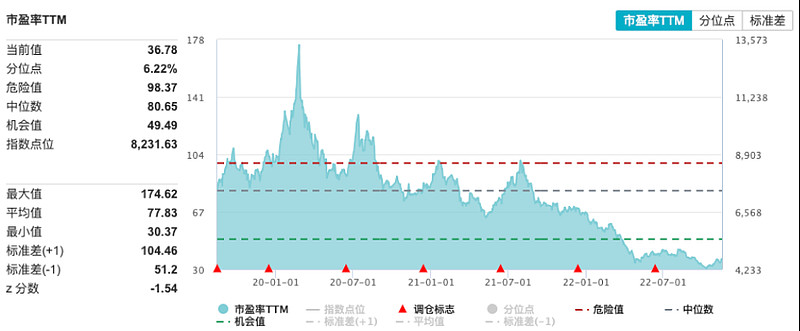

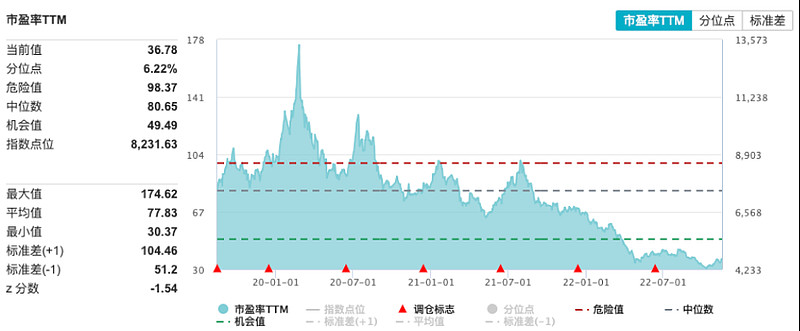

$芯片ETF(SZ159995)$ 密切跟踪国证芯片指数(SZ:980017),最新估值36倍左右,处于历史分位6%的低位水平。指数集合30只成分股,全面覆盖材料、设备、设计、制造、封装和测试等芯片全产业链头部企业。

截至11月17日,芯片ETF(159995)最新规模为200亿元,是全市场规模最大的半导体/芯片主题ETF。

11月15日,受巴菲特增持影响,芯片ETF大涨6.37%。成交量高达7.87亿元,创近3个月以来新高。芯片ETF自10月12日底部以来累计涨幅近20%,大幅跑赢同期大盘指数;

当前阶段,市场对于消费电子行业销量低迷的影响已充分反映,经历过大幅回调后的芯片半导体板块估值目前处于低位,基本面也有望边际回暖。

【互动悬赏】

那么问题来了,在政策红利+预期回暖+估值修复等因素驱动下,芯片行业是否能够行情重启?球友们将如何配置芯片ETF(SZ:159995)?

快来关注转发$芯片ETF(SZ159995)$ ,截图PO在评论区,带话题标签#芯周期破暗将明?超级赛道将走出底部?#并附上你的观点吧~优质评论将获得随机打赏呦~

精彩讨论

大鱼儿quh2022-11-21 21:33#芯周期破暗将明?超级赛道将走出底部?# 我很看好$芯片ETF(SZ159995)$ ,当前布局是很好的时机。

,$芯片ETF(SZ159995)$国内针对半导体芯片装备的各类优惠、政策支持逐步形成合力,为国产半导体芯片设备厂商的研发突破、产能提高、人才引进等经营创造良好的土壤。

我国的半导体芯片产业在智能汽车、人工智能、物联网、5G通信等高速发展的新兴领域带动下,叠加全球半导体市场产能进一步向中国大陆转移的大背景,其未来几年增长空间较广阔。

中国拥有全球最广泛的消费品制造和市场供需优势,下游需求带动上游供应链转移是历史上各大行业发展的一贯规律,伴随我国产业升级进程加速,国产设备将在半导体应用领域不断突破,中国的半导体行业将极有可能会催生出多家万亿级龙头公司。@球友福利

出水芙蓉mi2022-11-21 10:25#芯周期破暗将明?超级赛道将走出底部?#,看好芯片原因如下:

1,看好芯片,半导体行业景气度上升,巴菲特重仓台积电!

2,我国成为半导体消费行业最大的市场。

3,像中芯国际,兆易创新,深科技等产业链的春天马上到了,其前景广阔!

4,国家加大投入,对我国自主创新,进口替代有战略意义!

5,芯片产业是未来高端的GDP增长强劲推动力!

$芯片ETF(SZ159995)$ 一键布局芯片领域!

飘香一剑mi2022-11-21 10:12#芯周期破暗将明?超级赛道将走出底部?#,看好芯片原因如下:

1,看好芯片,半导体行业景气度上升,巴菲特重仓台积电!

2,我国成为半导体消费行业最大的市场。

3,像中芯国际,兆易创新,深科技等产业链的春天马上到了,其前景广阔!

4,国家加大投入,对我国自主创新,进口替代有战略意义!

5,芯片产业是未来高端的GDP增长强劲推动力!

$芯片ETF(SZ159995)$ 一键布局芯片领域!

捕龙高手2022-11-21 21:30#芯周期破暗将明?超级赛道将走出底部?#

我非常看好$芯片ETF(SZ159995)$ 的投资价值和未来空间。

芯片半导体是科技板块的底盘,也是科技行情风向标,目前是芯片价格周期+5G创新周期+国产替代周期的多重叠加,强劲的基本面与行情的持续背离提供了后续的机会。展望未来,本轮半导体行业的景气度根源在于5G带来的创新周期,创新需求侧的提升是线性向上的,而产能资本开支的扩张是非线性的,这就导致了供给侧和需求侧的矛盾。而新冠疫情、美国对中国科技的封锁等因素又使之加剧,短期之内这一矛盾无法缓解,只能在新增产能陆续达产之后再动态观察供需关系。因此,半导体芯片的这轮景气度,时间维度很可能超预期。目前我国一年要花费3000亿美元购买半导体芯片,随着相关技术陆续攻克,国产替代的加速推进,行业即将步入市场总量和国产市占率双升的红利期;

全部讨论

#芯周期破暗将明?超级赛道将走出底部?# 我很看好$芯片ETF(SZ159995)$ ,当前布局是很好的时机。

,$芯片ETF(SZ159995)$国内针对半导体芯片装备的各类优惠、政策支持逐步形成合力,为国产半导体芯片设备厂商的研发突破、产能提高、人才引进等经营创造良好的土壤。

我国的半导体芯片产业在智能汽车、人工智能、物联网、5G通信等高速发展的新兴领域带动下,叠加全球半导体市场产能进一步向中国大陆转移的大背景,其未来几年增长空间较广阔。

中国拥有全球最广泛的消费品制造和市场供需优势,下游需求带动上游供应链转移是历史上各大行业发展的一贯规律,伴随我国产业升级进程加速,国产设备将在半导体应用领域不断突破,中国的半导体行业将极有可能会催生出多家万亿级龙头公司。@球友福利

#芯周期破暗将明?超级赛道将走出底部?#,看好芯片原因如下:

1,看好芯片,半导体行业景气度上升,巴菲特重仓台积电!

2,我国成为半导体消费行业最大的市场。

3,像中芯国际,兆易创新,深科技等产业链的春天马上到了,其前景广阔!

4,国家加大投入,对我国自主创新,进口替代有战略意义!

5,芯片产业是未来高端的GDP增长强劲推动力!

$芯片ETF(SZ159995)$ 一键布局芯片领域!

#芯周期破暗将明?超级赛道将走出底部?#,看好芯片原因如下:

1,看好芯片,半导体行业景气度上升,巴菲特重仓台积电!

2,我国成为半导体消费行业最大的市场。

3,像中芯国际,兆易创新,深科技等产业链的春天马上到了,其前景广阔!

4,国家加大投入,对我国自主创新,进口替代有战略意义!

5,芯片产业是未来高端的GDP增长强劲推动力!

$芯片ETF(SZ159995)$ 一键布局芯片领域!

#芯周期破暗将明?超级赛道将走出底部?#

我非常看好$芯片ETF(SZ159995)$ 的投资价值和未来空间。

芯片半导体是科技板块的底盘,也是科技行情风向标,目前是芯片价格周期+5G创新周期+国产替代周期的多重叠加,强劲的基本面与行情的持续背离提供了后续的机会。展望未来,本轮半导体行业的景气度根源在于5G带来的创新周期,创新需求侧的提升是线性向上的,而产能资本开支的扩张是非线性的,这就导致了供给侧和需求侧的矛盾。而新冠疫情、美国对中国科技的封锁等因素又使之加剧,短期之内这一矛盾无法缓解,只能在新增产能陆续达产之后再动态观察供需关系。因此,半导体芯片的这轮景气度,时间维度很可能超预期。目前我国一年要花费3000亿美元购买半导体芯片,随着相关技术陆续攻克,国产替代的加速推进,行业即将步入市场总量和国产市占率双升的红利期;

#芯周期破暗将明?超级赛道将走出底部?#

我非常看好$芯片ETF(SZ159995)$ 的投资价值和未来空间。

芯片处于整个电子信息产业链的顶端,是各种电子终端产品得以运行的基础,被广泛地应用于终端市场。目前,来自下游工业控制、汽车电子等领域的需求增长持续提振半导体设备及材料企业。从中长期看,产业成长性投资价值依旧十分显著,在国家政策的大力扶持下,国产替代进程或将不断助力半导体景气度提升。

从需求看,受新能源汽车、光伏等高景气下游带动需求拉动,车用芯片供给紧张加剧,行业或面临新一轮涨价潮。上游设备和材料,以及下游需求驱动车用芯片领域都处于行业高景气度。

#芯周期破暗将明?超级赛道将走出底部?#

我非常看好$芯片ETF(SZ159995)$ 的投资价值!

智能黑科技,潜力无穷的半导体板块。1、目前半导体产业国产化趋势开始显现,预计未来半导体的国产化趋势不可逆,并有望从芯片设计继续渗透至上游设备领域,设备有望迎来国产份额上升。

2、展望后市,半导体行业长期空间广阔,明年可能有很好的布局机会,光伏、汽车、军工等高景气行业的需求也能够产生共振效果,提振半导体这些方向的景气度。

3、在“供应链安全”、“补齐短板”下,发展直接融资、引导全社会资金进入关键技术领域的要求,使其坚定看好半导体等关键科技行业。“拉长长板”下科技领域优质龙头或更受到资源倾斜而发展,掌握核心技术的央企供应链龙头有望受益@球友福利

#芯周期破暗将明?超级赛道将走出底部?#

我非常看好$芯片ETF(SZ159995)$ 的投资价值和未来空间。

看好芯片半导体板块的长期投资价值,我国半导体的投资更多是是取决于我们自身的产业周期,短期(2年)看供需,也就是所谓的库存周期;中期看创新,关注点在于能否通过技术的进步和创新带来的需求结构的提升;而我国半导体长期的投资逻辑,还是在于国产替代和自主可控,在大国博弈的背景下,这个是不会动摇的。

一方面,芯片国产替代的必要性和迫切性非常高,并且还在继续加强,特别是美国对技术封锁带来供应链安全的担忧,将会进一步加速国产化。另一方面,国内芯片产业的能力提升很明显,多环节国产厂商已具备局部替换能力,随着后续国产晶圆厂加大对国产设备公司的扶持,中长期国产替代逻辑不会出现变化,短期扰动有望逐步退化。

同时,整个国产半导体产业链目前也不乏结构性机会,比如说IC设计一般是相对弱周期的,汽车电动化和智能化带来的机遇也会使得汽车相关芯片领域具备分化的成长从估值的角度来看,目前国证芯片指数的市盈率TTM在30倍左右,处于指数发布日以来几乎最低的水平,已经具备了一定的安全边际。而且国产芯片的投资逻辑,还是看国产替代,只要这个逻辑持续,芯片板块的投资价值也不应该被颠覆,尽管短期大概率仍有颠簸,但长期的空间理应值得期待。投资者可积极布局$芯片ETF(SZ159995)$,让专业人士带领大家拥抱时代的红利,获得最佳收益。@球友福利