本文内容来自互联网

邱国鹭2012/4/8

投资分析中,简单的往往是实用的。我的投资理念很简单:好行业中挑选好公司,然后等待好价格时买入。与之相对应的投资分析工具也同样简单:

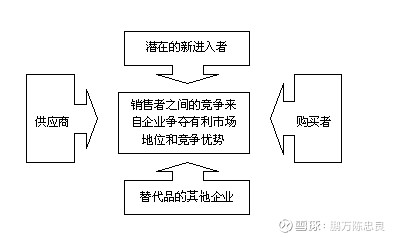

1、波特五力分析,重点搞清三个问题:公司对上下游的议价权、与竞争对手的比较优势、行业对潜在进入者的门槛。 (注:五力分析模型是迈克尔·波特(Michael Porter)于80年代初提出,对企业战略制定产生全球性的深远影响。用于竞争战略的分析,可以有效的分析客户的竞争环境。五力分别是: 供应商的讨价还价能力、购买者的讨价还价能力、潜在竞争者进入的能力、替代品的替代能力、行业内竞争者现在的竞争能力。)

2、 杜邦分析,弄清公司过去5年究竟是靠什么模式赚钱的(高利润、高周转还是高杠杆),然后看公司战略规划、团队背景和管理执行力等是否与其商业模式相一致。例如,高利润模式的看其广告投入、研发投入、产品定位、差异化营销是否合理有效,高周转模式的看其运营管理能力、渠道管控能力、成本控制能力等是否具备,高杠杆模式的看其风险控制能力、融资成本高低等。

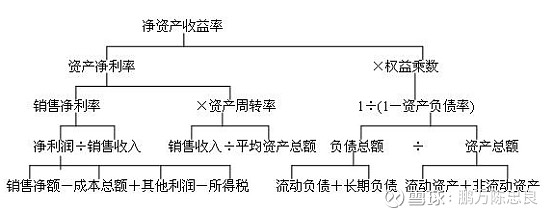

(注:杜邦分析法(DuPont Analysis)是利用几种主要的财务比率之间的关系来综合地分析企业的财务状况。具体来说,它是一种用来评价公司赢利能力和股东权益回报水平,从财务角度评价企业绩效的一种经典方法。其基本思想是将企业净资产收益率逐级分解为多项财务比率乘积,这样有助于深入分析比较企业经营业绩。杜邦分析法中的几种主要的财务指标关系为:

净资产收益率=资产净利率(净收入/总资产)×权益乘数 (总资产/总权益资本)

而:资产净利率(净收入/总资产)=销售净利率(净利润/总收入)×资产周转率(总收入/总资产)

即:净资产收益率=销售净利率(NPM)×资产周转率(AU,资产利用率)×权益乘数(EM)

在杜邦体系中,包括以下几种主要的指标关系:

(1)净资产收益率是整个分析系统的起点和核心。该指标的高低反映了投资者的净资产获利能力的大小。净资产收益率是由销售报酬率,总资产周转率和权益乘数决定的。

(2)权益系数表明了企业的负债程度。该指标越大,企业的负债程度越高,它是资产权益率的倒数。

(3)总资产收益率是销售利润率和总资产周转率的乘积,是企业销售成果和资产运营的综合反映,要提高总资产收益率,必须增加销售收入,降低资金占用额。

(4)总资产周转率反映企业资产实现销售收入的综合能力。分析时,必须综合销售收入分析企业资产结构是否合理,即流动资产和长期资产的结构比率关系。同时还要分析流动资产周转率、存货周转率、应收账款周转率等有关资产使用效率指标,找出总资产周转率高低变化的确切原因。)

3、估值分析,通过同业横比和历史纵比,外加市值与未来成长空间比,在显著低估时买入。 这三板斧分别解决的是好行业、好公司和好价格的问题,挑出来的“三好学生”就是值得长期持有的好股票了。

陈老板笔记:

1. 邱国鹭在《投资中最简单的事》中也提到此文的“三板斧”。迈克尔波特的五力分析模型可参见其原著“竞争三部曲”中的《竞争战略》。

相关合集链接:投资名家访谈录(持续更新)

注:部分文章推送时未能及时与原作者取得联系,若来源标注错误或侵犯到您的权益烦请告知 。