陈羽锋 S0570513090004 研究员

倪娇娇 S0570517110005 研究员

周 鑫 S0570118080060 联系人

本文摘编自华泰证券研究所2020年4月21日已对外发布的研究报告《太阳纸业:盈利逐季回升,产能持续扩张》,具体内容以研究报告原文为准。

核心观点

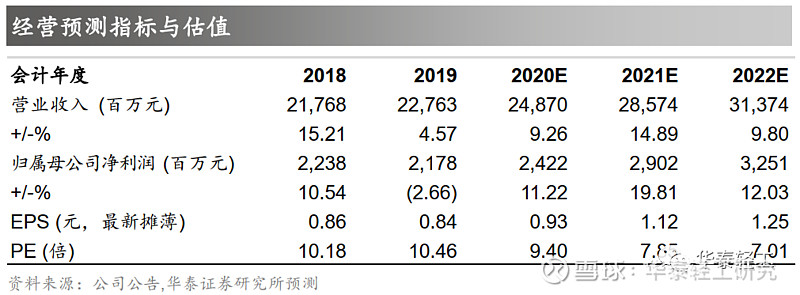

2019Q4归母净利润同比+58.9%

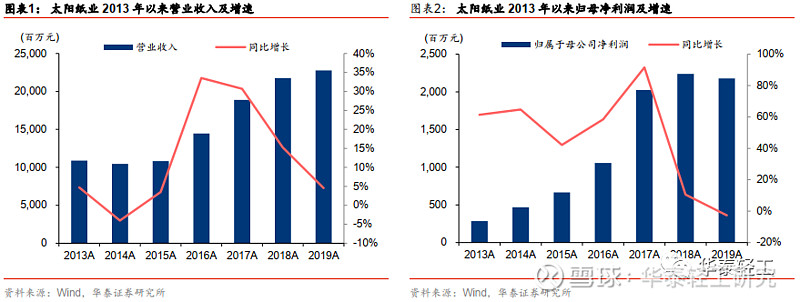

2019年公司实现营业收入227.6亿元,同比+4.6%,归母净利润21.8亿元,同比-2.7%,扣非后净利润21.0亿元,同比-5.1%。按照最新股本对应EPS为0.84元。其中Q4单季度实现营业收入63.6亿元,同比+12.4%,归母净利润6.9亿元,同比+58.9%。我们预计公司2020~2021年EPS为0.93、1.12和1.25元,维持“增持”评级。

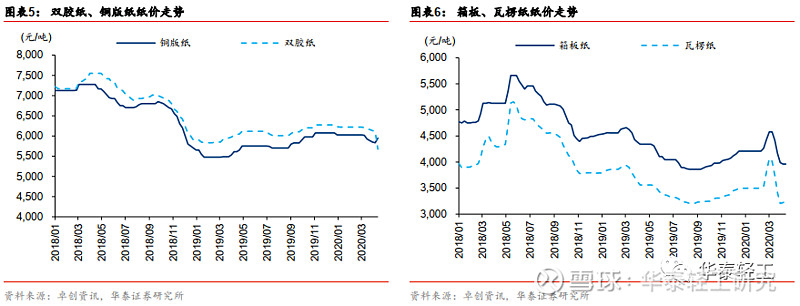

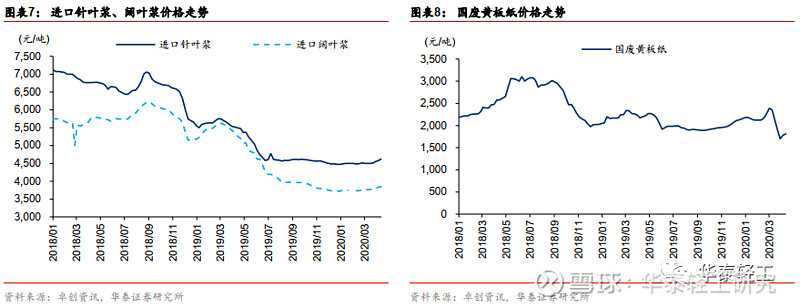

木浆系纸价呈现全年回升态势,Q4废纸系纸价回暖

2019年公司造纸板块销量为362万吨,同比+21.9%,实现营收165.9亿元,同比+4.5%,根据我们测算,2019年造纸业务综合吨毛利为1129.6元/吨。分纸种来看,据卓创资讯数据,木浆系纸价在2019Q1触底后持续回升,Q4双胶纸/铜版纸均价分别为6250/6042元/吨,较Q1分别增长6.4%和9.6%;原材料木浆价格自2019年3月开始高位下跌,2019Q4进口针叶浆和阔叶浆均价分别为4538/3803元/吨,较Q1分别下跌28.1%和32.8%。废纸系纸价于2019Q3触底后开启旺季回升,Q4箱板纸/瓦楞纸均价分别为4063/3374元/吨,环比分别提升3.9%和3.9%。

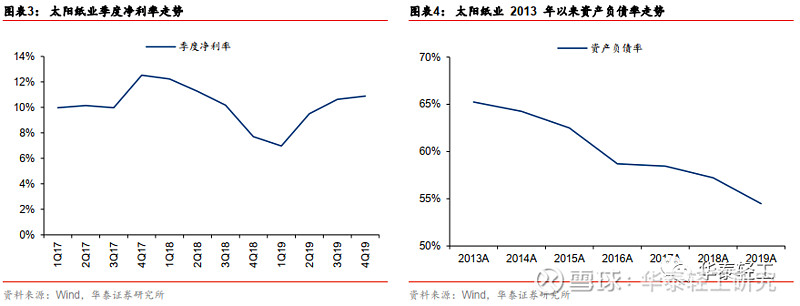

盈利逐季回升,资本支出扩张、负债结构改善

受益纸价回升、原材料价格回落以及公司老挝40万吨废纸浆产能的释放,公司盈利能力逐季回升,分季度来看,Q1/Q2/Q3/Q4公司净利率分别为7.0%/9.5%/10.6%/10.9%,2019Q4单季度归母净利润同比增长58.9%。2019年期间费用率同比增长0.4pct至10.9%,其中销售/管理+研发/财务费用率同比分别变化+0.7/+0.5/-0.8pct至4.1%/4.3%/2.5%。经营性净现金流46.9亿元,同比增长4.7%;投资性现金流净流出41.1亿元,同比增加35.3%。资产负债率为54.5%,同比下降2.8pct,负债结构持续改善。

林浆纸一体化持续推进,奠定中长期成长属性

公司持续推进林浆纸一体化战略,2019年公司老挝120万吨造纸项目中的40万吨再生纤维浆板生产线投产运行、80万吨高档包装纸板项目启动实施;兖州本部45万吨特色文化用纸项目开工。广西北海350万吨林浆纸一体化项目已于2020年初取得环评。长期来看,林浆纸一体化战略下新增产能释放以及原材料自给比例提升将持续驱动公司业绩增长。

自有浆比例提升、新增产能稳步释放,维持“增持”评级

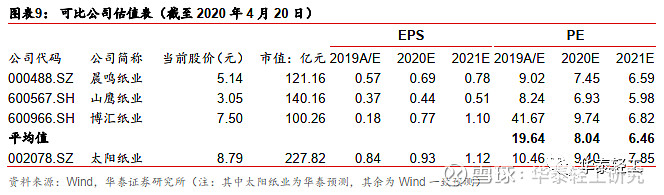

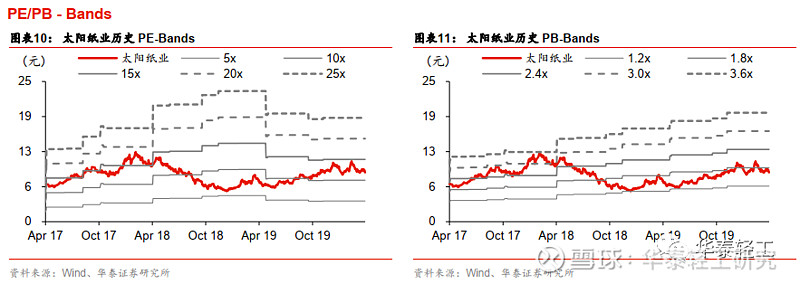

持续看好公司自有浆比例提升带来的成本优势,产能扩张助力长远发展。考虑到自有浆比例提升以及新增产能的释放,我们上调公司盈利预测,预计公司 2020~2022年归母净利润分别为 24.2、29.0和32.5亿元(2020~2021年前值为23.1、25.2亿元),对应 EPS 为0.93、1.12和1.25元,当前股价对应2020年9.4x市盈率,可比公司2020年市盈率均值为8.0x,考虑到公司更优的资产质量和长期成长性,给与公司2020年11~12x目标市盈率,对应目标价10.28~11.22元,维持“增持”评级。

风险提示:下游需求超预期下滑,原材料价格大幅波动。

深度报告合集

【年度及中期策略】

【2020年轻工行业年度策略】B端紧握行业机遇,C端精选优质个股20191126

【2019年轻工行业中期策略】精选稳健增长和景气改善品种20190513

【2019年轻工行业年度策略】优选龙头,静待政策风来 20181120

【2018年轻工行业中期策略】坚守龙头,精选预期差 20180527

【2018年轻工行业年度策略】业绩为王,首选龙头 20171130

【2017年轻工行业中期策略】山穷水复疑无路,柳暗花明又一春 20170619

【财报综述】

【轻工行业2019年三季报综述】家居、造纸基本面阶段性企稳

【轻工行业2019年中报综述】增长旅游放缓,企业分化加剧 20190901

【轻工行业18年年报/19Q1季报综述】家居结构性分化,包装景气延续20190505

【2018年轻工行业三季报综述】家居造纸增长放缓,包装盈利有望企稳 20181102

【2018年轻工行业中报综述】行业分化加剧,龙头强者恒强 20180902

【轻工行业17年年报/18年一季报综述】行业稳步增长,龙头业绩亮眼 20180503

【轻工行业16年年报/17年一季报综述】一季报开门红,龙头成长性持续 20170510

【海外龙头成长复盘系列专题研究】

【海外龙头成长复盘系列之家得宝】精准定位市场需求, 渠道发力铸造龙头

【海外龙头成长复盘系列之宜得利】穿越地产周期的成长的日本家居龙头

【国际比较系列专题研究】

【国际比较系列之床垫篇】渠道、技术齐发力,品牌企业显实力

【国际比较系列之沙发篇】竞争格局分散,品牌崛起看好龙头

【国际比较系列之橱柜篇】观他山兴衰成败,看我国龙头崛起

【国际比较系列之卫浴篇】整装风起,龙头受益

【国际比较系列之造纸篇】落后产能加速淘汰,看好造纸龙头

【家居板块专题研究】

【掘金轻工Alpha系列】靠内功提份额, 深耕整装和大家居20190724

【我们如何看软体家居】把握地产结构性机遇,看好软体发展前景 20180919

【家居方法论之财务、估值选股框架】制造为纲,营运为锚 20180425

【家居产业系列研究(十一)】从家电行业看家居集中度提升路径 20180418

【家居产业系列研究(十)】新零售风口,再看家居渠道融合 20180323

【家居产业系列研究(九)】精装业务放量,行业洗牌加速 20180309

【家居产业系列研究(八)】敢问路在何方:大家居模式漫谈 20171114

【家居产业系列研究(七)】木门行业升级整装待发 20170308

【家居产业系列研究(四)】木地板行业平稳发展中寻找新机遇 20160927

【家居产业系列研究(三)】木材、涂料、实木定制 20160818

【家居产业系列研究(二)】七夕除了玫瑰,你也许还需要一张床垫 20160808

【家居产业系列研究(一)】当我们谈论人造板时,我们在谈论什么 20160808

【包装&造纸板块专题研究】

当前时点我们如何看包装:边际改善,静待反弹

涨价窗口再至,造纸板块存反弹机会 20180416

博弈业绩兑现的估值修复行情 20180102

以史为鉴:涨价延续,板块仍有空间 20170926

【个股深度研究】

【裕同科技】5G驱动产业回暖,新一轮成长可期20200314

【喜临门】战略转向精耕细作,自主品牌表现亮眼20191024【帝欧家居】新老客户共驱成长,规模效应逐步显现20190908

【齐心集团】受益阳光集采政策,办公业务快速增长 20190711

【永艺股份】A股椅业第一股,内外销双轮驱动 20190403

【合兴包装】盈利显弹性,制造+服务双发力 20190325

【好太太】晾晒行业龙头,“智能+”引领转型 20181229

【欧派家居】弄潮大家居时代,尽显龙头本色 20181226

【志邦家居】进军全屋定制,新品类蓄势待发 20181226

【我乐家居】全屋定制快速发展,产能扩张破除瓶颈 20181226

【金牌厨柜】品类渠道齐发力,铸造橱柜金牌 20181226

【晨光文具】“一体两翼”护航,迈向文创巨头 20181226

团队介绍

本公众平台不是华泰证券研究所官方订阅平台。相关观点或信息请以华泰证券官方公众平台为准。根据《证券期货投资者适当性管理办法》的相关要求,本公众号内容仅面向华泰证券客户中的专业投资者,请勿对本公众号内容进行任何形式的转发。若您并非华泰证券客户中的专业投资者,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!本公众号旨在沟通研究信息,交流研究经验,华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号研究报告有关内容摘编自已经发布的研究报告的,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。如需了解详细内容,请具体参见华泰证券所发布的完整版报告。

本公众号内容基于作者认为可靠的、已公开的信息编制,但作者对该等信息的准确性及完整性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。订阅人不应单独依靠本订阅号中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。普通投资者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券股份有限公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。