陈羽锋 S0570513090004 研究员

倪娇娇 S0570517110005 研究员

周 鑫 S0570118080060 联系人

本文摘编自华泰证券研究所2020年4月22日已对外发布的研究报告《好莱客:Q4环比改善,加强渠道与品类布局》,具体内容以研究报告原文为准。

核心观点

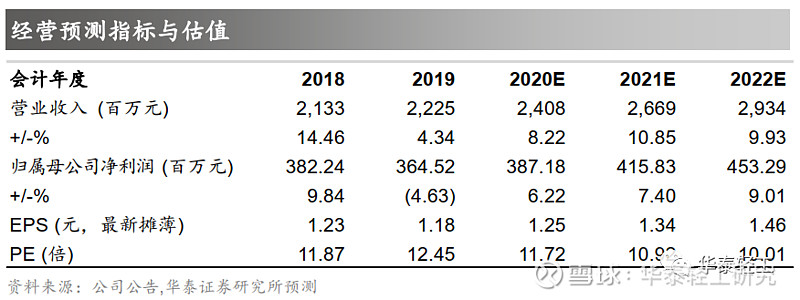

2019年归母净利润同比下滑4.6%

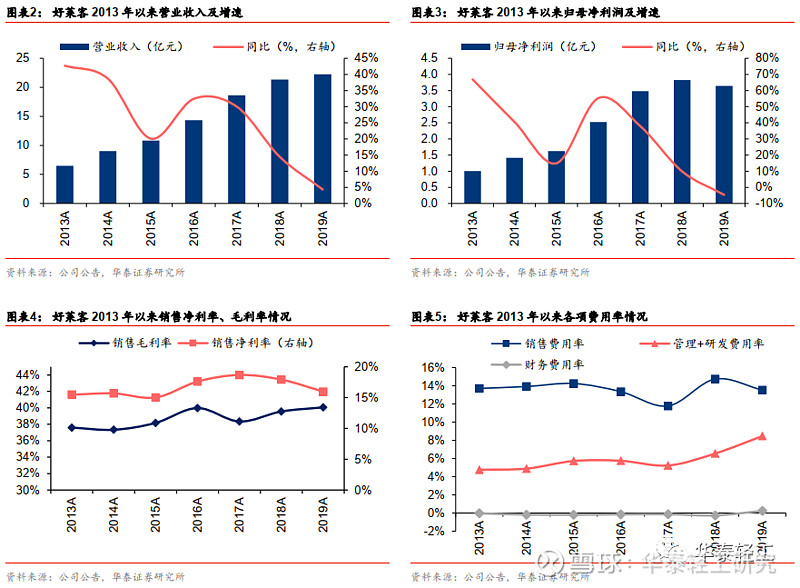

2019年好莱客实现营收22.25亿元,同比增长4.3%;实现归母净利润3.65亿元,同比下降4.6%,低于我们此前预期,主要系零售渠道拓展略低于此前预期所致;扣非归母净利同比增长4.6%至3.22亿元。19Q1/Q2/Q3/Q4单季营收同比分别增长5%/3%/1%/9%;单季归母净利同比分别增长8%/-24%/-10%/37%,Q4环比改善明显。我们预计公司2020-2022年EPS为分别为1.25、1.34、1.46元,维持“买入”评级。

新品类橱柜、木门快速发展,进军金属门窗领域

分品类看,2019年整体衣柜营收同比下降2.4%至19.39亿元,其中销量同比增长4.3%,毛利率提升1.94pct至43.8%,主要系产品结构持续升级,工厂精细化管理效果显现;全屋套系理念推广取得成效,成品配套产品营收同比增长12.5%至0.81亿元,加强采购管理,毛利率同比提升6.5pct至22.4%;加强多品类布局,橱柜、木门在低基数上实现快速发展,橱柜营收同比增长182.5%至6979万元,木门营收同比增长448.1%至3880万元;此外,公司18年12月与浙江雷拓合资设立瀚隆门窗,进军金属门窗领域,19年门窗业务实现营收5481万元,意向加盟商家超100家。

加强多元化渠道布局,大宗、家装渠道成为重要补充

公司加强多元化渠道布局,19年经销渠道收入同比增长1.8%至20.28亿元,经销门店净增33家至1778家;直营渠道收入同比下滑8.4%至8828万元,直营店净减少4家至17家;拓展家装渠道,2019年末已与89家家装企业形成战略合作,完成家装进驻店超过400家,19年家装渠道收入占比已超过7%。此外,公司积极开拓房地产开发商客户及大宗代理商客户,工程业务收入同比增长795.25%至1162万元。

销售毛利率稳中有升,加大产品研发、期间费用率同比提升

受益于衣柜品类毛利率提升,2019年销售毛利率提高0.3pct至40.8%。期间费用率同比提升1.2pct至22.2%,其中销售费用率同比下降1.2pct至13.5%,主要系营销策略调整,传统资源消耗型广告宣传减少所致;管理研发费用率同比上升1.9pct至8.5%,主要系公司品类增多,加大产品研发投入所致;财务费用率同比上升0.5pct至0.2%。

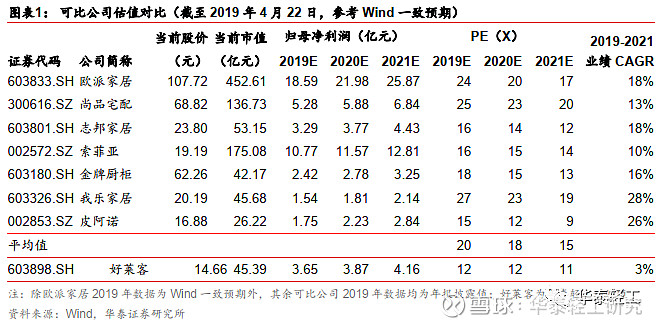

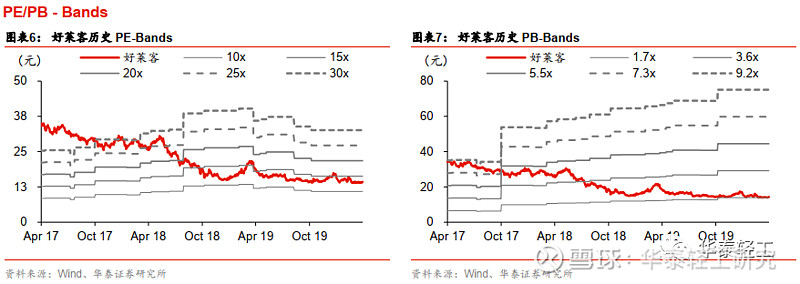

多渠道+多品类布局,维持“买入”评级

结合公司2019年年报及疫情对企业经营的影响,下调零售渠道开店数量及单店收入增速,下调盈利预测,我们预计公司2020-2022年归母净利润分别为3.87、4.16、4.53亿元(2020-2021年前值5.0、5.7亿元),EPS为1.25、1.34、1.46元。参照可比公司2020年18倍PE均值,考虑到公司业绩增长预期低于可比公司,给予2020年13~15倍PE估值,对应目标价格区间为16.25~18.75元,维持“买入”评级。

风险提示:疫情发展不确定性,地产销售超预期下滑,渠道拓展不及预期

深度报告合集

【年度及中期策略】

【2020年轻工行业年度策略】B端紧握行业机遇,C端精选优质个股20191126

【2019年轻工行业中期策略】精选稳健增长和景气改善品种20190513

【2019年轻工行业年度策略】优选龙头,静待政策风来 20181120

【2018年轻工行业中期策略】坚守龙头,精选预期差 20180527

【2018年轻工行业年度策略】业绩为王,首选龙头 20171130

【2017年轻工行业中期策略】山穷水复疑无路,柳暗花明又一春 20170619

【财报综述】

【轻工行业2019年三季报综述】家居、造纸基本面阶段性企稳

【轻工行业2019年中报综述】增长旅游放缓,企业分化加剧 20190901

【轻工行业18年年报/19Q1季报综述】家居结构性分化,包装景气延续20190505

【2018年轻工行业三季报综述】家居造纸增长放缓,包装盈利有望企稳 20181102

【2018年轻工行业中报综述】行业分化加剧,龙头强者恒强 20180902

【轻工行业17年年报/18年一季报综述】行业稳步增长,龙头业绩亮眼 20180503

【轻工行业16年年报/17年一季报综述】一季报开门红,龙头成长性持续 20170510

【海外龙头成长复盘系列专题研究】

【海外龙头成长复盘系列之家得宝】精准定位市场需求, 渠道发力铸造龙头

【海外龙头成长复盘系列之宜得利】穿越地产周期的成长的日本家居龙头

【国际比较系列专题研究】

【国际比较系列之床垫篇】渠道、技术齐发力,品牌企业显实力

【国际比较系列之沙发篇】竞争格局分散,品牌崛起看好龙头

【国际比较系列之橱柜篇】观他山兴衰成败,看我国龙头崛起

【国际比较系列之卫浴篇】整装风起,龙头受益

【国际比较系列之造纸篇】落后产能加速淘汰,看好造纸龙头

【家居板块专题研究】

【掘金轻工Alpha系列】靠内功提份额, 深耕整装和大家居20190724

【我们如何看软体家居】把握地产结构性机遇,看好软体发展前景 20180919

【家居方法论之财务、估值选股框架】制造为纲,营运为锚 20180425

【家居产业系列研究(十一)】从家电行业看家居集中度提升路径 20180418

【家居产业系列研究(十)】新零售风口,再看家居渠道融合 20180323

【家居产业系列研究(九)】精装业务放量,行业洗牌加速 20180309

【家居产业系列研究(八)】敢问路在何方:大家居模式漫谈 20171114

【家居产业系列研究(七)】木门行业升级整装待发 20170308

【家居产业系列研究(四)】木地板行业平稳发展中寻找新机遇 20160927

【家居产业系列研究(三)】木材、涂料、实木定制 20160818

【家居产业系列研究(二)】七夕除了玫瑰,你也许还需要一张床垫 20160808

【家居产业系列研究(一)】当我们谈论人造板时,我们在谈论什么 20160808

【包装&造纸板块专题研究】

当前时点我们如何看包装:边际改善,静待反弹

涨价窗口再至,造纸板块存反弹机会 20180416

博弈业绩兑现的估值修复行情 20180102

以史为鉴:涨价延续,板块仍有空间 20170926

【个股深度研究】

【裕同科技】5G驱动产业回暖,新一轮成长可期20200314

【喜临门】战略转向精耕细作,自主品牌表现亮眼20191024【帝欧家居】新老客户共驱成长,规模效应逐步显现20190908

【齐心集团】受益阳光集采政策,办公业务快速增长 20190711

【永艺股份】A股椅业第一股,内外销双轮驱动 20190403

【合兴包装】盈利显弹性,制造+服务双发力 20190325

【好太太】晾晒行业龙头,“智能+”引领转型 20181229

【欧派家居】弄潮大家居时代,尽显龙头本色 20181226

【志邦家居】进军全屋定制,新品类蓄势待发 20181226

【我乐家居】全屋定制快速发展,产能扩张破除瓶颈 20181226

【金牌厨柜】品类渠道齐发力,铸造橱柜金牌 20181226

【晨光文具】“一体两翼”护航,迈向文创巨头 20181226

团队介绍

本公众平台不是华泰证券研究所官方订阅平台。相关观点或信息请以华泰证券官方公众平台为准。根据《证券期货投资者适当性管理办法》的相关要求,本公众号内容仅面向华泰证券客户中的专业投资者,请勿对本公众号内容进行任何形式的转发。若您并非华泰证券客户中的专业投资者,请取消关注本公众号,不再订阅、接收或使用本公众号中的内容。因本公众号难以设置访问权限,若给您造成不便,烦请谅解!本公众号旨在沟通研究信息,交流研究经验,华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号研究报告有关内容摘编自已经发布的研究报告的,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。如需了解详细内容,请具体参见华泰证券所发布的完整版报告。

本公众号内容基于作者认为可靠的、已公开的信息编制,但作者对该等信息的准确性及完整性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。订阅人不应单独依靠本订阅号中的信息而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。普通投资者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券股份有限公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。