华泰轻工团队 陈羽锋/倪娇娇/周鑫

核心观点

核心观点

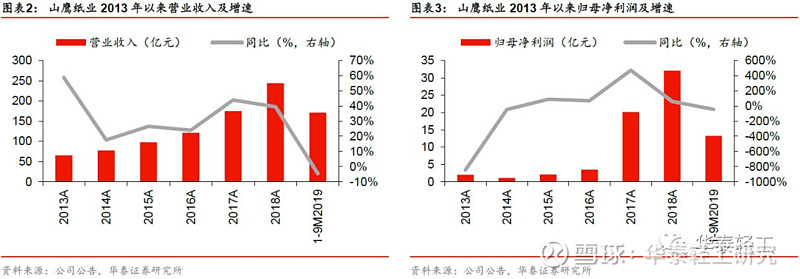

2019年四季度以来包装纸提涨顺利,我们认为外废零进口政策下外废缺口扩大+产业链库存回落至正常水平+需求边际向好有望支撑包装纸价格进一步上行。山鹰纸业积极布局海外原材料,成本红利有望带动盈利加速修复;此外,华中生产基地一期顺利投产也有望驱动收入稳步增长,我们预计公司2019~2021年EPS为0.40、0.51、0.62元,上调至“买入”评级。

产业链库存回落+需求向好+废纸缺口预期扩大,19Q4包装纸提涨顺利

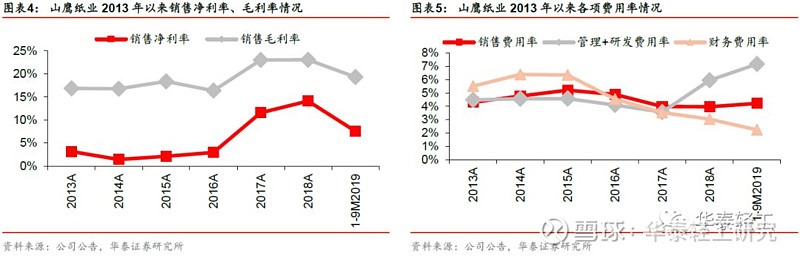

四季度进入包装纸传统旺季,市场需求向好叠加产业链库存回落至正常水平,包装纸旺季提价顺畅,原材料端外废进口趋严、废纸缺口扩大亦对纸价形成一定支撑,据卓创资讯数据,截至12月12日,箱板纸/瓦楞纸价格较9月均价上涨260/222元/吨,涨幅达到7%/7%,原材料国废黄板纸价格较9月均价上涨195元/吨,涨幅达到10%。根据我们吨毛利测算模型,12月12日箱板纸即时吨毛利(4:6外废/国废配比)已修复至563元/吨,较8月初低点提升约160元/吨,提升幅度约40%。

外废进口趋严,公司原材料优势凸显、盈利能力有望逐步修复

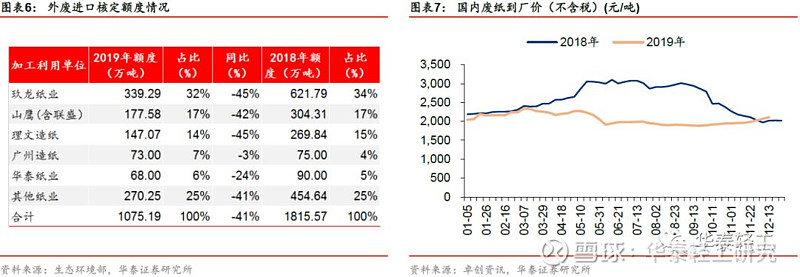

2019年外废进口审核总量为1075万吨,较2018年全年核定量下滑41%。“外废零进口”政策下,2020年外废进口额度预计仍或将出现大幅缩减,同时随着包装纸库存降至中枢水平,前期由成品纸高库存带来的废纸供需缺口修复空间有所减弱,2020年废纸价格有望上行,进而支撑包装纸价格上涨。山鹰纸业积极布局海外原料,据公司中报,公司在国外拥有再生纤维年 450 万吨高效回收和物流能力(含国内回收网络则年回收量达到660万吨),成本红利释放有望带动盈利能力逐步修复。

华中生产基地一期顺利投产,新增产能释放支撑收入稳步增长

2019年华中造纸基地建设稳步推进,据公司官网,华中一期项目首条产线已于12月6日成功开机,新增产能释放支撑公司长期稳步发展。此外,公司可转债已顺利发行,募集资金将用于造纸废弃物资源综合利用、固废综合利用以及资源综合利用发电项目,项目建成后有望提升资源综合利用效率,通过自发电或上网售电等方式提升经济效益。

涨价持续落地,上调至“买入”评级

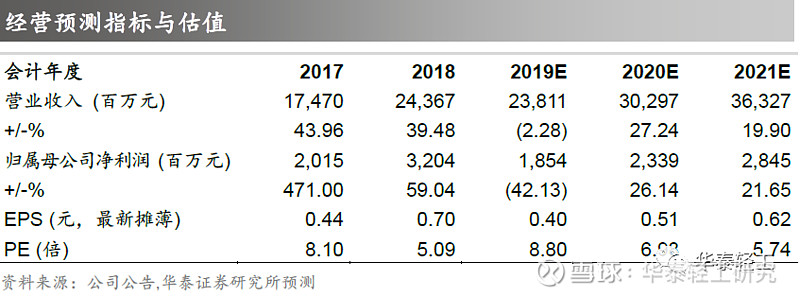

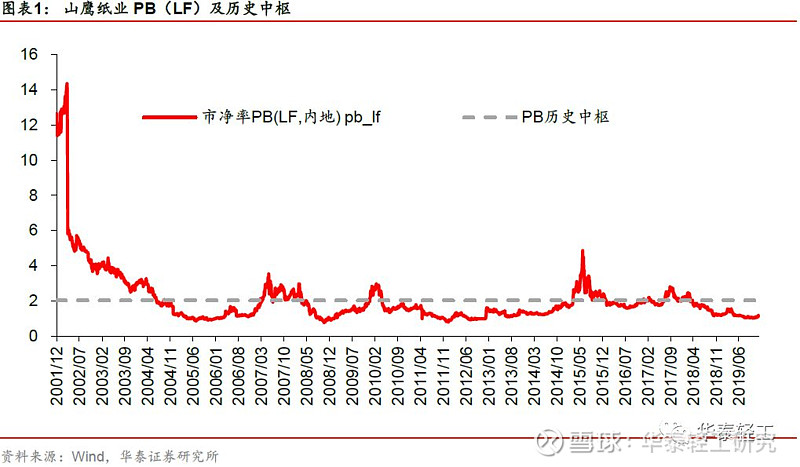

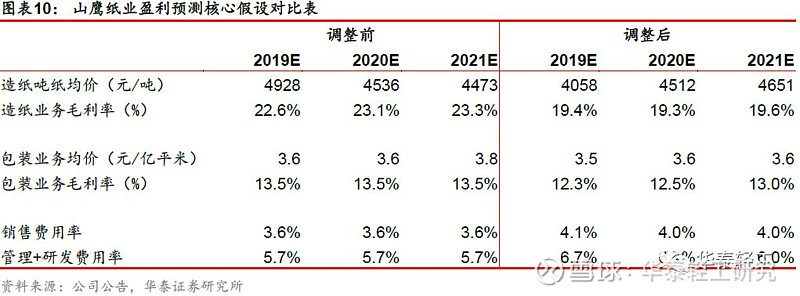

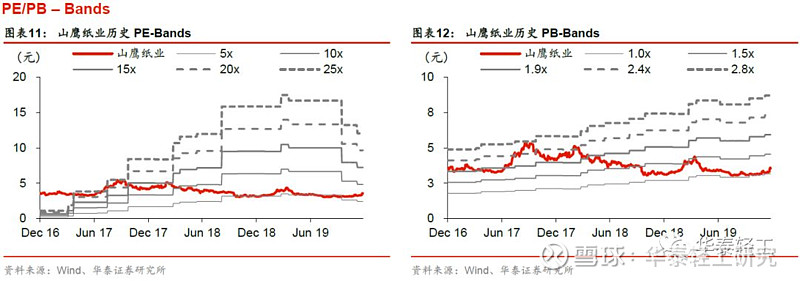

考虑2019Q2/Q3行业需求疲软、盈利有所下滑,调整盈利预测,预计公司2019~2021年归母净利润18.5、23.4、28.5亿元(前值29.2、33.2、38.1亿元),对应EPS为0.40、0.51、0.62元,BPS为3.28、3.71、4.13元。公司2001年上市以来PB(LF)均值为2.03x,考虑行业及公司基本面有触底企稳迹象,但盈利修复尚需时间,给予公司2020年1.20-1.25x目标PB估值,对应目标价4.45~4.64元,当前产业链库存回落、需求边际回暖,原材料缺口持续扩大加速中小产能出清,行业供需关系有望改善,催化行业景气上行,公司当前低估值具备投资吸引力,上调至“买入”评级。

风险提示:下游需求不及预期,原材料大幅波动。

风险提示

下游需求不及预期:若下游需求不及预期,行业供需格局或将走弱,纸价支撑因素走弱直接影响到公司营收表现。

原材料大幅波动:若废纸供需缺口超预期扩张、原材料价格大幅上升,公司盈利能力将受到影响,进而影响业绩表现。

深度报告合集

【年度及中期策略】

【2020年轻工行业年度策略】B端紧握行业机遇,C端精选优质个股20191126

【2019年轻工行业中期策略】精选稳健增长和景气改善品种20190513

【2019年轻工行业年度策略】优选龙头,静待政策风来 20181120

【2018年轻工行业中期策略】坚守龙头,精选预期差 20180527

【2018年轻工行业年度策略】业绩为王,首选龙头 20171130

【2017年轻工行业中期策略】山穷水复疑无路,柳暗花明又一春 20170619

【财报综述】

【轻工行业2019年三季报综述】家居、造纸基本面阶段性企稳

【轻工行业2019年中报综述】增长旅游放缓,企业分化加剧 20190901

【轻工行业18年年报/19Q1季报综述】家居结构性分化,包装景气延续20190505

【2018年轻工行业三季报综述】家居造纸增长放缓,包装盈利有望企稳 20181102

【2018年轻工行业中报综述】行业分化加剧,龙头强者恒强 20180902

【轻工行业17年年报/18年一季报综述】行业稳步增长,龙头业绩亮眼 20180503

【轻工行业16年年报/17年一季报综述】一季报开门红,龙头成长性持续 20170510

【海外龙头成长复盘系列专题研究】

【海外龙头成长复盘系列之家得宝】精准定位市场需求, 渠道发力铸造龙头

【国际比较系列专题研究】

【国际比较系列之床垫篇】渠道、技术齐发力,品牌企业显实力

【国际比较系列之沙发篇】竞争格局分散,品牌崛起看好龙头

【国际比较系列之橱柜篇】观他山兴衰成败,看我国龙头崛起

【国际比较系列之卫浴篇】整装风起,龙头受益

【国际比较系列之造纸篇】落后产能加速淘汰,看好造纸龙头

【家居板块专题研究】

【掘金轻工Alpha系列】靠内功提份额, 深耕整装和大家居20190724

【我们如何看软体家居】把握地产结构性机遇,看好软体发展前景 20180919

【家居方法论之财务、估值选股框架】制造为纲,营运为锚 20180425

【家居产业系列研究(十一)】从家电行业看家居集中度提升路径 20180418

【家居产业系列研究(十)】新零售风口,再看家居渠道融合 20180323

【家居产业系列研究(九)】精装业务放量,行业洗牌加速 20180309

【家居产业系列研究(八)】敢问路在何方:大家居模式漫谈 20171114

【家居产业系列研究(七)】木门行业升级整装待发 20170308

【家居产业系列研究(四)】木地板行业平稳发展中寻找新机遇 20160927

【家居产业系列研究(三)】木材、涂料、实木定制 20160818

【家居产业系列研究(二)】七夕除了玫瑰,你也许还需要一张床垫 20160808

【家居产业系列研究(一)】当我们谈论人造板时,我们在谈论什么 20160808

【包装&造纸板块专题研究】

当前时点我们如何看包装:边际改善,静待反弹

涨价窗口再至,造纸板块存反弹机会 20180416

博弈业绩兑现的估值修复行情 20180102

以史为鉴:涨价延续,板块仍有空间 20170926

【个股深度研究】

【喜临门】战略转向精耕细作,自主品牌表现亮眼20191024

【齐心集团】受益阳光集采政策,办公业务快速增长 20190711

【永艺股份】A股椅业第一股,内外销双轮驱动 20190403

【合兴包装】盈利显弹性,制造+服务双发力 20190325

【好太太】晾晒行业龙头,“智能+”引领转型 20181229

【欧派家居】弄潮大家居时代,尽显龙头本色 20181226

【志邦家居】进军全屋定制,新品类蓄势待发 20181226

【我乐家居】全屋定制快速发展,产能扩张破除瓶颈 20181226

【金牌厨柜】品类渠道齐发力,铸造橱柜金牌 20181226

【晨光文具】“一体两翼”护航,迈向文创巨头 20181226

【帝欧家居】工装放量,谁最受益?20180701

【美克家居】转型成效显现,家居龙头王者归来 20180604

【尚品宅配】全屋时代,尚品领衔 20180308

【帝王洁具】欧神诺纳入版图,工装有望放量 20180126

【喜临门】为什么看好喜临门?20170809

【梦百合】出口稳健增长,内销逐渐发力 20170309

【太阳纸业】产能延续扩张,打开成长空间 20180330

【晨鸣纸业】吨毛利创新高,看好盈利可持续性 20180330

【博汇纸业】龙头限产保价,盈利扩张延续 20180330

【华泰股份】造纸化工周期共振,高增长持续 20180330

【中顺洁柔】多点开花,迈向新纪元 20180208

【裕同科技】纸包装龙头,与优质客户同腾飞 20170419

团队介绍团队介绍

免责申明

本报告仅供华泰证券股份有限公司(以下简称“本公司”)客户使用。本公司不因接收人收到本报告而视其为客户。

本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。在不同时期,本公司可能会发出与本报告所载意见、评估及预测不一致的研究报告。同时,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当

充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。

本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“华泰证券研究所”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权力。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。

全资子公司华泰金融控股(香港)有限公司具有香港证监会核准的“就证券提供意见”业务资格,经营许可证编号为:AOK809

©版权所有2019年华泰证券股份有限公司