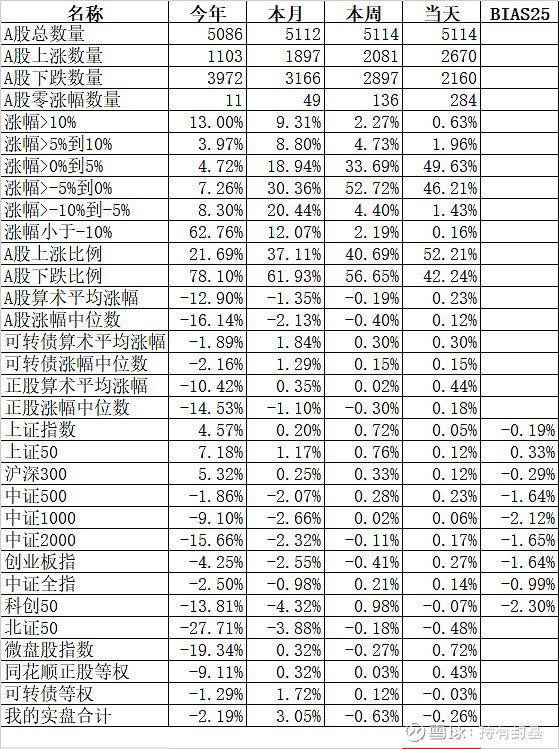

今天虽然大部分指数都红了,但绝大部分涨幅都没超过0.3%。

主流宽基指数领涨的微盘股指数涨0.72%、创业板指涨0.27%;领跌的北证50跌0.48%、科创50跌0.07%。

申万一级行业指数中领涨的有色金属涨2.62%、汽车涨1.28%、电力设备涨1.15%;领跌的家用电器跌0.86%、银行跌0.85%、国防军工跌0.48%。

2670只个股上涨、2160只个股下跌,涨幅中位数0.12%。

昨天沪股通净卖出26.66亿元、深股通净卖出23.88亿元,北上资金合计净卖出50.55亿元。今天不好说。

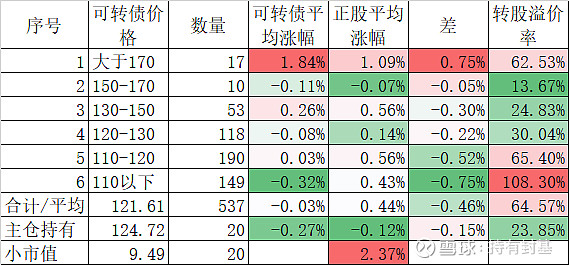

537只可转债平均下跌0.03%,对应正股平均上涨0.44%。我的主仓20只可转债平均下跌0.27%,对应正股平均下跌0.12%。账户实际合计下跌0.26%。

今天可转债成交额830.88亿元,比昨天再增加了13.18亿元,继续创近1年新高。成交量放大代表可转债交易活跃,是好事情,不过集中在几只妖债身上,今天成交额前10的英力、华钰、九洲、卡培、惠城、裕兴、百川、福蓉、伟24等就成交了468亿,10只可转债的成交额超过了全市场的一半。而后10名的洁特转债、威派转债、崇达转2、正川转债、震安转债、聚合转债、金陵转债、美诺转债、奥佳转债、阿拉转债总共才1000多万,相差了好几百倍。

我的实盘今天继续跑输可转债等权指数,大概是这个月上半月表现太好了,下半个月开始还账了。上个月我记得也是这样,再加上上个月自己错误的做了一次择时,从最高收益2.10%到月末最终亏损1.71%。5月份目前还有3.05%的收益率,表现最好的宽基指数上证50也只有涨了1.17%。本月还有2个交易日,正常的话应该能保持优势。

今天虽然账户合计亏了0.26%,但只有5只可转债的小账户还盈利了0.12%,次小账户也只有亏了0.20%。除了持有可转债的数量外,冲击成本是很大的影响。

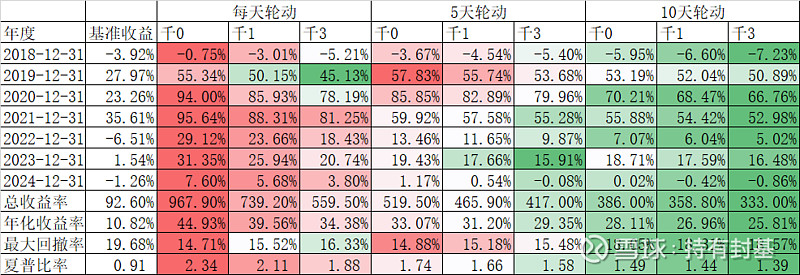

我先用禄得网测算了一下我的多因子排名,都是平均持有20只,131元阈值,从1天、5天、10天轮动到冲击成本双向千0、千1、千3:

我们看年化收益率,每天轮动从千0到千3,相差了7.27%,而5天轮动一次,千0到千3的年化收益率才相差了2.80%;10天轮动一次,千0到千3的年化收益率才相差了1.79%。每天轮动一次虽然收益率和夏普比例都很好,但冲击成本的影响非常大,特别是对于大资金。 实际的冲击成本有多少呢?我导出了历史的委托记录,把第一次委托(有可能不成交)的价格和最终平均成交价格做了一个比较,最大的账户双向高达0.58%,而最小的账户只有0.04%,相差10倍都不止。

实际情况冲击成本的影响可能还要大,因为回测的时候是看到实时的价格不管买卖都算成交了,但实际上我们做满仓轮动的都知道,要先卖出,从看到排名到第一笔委托价格有差异,然后卖出了变成现金,再要去买新的品种,离开买入的第一笔成交价格也还有差异,再加上佣金。所以实际上我的大账户和回测的理论数字相比的冲击成本可能不止0.58%。小账户可以多交易几次,也可以持有5到10只,但大账户还是少交易的好。

再说一个题外话,每次满仓轮动先卖后买,有人问我一天里什么时候最好?其实最好是市场下跌的时候,因为我们是先卖后买的,我们只要卖出了,市场还在下跌,那么买入的品种的价格可以更加便宜。相反,在市场大涨的时候就静静的持有,切忌换仓。但人性很难做到,很多人都是在上涨的时候换仓的,下跌换仓特别是需要割肉的总是反人性的。