和境外很多地方不一样,现在我们的利息虽然很低,但依然还是处在一个降息周期。而且企业债早就不让个人买了,国债的年化收益率普遍低于3%,即使加了杠杆的债券基金,也很少有稳定在4%以上的。但今年股市下跌,给了我们一个跌出来的低风险机会,这就是高收益的可转债。

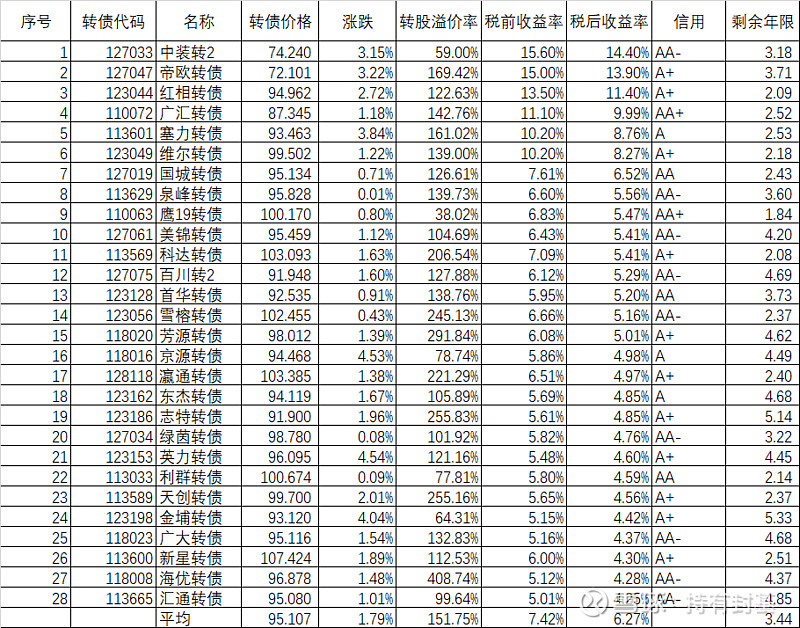

我们剔除信用等级在A-以下的可转债,目前税后年化收益率超过4%的竟然还有28只:

平均到期年限在3.44年。这28只可转债的税后年化收益率高达6.27%,远远超过普通的纯债基金,更不用说国债了。

仔细打开这些可转债的K线,就会发现今年的跌幅普遍在10%左右。这次下跌和2021年年初不一样,当时是觉得可转债会出现大面积违约,今年的下跌更多的是正股暴跌引起的。但可转债和正股不同,跌多了应该债性起作用了,但今年的可转债市场并没有因为低价而跌的少,显然是市场下跌的时候错杀的。如果你期望正股反弹导致上涨,那有可能会失望;但如果你就当它是一个纯债,3年多后还钱,平均每年的收益率超过6%。那和纯债比肯定是值得的。况且它还送一张免费的期权给你,虽然价值不大,但是免费送给你的。这样和纯债基金比,那真的是遍地黄金。

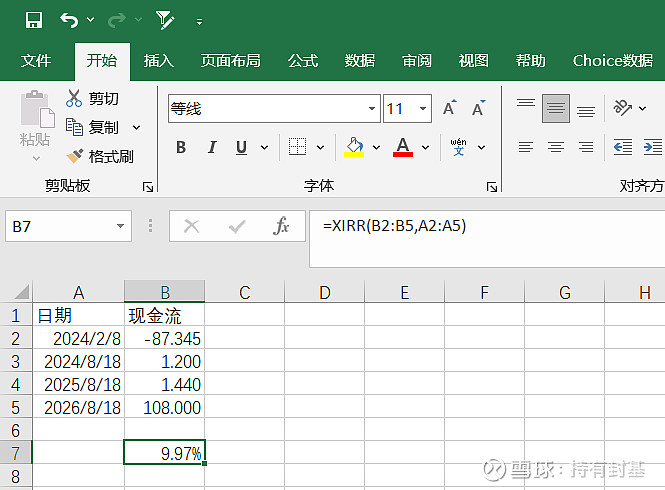

有人会问这个税后收益率是怎么算出来的。这里以广汇转债(110072)为例:

2024年2月8日买入价是87.345元,我们假设现金流留出为负,流入为正。 2024年8月18日付息1.5元,扣20%税,所以流入1.50.8=1.20元。 2025年8月18日付息1.8元,扣20%税,所以流入1.80.8=1.44元。 2026年8月18日到期还100元,付息2元,补偿8元,一共10元,但也要扣20%税,所以=100+(2+8)*0.8=108元。 最终用xirr函数计算出年化9.97%。这里说明一点,到期补偿的8元是否要扣税现在没有一个明确的说法,实际上有扣有不扣的,如果不扣收益率还会高。

当然这些可转债理论上都会有违约的可能,特别是前3个税后收益率超过10%的可转债:中装转2、帝欧转债、红相转债。担心违约的可以剔除。另外尽可能分散持有,最好一只可转债不要超过5万元。因为按照过去的经验,虽然没有任何文件规定,但对于5万以下小额债,很多违约债还是刚兑的居多。我自己持有的华夏幸福债,虽然前几年违约了,但这次在过年前5万以下还是100%刚兑了。

另外虽然这些债今年跌了很多了,到期收益率也足够安全,但不代表不会下跌,只不过到期盈利的概率非常大。当然和股票不能比,股票甚至有些低溢价的活跃可转债,一天涨6%都是可能的。这只是给低风险投资者的一个选择而已,也不代表100%赚钱。

明天去汕头错峰旅游,文章可能会发的很晚,也没办法操作了。反正是满仓可转债,涨跌随意了。本来投资就是为了更好的生活,而不是本末倒置,少赚点就少赚点。