上证指数昨天站上了半年线就是不一样,今天干脆利落的高开高走,不仅仅上证指数、中证1000、国证2000和创业板指继续站稳半年线,深证成指、上证50、沪深300都站上了半年线,主流宽基指数里只有一个中证500离开半年线还差了一口气。

北上资金也是见风使舵,今天又是96.17亿的净买入。

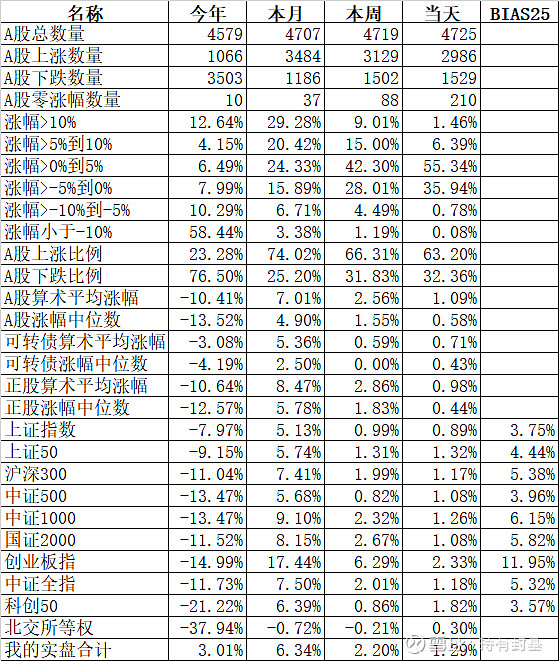

行业板块中旅游、仓储物流、航空、家用电器、酒店餐饮等领涨,只有房地产、建筑、煤炭、石油等价值股下跌。个股也是涨多跌少,63.20%的个股上涨,涨幅中位数0.58%。

这波行情几乎没有给空头一点机会。看空的上车机会都没有。今天绝大部分主流宽基指数都站上半年线后,对相信技术指标的很多人来说是信心满满。估计短期内很难跌下来。

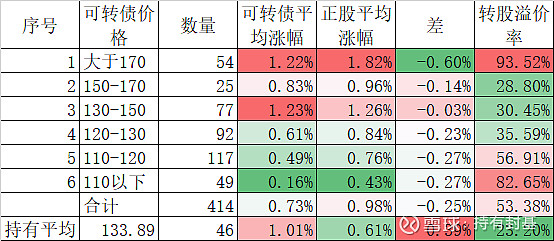

可转债今天涨幅略小于正股,感觉还是非常正常的。今天涨幅排名前面的可转债,其正股大部分都是涨停的,可转债涨幅大于个股涨幅的不多,只有溢利转债、道恩转债等少数几只。

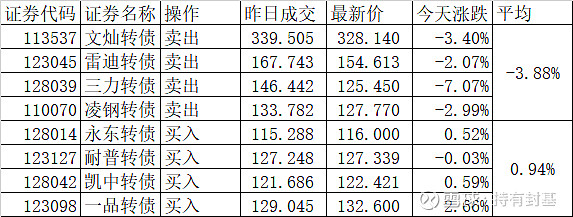

我昨天卖出的4只可转债今天平均跌了3.88%,跌幅最大的三力转债跌了7.07%,跌幅最小的凌钢转债也跌了2.99%。买入的4只可转债除了耐普转债微跌0.03%万,其他3只转债均有不同程度的上涨,平均涨了0.94%,这一进一出的贡献不小。

今天持有了好几个月的美联转债大涨,我终于在平均价191.663元全部清仓。美联的成本只有128.12元,在美联身上足足赚了近50%。有人问我美联早就超过130元了,为什么在换仓的时候不换出?当然量化模型回测是到点超过130元就卖出了。但最近可转债比较强势,我又不敢用阈值更高甚至无阈值的策略,做了个变通的做法,即使超过130元但排名依然在前面的可转债,到点不轮出继续保留。美联转债就是这样保留下来的。到收盘美联转债跌到184.902元,从我卖出到收盘又跌了3.53%。

今天继续创出历史新高。差不多半年来几乎都在坑里,出坑创新高的感觉真好。

今天赛伍转债满足了强赎条件,收盘后公司公布提前强赎。其实到收盘转股溢价率已经变成了负的2.32%,成为全市场溢价率最小的可转债。周一只要正股不大跌,可转债应该不会跌。

赛伍转债是去年11月23日上市的,不到1年时间就强赎了。从上市第一天收盘价142.10元到今天收盘价149.38元,上涨了5.12%,虽然不多,我们可以看看正股,从去年同一天的35.42元跌到今天收盘的29.18元,下跌了17.62%。

为什么赛伍正股下跌17.62%,而可转债却上涨5.12%呢?我们查了一下公告,发现今年4月19日股东大户通过了从原来的32.9元的转股价,下修到19.2元。也就是说,原来一张可转债,转股后可以变成100/32.9=3.04股,现在下修后转股可以变成100/19.2=5.21股,整整多了71%的股票,相当于合法的出了一次老千。这种事情在可转债上是常事。正股涨了,转股价不会上升的,可转债跟着一起涨;正股跌了,可转债一方面有债底保护,另一方面还可以合法的“出老千”。想明白这个事情后,买了可转债就像吸上鸦片一样,再也不会去买正股了。最近很多人都在问我为什么不买股票了,问多了我只能哈哈一笑。