所谓指数增强基金,就是在指数基金的基础上,拿出一部分资金去做超越指数的投资收益。比如对某些行业强化,但带来的风险也是显而易见的。我们就拿去年大热的中证500指数增强基金来做个例子分析一下。

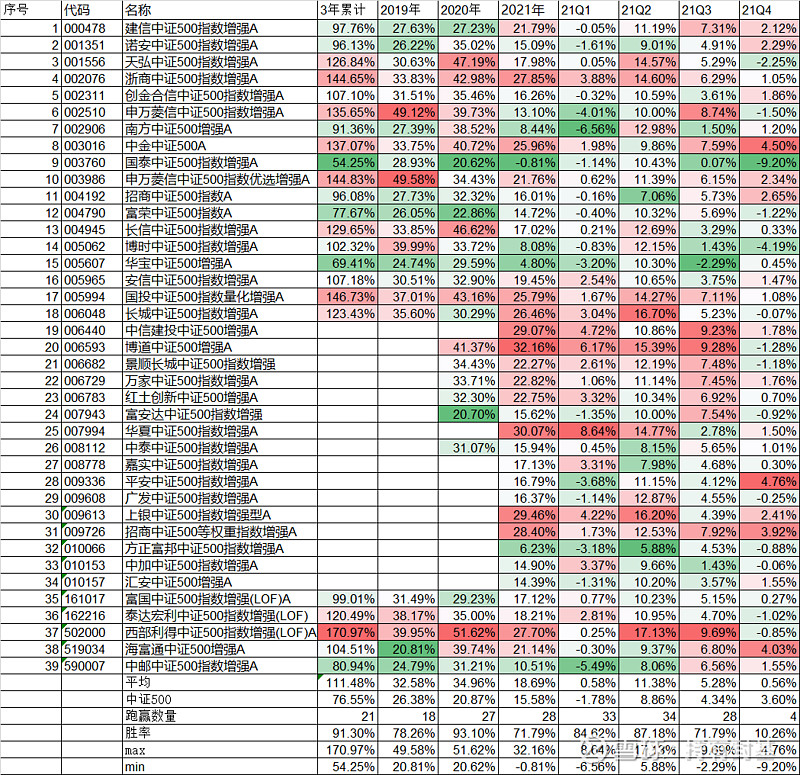

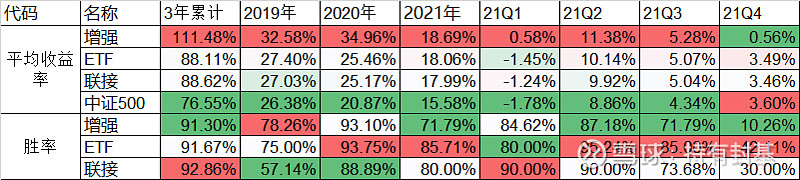

剔除了C份额和非标准500的指数增强基金,目前一共有39只500指数增强基金,从2019-2021年最近3年累计平均收益率是104.51%,超过了中证500同期的76.55%而且每年都有不小的超额收益。虽然这里的500是价格指数,没有包含分化,但平均每年超额4%多也算可以了。

问题是出在最近一个季度,2021年Q4,中证500上证了3.60%,而39只增强基金平均竟然只有上张了1.55%,而且相对中证500指数的胜率竟然只有10.26%,39只增强基金,在Q4跑赢500的只有4只,3年累计表现最出色的西部利得中证500增强,Q4竟然还下跌了0.85%。39只500增强基金,14只不仅没有跑赢中证500指数,还竟然亏损了。如果你在上个季度是看了中证500增强过去的业绩去买的,十有八九很有可能是亏的。

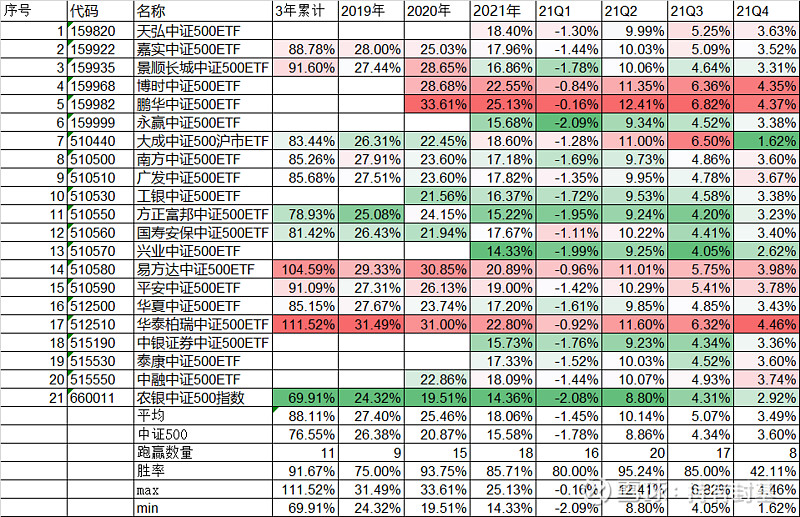

我们再看看21只中证500ETF的情况,相比较增强基金,波动小的多,整体收益率虽然不如增强基金,但在Q4的平均收益率是3.49%,虽然没达到中证500的3.60%,但差异也不大。

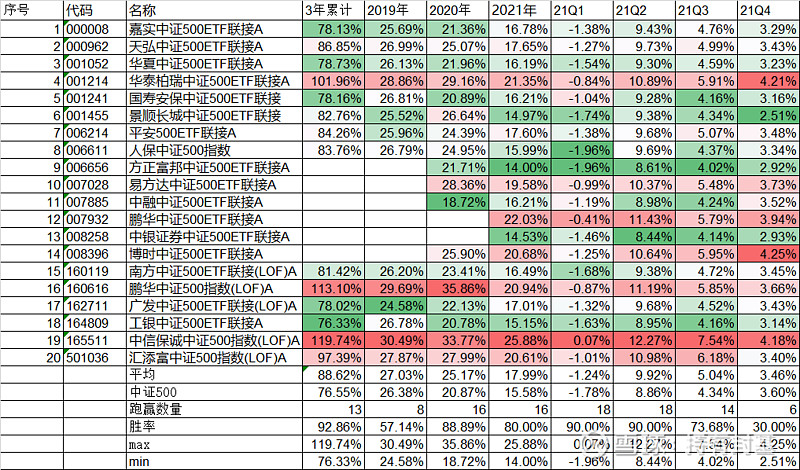

再看看20只中证500ETF联接基金和LOF基金,虽然因为仓位原因略逊色于ETF,但差异也不大。

最后我们把中证500指数的增强基金、ETF基金和联接基金放在一起和中证500做个对比,其中的胜率就是相对中证500的胜率。从平均收益率看,最近三年增强基金全面胜出,而且前3个季度也全面胜出,但偏偏是低4季度,增强基金不要说跑赢中证500指数,练ETF和联接基金都大幅度跑输。而从相对中证500的胜率来看,除了2019年跑赢外,其他的年份和最近4个季度也全面跑输,到了最近的第4季度,跑赢中证500指数的胜率只有区区的10.26%。也就是说,如果你在最近一个季度买了500指数增强基金,只有10%的可能跑赢指数,反而是ETF有42%的可能跑赢,联接基金有30%的可能跑赢。

当然一个季度不能说明什么问题。长期来看,目前A股还是存在着相当多的机会来获取阿尔法收益。只不过A股的基民们没有那么好的耐心,对一个季度跑输后再跑赢指数的信心也是不足的。

不管是买什么产品,还是什么策略,往往会出现表现很好的时候进去的突然受到了一次巨大的打击。中证500是这样,9月初的可转债也是这样。当时策略排名前面的可转债几乎每天都有惊喜,甚至有人起了一个“日日红”的名字,很多看着收益进来的人也不少。突然之间就一记闷棍。进去早的人只回撤了一点收益,刚进去的就受不了割肉了。

这种现象从哲学角度解释就是月圆则亏,水满则溢,关键是我们事先不知道什么时候是月圆了,什么时候是水溢了。自然现象好预测,股市真的很难。用索罗斯的反身性来解释,刚开始参与人多了,可能还会进一步强化这种现象,一直到某个阈值崩盘。

直到现在港股还在交易,恒生指数是下跌的,但愿明天A股开个红彤彤。