9月份众多低溢价策略回撤比较大,低溢价策略是一个概率策略,一部分可转债、一部分日期肯定是会遇到亏损甚至比较大的收益回撤的。如果接受不了可以选择死守策略。可转债众多的策略中,死守策略是逻辑性最强,能确保每只品种不亏损的一个策略,当然缺点是收益率相对不高,那也只是相对而言。

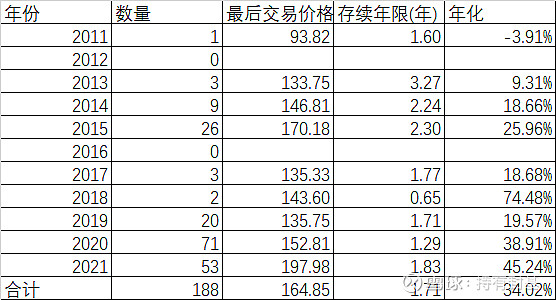

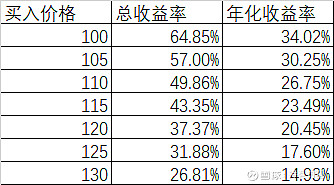

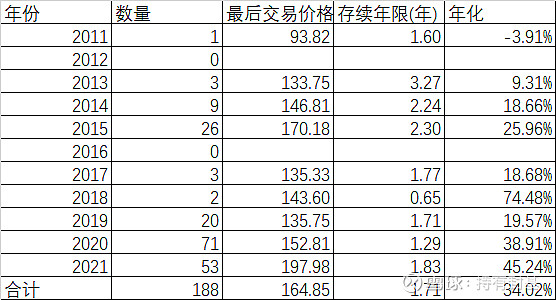

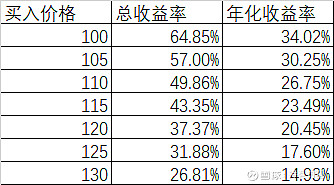

我们先来看一个统计,截止到2021年9月30日,从2011年起已经有188只可转债退市,平均经过了1.71年,退市前的最后交易价格的平均价是164.85元,如果从面值100元算起,那么总收益率是64.85%,年化是34.02%,如果按照这些已经退市的来计算,收益率并不低。

但一部分可转债上市就超过了100元,如果我们在买入这些可转债的时候,不是100元而是105、110、150、120、125、130元,那么对应的平均年化收益率分别是30.25%到14.93%,买入价格越高,最终的年化收益率肯定越低。

我们再来统计一下从2017年年底最后一个交易日以收盘价买进,到2021年9月30日退市的收益情况,2017年年底买进的一共有16只可转债退市,年化收益率是11.09%;2018年年底买进的一共有53只可转债退市,年化收益率是32.04%;2019年年底买进的一共有73只可转债退市,年化收益率高达51.40%。而2020年年底买进的可转债有51只退市,年化收益率是-8.81%。2020年年底买进的可转债最终亏损,是因为有个英科转债的特例,2020年收盘时2209.90元,退市前价格跌到1380元,年化亏损61.74%,影响了平均值。

如果我们加个限制,买入价格不得大于120元,如上表所示,那么2020年年底的51只可转债,只有16只满足条件,平均总收益率高达56.63%,年化高达120.42%。

目前374只可转债里面,100元以下的9只,100-110元的87只,110-120元的109只,120元以下的总共205只,平均价格大约在110元左右,按照过去历史数据推算,年化高达26.75%,即使实际上打个对折,平均买入205只可转债,平均经过1.71年退市,基本没有风险,年化13%也是可以接受的,按照过去的历史数据,从强赎公告到退市最后一笔交易大概平均要下跌如果不是持有到退市交易大约平均下跌3.66%,那么持有到强赎公告后第一时间卖出,收益率还可以提高。

总结一下这个策略,比如说可以平均一揽子买入价格小于120元(或者110等)的可转债,到某个可转债强赎公告公布第一时间卖出,或者自己确定一个卖出阈值(如150元)卖出,继续买入价格低的可转债。如果平均买入价格110元,卖出价格150元,平均持有2年,那么就算单利也有20%的年化收益率。

从最激进的单因子的转股溢价率轮动,到溢价率因子逐步缩小价格因子逐步扩大到双低策略,再到只有低价格的单因子轮动;从轮动策略到死守策略,从择时到不择时,收益率不断缩小,但风险也不断缩小。你可以根据自己对收益率的期望和风险的偏好选择适合自己的策略,或者把激进的策略和死守的策略根据自己的风险偏好组合起来。但不管选择什么策略,相对直接投资股票,投资可转债的胜率和赔率都要高,这不是我们本事大,而是可转债这个可以合法出老千的变色龙特性决定的。

全部讨论

可转债是对小散最友好的品种,没有之一。需要的就是耐心死守。到达心理价位买入什么都不用做,高点卖出即可。但是就是这什么都不做很多人都做不到。亏损的根源即在此

总结一下这个策略,比如说可以平均一揽子买入价格小于120元(或者110等)的可转债,到某个可转债强赎公告公布第一时间卖出,或者自己确定一个卖出阈值(如150元)卖出,继续买入价格低的可转债。如果平均买入价格110元,卖出价格150元,平均持有2年,那么就算单利也有20%的年化收益率

死守策略知易行难,其中煎熬只有自知,还是买持有到期收益率为正的较好,万一沒发生强赎呢?

封基老师,这个死守策略的收益率计算可能还要把还没有退市的可转债考虑进去,这样算下来,收益率可能降低不少。如果不考虑比如还在挣扎的可转债如亚药转债之流,就是无意中落入了幸存者偏差的陷阱。就像在大学里面统计大学考取率是百分百一样。@持有封基

9月份众多低溢价策略回撤比较大,低溢价策略是一个概率策略,一部分可转债、一部分日期肯定是会遇到亏损甚至比较大的收益回撤的。

你发现了吗?当你每次准备买入时,这个时候会发现一个问题,就是买入的价格总是不对,市场总是在和你较劲。你标定了一个买点,你会发现买不进去,因为此刻价格比你的标定值又稍稍高了一点点。为什么,跟自己对着干。这时你有一个想法,去他妈的不买了。其实只是因为贵了一分钱。

也许你又挣扎了半天,终于说服自己不情愿的向上调了一分钱。然后发现市场又涨了一分钱!简直是怒火冲天,又是一次去他妈的不买了。等缓过神来的时候,不就是几分钱吗,何必冒那么大火气,好不容易等到了理想价位还是买吧。然后你定定神准备买入,竟然发现又涨了好几毛!简直是全世界都在和自己作对,今天大忌买股票,还是别买了。

总之当你被市场先生一次次玩弄于股掌之上,终于放弃时,可能没意识到,其实不过是股价波动了零点几个百分点。

这次,你显得聪明些,标定一个买入价位,然后干点别的事,好在这样不会为了盯盘而大动肝火。但当收盘时你发现总会发生两个结果。一种是没买着,一种是买到了然后股价又继续跌了不少。于是肠子都悔青了,这下可亏大了,还是盯盘吧,又回到了无限恶性循环中……

就像范伟被赵本山欺骗多次后终于发现不对啊,明明应该有第三种结果啊,就是买上了而且价格又涨了。而且从概率上讲,应该和买完就跌各占50%啊,为什么倒霉的总是我,为什么老天总是对我不公平。

回看一下,为什么会出现反常识的情况,甚至违背了概率统计。这里面有两个原因,首先是到底有没有科学的大样本统计,不搭配统计学的概率论就是拍脑袋。因为损失厌恶,当你出现乐观和悲观的两个结果,一定会重视悲观的,忽视乐观的。甚至可能根本忘了曾经还有过乐观的结果。

其实剔除统计失准的因素,对于出现上面的现象还是有据可循的。先说第一种情况,就是刚想买就涨感觉总是比心里价位贵了一点。当你认为一个股票低估时,一定是前期跌了很多,且如果你买的时候还在跌,可能大概率会等一等,因为本能的不接下降的飞刀啊。所以你不会买还在急跌的股票。

而在下跌的过程中止跌了,意味着啥?意味着附近肯定有个承压点,就是各种大机构大资金博弈的点,因为有大机构大钱的参与,所以短期一定是止跌上涨。

有点复杂,举个例子,就像是往地上倒一盆水,不会直接停在地上,而是溅起来,虽然大趋势是下降的,但也会溅起来然后落下。再形象一点,从高处往下倒水,然后用一个筛子接会怎样,虽然筛子是漏水的,大趋势一定是穿过筛子一直往下落。但经过筛子时,还是会向上溅起,然后再顺着筛子眼落下去。这就是下跌时承压的现象。

下跌趋势受到压力,一定不会定在那里,而是会小幅上升。(咱们先不讨论这个小幅上升是不是会引起大趋势的反转)。上面说了,你是不会接飞刀的,所以在这个承压区买会相对稳定,但是这个代价就是小幅上升啊。小幅上升,你怎么也买不进去,这不就是现实吗。而当你过一阵再看已经涨了百分之零点几了,这不就是承压短期向上溅的现象吗,想想倒水的例子。

再看第二种情况,当你不看了直接标一个股价,然后等收盘看是否能买到。这时你肯定是标一个比市场价格低的(如果高就直接买上了)。而且也肯定不是比市场低一分两分的(如果低那么少随时能买到就会盯盘了)。

再看接水的例子,你决定买的时候一定是筛子接到水的过程中(在一个承压的趋势范围内)。承压线的上方是急跌,你不接下降的飞刀,所以你会设在承压线的下方的一段距离。这时就有两种结果,一种就是水遇到筛子反弹,没等到下落到你的价位就收盘了。或是这波的反弹比较大,直接冲出一个向上的趋势,离你标定的价位越来越远。这两种你都买不到。

另一种结果就是弹起来后直接从筛子眼流下去,承压线被突破了,水流下来了,又是一波下跌。所以你标在承压线下,买到了必然还跌啊。除非你设的点是正好是下一个趋势博弈的承压线,且在一个交易日内又正好走到了这个承压线。想想是多么小的概率,这回明白了为什么自己总是倒霉,老天不够公平了吧。

道理明白了,有啥用呢。别说明白了很多道理还过不好这一生。既然明白了就要实践。怎么实践,就是回到初心,你买的是不是好股票是不是低估,低估的够不够厉害(跌的够不够惨),如果是,你管他今天跟不跟你较劲,涨不涨跌不跌,涨几个点跌几个点,和你看到的绝对的好股票绝对的低估,有啥可比性。即使遇见最惨的,你刚想买的股票当天竟然涨停了,倒霉透顶了吧,够小概率了吧,如果你只是为赚这10%就别买了,如果之前的股票已经跌成傻X了,其实证明你和聪明的大资金,英雄所见略同了。这时买不买就看你自己了。

当你的子弹打完而且是在你前期精心设计的狩猎区分批打完。那么若干年以后你就有了吹牛逼的资本:当初我就是得了巴老爷子真传,人家恐惧我贪婪,所以重仓了当时恐慌抛售,现在被炒到天上的成长大白马价值大蓝筹。到那时人家都会跪舔着封你为大师大神大牛逼,谁还会联想到当时眼看着大绿棒子往下杵心跳到嗓子眼儿哆嗦着手下单后吓得尿裤子一宿宿睡不着觉的你呢。网页链接

问你个问题,用个体工商户的身份,天天t+0(股票,ETF,权证,期权,可转债)哪个税费最低?本人没专业学过会计,也没从事会计职业,这是以前人家问我的,我现在还是搞不清楚,所以问你,诚心请教