近期,国家金融监督管理总局上海监管局陆续发布39张罚单,涉及多家银行机构、消费金融公司、金融租赁公司、信托公司、财务公司。

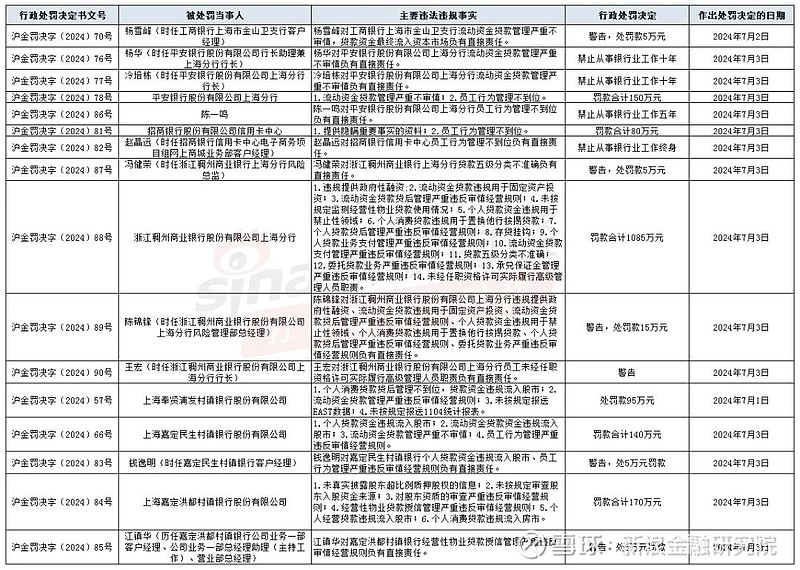

其中,银行机构方面包含6张银行罚单、10张银行相关负责人罚单,合计被罚金额达1755万元,涉及工商银行上海市金山卫支行、平安银行上海分行、招商银行信用卡中心、浙江稠州商业银行上海分行、上海嘉定洪都村镇银行、上海嘉定民生村镇银行、上海奉贤浦发村镇银行。

值得注意的是,浙江稠州商业银行上海分行被罚金额最高,达1085万元。此外,浙江稠州商业银行上海分行以及平安银行上海分行、招商银行信用卡中心、上海嘉定民生村镇银行股份有限公司、上海嘉定洪都村镇银行股份有限公司均被实施了“双罚”。

16张银行机构罚单密集发布,

注:新浪金融研究院根据国家金融监督管理总局罚单制作

上述16张银行相关罚单的处罚决定日期均在7月1日至3日之间,其中有两家银行机构收到的罚单为“单罚”,分别为工商银行上海市金山卫支行、上海奉贤浦发村镇银行股份有限公司,其他均为“双罚”。

其中,时任工商银行上海市金山卫支行客户经理杨雪峰对该支行流动资金贷款管理严重不审慎,贷款资金最终流入资本市场负有直接责任,被警告并处罚款5万元。

上海奉贤浦发村镇银行股份有限公司因个人消费贷款贷后管理不到位,贷款资金违规流入股市;流动资金贷款管理严重违反审慎经营规则;未按规定报送EAST数据;未按规定报送1104统计报表,被罚款95万元。

此外,收到“双罚”罚单的银行机构分别为平安银行上海分行、招商银行信用卡中心、浙江稠州商业银行上海分行、上海嘉定民生村镇银行股份有限公司、上海嘉定洪都村镇银行股份有限公司。

具体来看,平安银行上海分行因流动资金贷款管理严重不审慎;员工行为管理不到位而被罚款150万元。

招商银行信用卡中心因提供隐瞒重要事实的资料;员工行为管理不到位而被罚款80万元。

浙江稠州商业银行上海分行因违规提供政府性融资;流动资金贷款违规用于固定资产投资等14项违法违规事实而被罚款1085万元。

上海嘉定民生村镇银行股份有限公司因个人贷款资金违规流入股市;流动资金贷款资金违规流入股市;流动资金贷款管理严重不审慎;员工行为管理严重违反审慎经营规则,被罚款140万元。

上海嘉定洪都村镇银行股份有限公司因未真实披露股东超比例质押股权的信息;未按规定审查股东入股资金来源;对股东资质的审查严重违反审慎经营规则;经营性物业贷款授信管理严重违反审慎经营规则;个人经营贷款违规流入股市;个人消费贷款违规流入房市,被罚款170万元。

4名银行员工被禁业,

浙江稠州银行收千万级罚单

在受到“双罚制”的五家银行机构中,有10名银行相关负责人受到处罚,其中包括4张禁业罚单。

4张禁业罚单中的3张均来自平安银行,具体来看,时任平安银行行长助理兼上海分行行长杨华对该分行流动资金贷款管理严重不审慎负有直接责任,被禁止从事银行业工作十年;时任平安银行上海分行行长冷培栋,对该分行流动资金贷款管理严重不审慎负有直接责任,被禁止从事银行业工作十年;陈一鸣对平安银行上海分行员工行为管理不到位负有直接责任,被禁止从事银行业工作五年。

另一张罚单为终身禁业罚单,时任招商银行信用卡中心电子商务项目组网上商城业务部客户经理赵晶远,对该中心员工行为管理不到位负有直接责任,被禁止从事银行业工作终身。

值得注意的是,在此番被处罚的银行机构中,收到最高金额罚单的是浙江稠州商业银行上海分行,被罚金额合计达1085万元,具体违法违规行为包括:

1.违规提供政府性融资;2.流动资金贷款违规用于固定资产投资;3.流动资金贷款贷后管理严重违反审慎经营规则;4.未按规定监测经营性物业贷款使用情况;5.个人贷款资金违规用于禁止性领域;6.个人消费贷款违规用于置换他行按揭贷款;7.个人贷款贷后管理严重违反审慎经营规则;8.存贷挂钩;9.个人贷款业务支付管理严重违反审慎经营规则;10.流动资金贷款支付管理严重违反审慎经营规则;11.贷款五级分类不准确;12.委托贷款业务严重违反审慎经营规则;13.承兑保证金管理严重违反审慎经营规则;14.未经任职资格许可实际履行高级管理人员职责。

与此同时,时任该分行风险总监冯健荣被警告并处罚款5万元;时任该分行风险管理部总经理陈锦锋被警告并处罚款15万元;时任该分行行长王宏被警告。

公开资料显示,浙江稠州商业银行股份有限公司初创于1987年,2005年完成股份制改造,2006年由地方城市信用社改建为商业银行,注册资本为42亿元人民币。

招行信用卡中心被“双罚”,

年内已有多家信用卡中心领罚

在此番16张银行机构罚单中,有一家被罚机构为银行信用卡中心,即招商银行信用卡中心,其中一名员工更是遭到终身禁业处罚。

对于此番处罚,该中心公开回应称:“此次处罚是基于监管进行日常工作材料调阅时,我中心首次提报的个别营销人员信息不完整导致,后续及时进行了补充。对此,我中心已按照监管要求完成整改,并严肃问责。后续,我中心将严格落实监管要求,秉承依法合规经营理念,完善流程机制建设,防止类似风险再次发生。”

值得注意的是,今年以来,银行信用卡中心频繁遭到处罚,年内已有多家信用卡中心领到罚单,且多为银行机构和相关负责人“双罚”罚单。

比如,今年7月3日,广州银行信用卡中心以及时任该行信用卡中心总经理罗东华因信用卡授信额度管理严重违反审慎经营规则;信用卡风险监测机制存在缺陷,国家金融监督管理总局广东监管局对前者罚没合计350.71万元、对后者警告并罚款7万元。

6月19日,中信银行信用卡中心因监测策略存在缺漏,刷卡资金流入非消费领域,被国家金融监督管理总局深圳监管局罚款50万元;时任该中心授信业务管理部存量客户风险策略室副经理曾常安被警告。

与此同时,在今年3月,中信银行信用卡中心杭州分中心曾因信用卡资金用途管控不力,现金分期资金实际用于购买理财产品,未有效识别信用卡套现行为,被国家金融监督管理总局浙江监管局罚款30万元。

6月17日,民生银行信用卡中心宁波分中心因外包合作机构管理薄弱;员工行为管理不到位,被国家金融监督管理总局宁波监管局罚款70万元。另外,时任该行信用卡中心宁波分中心风险室经理王秀芳被警告。

6月7日,时任上海银行宁波分行信用卡中心市场业务拓展岗客户经理夏燕娜对所在机构员工行为管理不到位中的与授信客户发生非正常资金往来的违法违规行为承担直接经办责任,被警告。

4月23日,兴业银行信用卡中心对外包催收机构管理不严,被国家金融监督管理总局上海监管局责令改正,并处罚款40万元。同时,时任该行信用卡中心特殊资产经营集群属地清收岗员工金宏被警告。

—END—

点亮在看

你最好看