个人按揭“气球贷”重出江湖了?

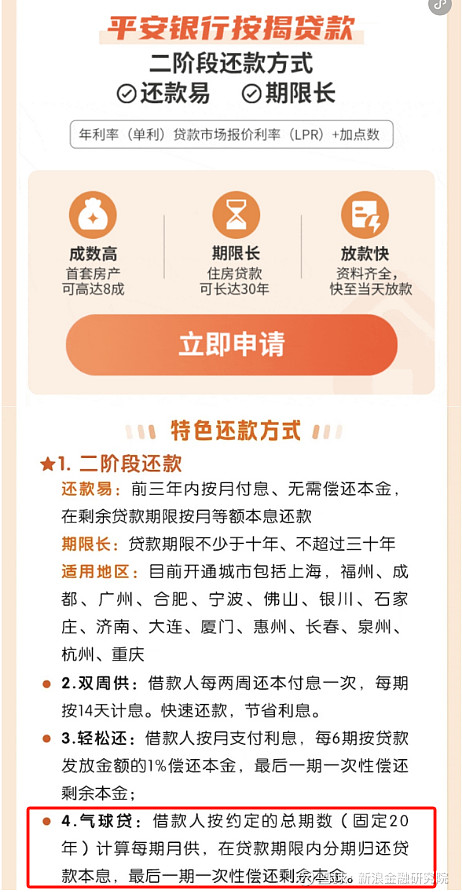

近期,国内房地产利好政策频出,各大银行机构纷纷推出各类相关政策吸引购房者目光。5月28日,平安银行官微发布一篇名为“房贷利好政策来啦”的文章,重点宣传了四类特色还款方式,即二阶段还款、双周供、轻松还,以及气球贷。

其中,平安银行介绍,“气球贷”可在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金。然而,早在2011年前后,个人按揭贷款的“气球贷”模式便因其计息方式、契合炒房等问题被监管部门喊停。

针对“气球贷”目前是否已经上线的问题,新浪金融研究院对此咨询了平安银行客服人员,其表示:“经核实,气球贷已经不能办理了。”有业内人士指出,对于银行而言,此类贷款不能随意发放。

平安银行官方宣传“气球贷”,

宣传资料未指明不能用于个人按揭

平安银行在上述文章中介绍,特色还款方式“气球贷”的借款人按约定的总期数(固定20年)计算每期月供,在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金。

公开资料显示,“气球贷”在贷款前期每期还款金额较小,但在贷款到期日还款金额较大,“前小后大”像是一个气球的样子,因此被命名为“气球贷”。此产品针对计划中短期持有贷款的客户设计,即为其提供了一个较短的贷款期限,又以一个较长的期限来计算月供,减轻前期还款压力。

那么,平安银行此次宣传的“气球贷”能否用于个人按揭贷款?对此,平安银行方面明确回复:“气球贷是适用我行个人商住两用房按揭业务的一种还款方式,客户选择我行按揭贷款且用途为商住两用房按揭时,在选择还款方式时可选择气球贷。”

与此同时,该行还称,“气球贷”通过降低客户每月贷款还款压力,进一步满足新市民购房安居需求。借款人按约定的总期数(固定20年)计算每期月供,在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金。我行始终严格落实监管部门关于个人住房贷款一城一策,因城施策的政策要求,在符合当地监管政策规定的前提下方可在按揭业务中开展“气球贷”等还款方式。

但值得注意的是,此次平安银行官微发布的上述宣传资料中,并未明确指出“气球贷”不能用于个人按揭,仅在末尾以小字提示“贷款额度、抵押成数、利率、期限、资金监管、还款方式等需按当地监管要求执行及以最终审批结果为准; 贷款不能用于国家禁止按揭资金进入的领域”。

另外,在点击“立即申请”后,便会出现“平安银行个人住房按揭,一站式满足购房置业的融资需求,快至7日放款”的宣传标语。

那么,平安银行“气球贷”目前是否已经上线了?对此,新浪金融研究院咨询了平安银行客服人员,其表示:“经核实,气球贷已经不能办理了。”

“气球贷”曾因契合炒房被监管喊停,

后期还款压力较大

“气球贷”在国外是一项成熟的金融产品,2007年,深圳发展银行借鉴国际经验,在全国范围内同步推出房贷新品“气球贷”,引起市场强烈反应。

值得一提的是,深圳发展银行是平安银行的发展前身。2012年6月14日,深圳发展银行正式公告,该行已完成吸收合并平安银行的所有法律手续,该行和平安银行已正式合并为一家银行。

据悉,“气球贷”的优势在于前期还款压力较小。比如,若客户申请50万元住房按揭“气球贷”,贷款期限5年,可以和银行约定选择按照30年(或10年、20年等)计算每月还款额,在5年末贷款到期日一次性偿还剩余本金和利息。

虽然前期还款压力较小,但由于后期需一次性付清剩余本息,导致购房者后期还款压力较大。另外,因此产品时间期限长,购房者需支付的总利息金额更多,整体贷款成本更高。同时也易引发信用风险,对银行经营安全造成一定威胁。

据了解,早在2011年前后,个人按揭贷款的“气球贷”模式因其计息方式、契合炒房等问题被监管部门喊停。近年来虽有银行或房地产项目支持“先息后本”还款方式的消息,但后续均发布声明进行澄清。

比如,今年5月,成都某房地产公司发布声明称,其楼盘“首套房执行1.5成”、“20年先息后本”等不实信息,骗取客户信任,套取客户个人信息,给我司造成严重不良影响。

事实上,除“气球贷”之外,平安银行此次还推出了其他三种特色还款方式,包括二阶段还款、轻松还、双周供,前两者均为类“气球贷”先小额还款后一次性还款的贷款产品。

据平安银行介绍,“二阶段还款”具备还款易和期限长的特点,即前三年内按月付息、无需偿还本金,在剩余贷款期限按月等额本息还款;贷款期限不少于十年、不超过三十年。

同时,支持二阶段还款方式的城市包括上海,福州、成都、广州、合肥、宁波、佛山、银川、石家庄、济南、大连、厦门、惠州、长春、泉州、杭州、重庆。

“轻松还”是指借款人按月支付利息,每6期按贷款发放金额的1%偿还本金,最后一期一次性偿还剩余本金。

平安银行今年一季报显示,该行个人贷款表现增长乏力。3月末,个人贷款余额为18781.30亿元,较上年末下降5.0%,其中抵押类贷款占比60.0%。

此外,上述个人贷款中,除住房按揭贷款余额为3028.74亿元,较上年末基本持平,其余业务板块均出现不同程度的下降。其中,经营性贷款余额5815.62亿元,较上年末下降5.4%;消费性贷款余额5107.20亿元,较上年末下降6.3%;信用卡应收账款余额4829.74亿元,较上年末下降6.1%。

专家称不可随意发放此类贷款,

已有银行能办理房屋延期还贷

对于“气球贷”,易居研究院研究总监严跃进表示:“此类做法在此前房地产政策趋严时,被认为可能是打擦边球的做法。但鉴于今年房贷政策历史上最为宽松,且购房者的收入状况出现了很多变化和新情况,所以此类创新的关键在于,能否和还款能力匹配且不出现违约风险。从此角度看,建议风控能力强且信贷质量管控能力强的银行,可以进行试点和营销。”

与此同时,他还认为:“虽然‘气球贷’本身和某些居民家庭或购房者的收入状况有一定的相似性或匹配度,但不建议不评估购房者的收入状况,随意发放此类贷款,会导致后续偿还贷款的压力明显放大,造成违约和家庭债务等问题。”

值得注意的是,近期,网传建行可以办理个人商品住房贷款“先息后本”还款方式。对此,该行工作人员回复金融一线称,客户可以申请延期偿还房屋贷款,最长可申请2年,期间仅支付利息及最低1元的本金,2年后仍需正常偿还银行本息。

此意味着,虽然可最长延期2年偿还房贷,但2年后应付银行的总利息之和高于正常还贷利息,因为购房者的本金在延期期间仍持续计息,相当于后期偿还更多的利息。

此前,建行重庆地区某支行工作人员曾对新浪金融研究院表示:“可以办理房屋延期还贷业务,购房者只需带好相关证件前往柜台即可,不过,虽然延期时长可达1年,期间不计还贷逾期,但1年后需一次性付清未正常应归还的全部房贷本息,倘若实在不能一次还清,便会加入至后续正常月供之中。”

另外,建行山东临沂某支行工作人员虽表示没有延期还贷业务,但“调整账单”业务与之类似,延期时限最长为1年,购房者可在此期间调降账单应还利息金额,但1年后应还利息之和仍高于正常还贷利息。

今年5月17日,央行连发三则重要通知,宣布取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限、下调个人住房公积金贷款利率、调整个人住房贷款最低首付款比例。随后,部分城市开始陆续落实新政,一线城市中的上海、广州、深圳已相继落地有关新政。

—END—

点亮在看

你最好看