该文章归类:《赚大钱,真正富足一生的投资》中专注王道。我们看看巴菲特的经典价值投资案例:2003-2007年投资中国石油!巴菲特投资中国石油是一个经典案例,我们可以主要三点:(1)安全性思考,2003年总市值只有370亿美金,而内在价值大概为800亿美金,就是0.47折,2023年1-2季度买入中国石油,按照2002年每股0.23元利润,那么市盈率为7.52倍,现金分红为0.10元,那么分红率为5.78%;(2)成长性思考,从2002年到2007年,因为石油价格上涨和经营层管理效率提升,每股利润大幅度提升,从0.23元提升到了0.75元,复合增长率为26.50%,当然巴菲特投资中国石油还有一个因素,就是美元当时面临贬值;(3)人性面思考,巴菲特在2003年买入时是2003年春天,非典(SARS)肆虐神州大地,当时市盈率只有7.52倍,而到了2007年,是2005-2007年的大牛市,更是亚洲最赚钱的公司中国石油在大陆上市,而市盈率到了17.37倍,现金红利为0.38元,现金红利率2.88%。

一 巴菲特投资中国石油的情况

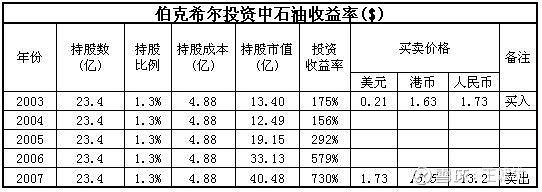

2003年4月份,沃伦.巴菲特用伯克希尔悄然买入中国石油的H股,共投资了4.88亿美元,买入了23.4亿股,占公司总股份的1.3%。每股买入均价约为1.6港元,当时的人民币对港元汇率为106,对应人民币为每股1.7元。按照2003年的每股净利润为0.355元,那么市盈率为4.87倍,并且2003年现金分红率为0.17人民币,大概接近10%。如果按照2002年的计算,每股净利润为0.23元,市盈率为7.52倍,现金分红也是0.10元,分红率为5.78%。

巴菲特在5年后的2007年7-10月,全部卖出了中国石油的股份,每股卖出价约为13.5港元,卖出总市值约为40亿美元。税前投资收益约为35.5亿美元,不包括分红的总投资收益率为7.3倍,年均复合投资收益率约为52.6%,同期恒生指数分别为2.7倍和22.2%。另外,在这5年里,伯克希尔共收到税后分红约2.4亿美元。按照2007年的每股净利润为0.75元,市盈率为17.60倍,现金分红为0.36人民币,现金分红率为2.67%。

二 巴菲特为什么投资中国石油呢?

关于为什么买入和卖出中国石油的股票,巴菲特曾经在2007的致股东信中和2010年CCTV财经频道《对话》节目上都做过说明。在2007的致股东信中,他讲到:“去年我们作了一笔大减持。在2002、2003年,伯克希尔以4.88亿美元的价格买入中国石油1.3%的股份,以当时的股价计算,其总市值是370亿。查理和我认为其大约值1000亿美元。在去年,两个因素使其价值急速上升:原油价格大幅上涨;中石油的管理层在建立石油和天然气的储备上作了卓有成效的工作。去年下半年,中石油的市值上升至2750亿美元,这是与其他石油巨头相比较合理的价格。于是我们以40亿美元将其卖出。”

巴菲特投资中石油主要基于两个判断:(1)2002-2003年,中石油的市值约为内在价值的0.4倍,存在非常大的安全边际;(2)原油价格偏低,原油价格上涨会进一步增加内在价值,使得安全边际进一步扩大。他认为无论从原油储备、现金流还是其它标准,中石油的股价都非常便宜,同时,俄罗斯有家石油公司也便宜,但他对中国更放心;(3)另外,巴菲特在2003年的致股东信中发表了对美元汇率的看法,并于2003年11月10日在《财富》杂志撰文“日益沉重的贸易赤字是在出卖美国”(该文附在本书后),预测美元汇率将持续走低,原因是美国巨额的贸易赤字。于是在2002年开始至2003年底,他已经买入了5个国家共120亿美元的外汇合约,以补偿部分风险。在这个判断下,买入以人民币计价资产的中国石油,也会在抵抗美元贬值上更加有利。

**原油价格

2003年石油价格约为25-30美元/桶,国际原油价格自80年代初一直处于每桶30美元以下,从1999年到2003年更是横盘了四年。由于世界经济的不断繁荣,中国等新兴国家的需求量越来越大,石油资源相对紧缺,原油价格上涨的概率大于下降的概率。

**内在价值

中国石油股份公司在2000年4月份发行新股,筹资203亿元,开始在香港证券交易所上市,同时在纽约证券交易所以存托证券形式交易。

中石油的主要业务包括四部分:(1)原油勘探和生产,这部分贡献主要利润,2002年这部分经营利润为721亿元;(2)炼油与销售,2002年这部分经营利润为28亿元;(3)化工与销售,2002年这部分经营利润为-31.6亿元;(4)天然气与管道,2002年这部分经营利润为15.5亿元,正在开始建设西气东输一期工程。

2000至2002年,中石油的净利润分别为546亿、454亿和469亿元,利润随原油价格上下波动。2000年至2003年上半年,股价处于横盘状态,围绕在1.5港元附近波动,市盈率约4-6倍,市净率约0.9倍。

每年的年报中,中石油都会发布一个按照美国财务会计准则计算的“经贴现的未来净现金流量标准化度量”值,在此将其简称为“现金流贴现值”。计算方法为,以每年年末的原油储量、原油销售价格、成品油销售价格、当年运营成本、当前税率等计算出未来每年的净现金流入,然后以10%的年贴现率进行贴现求和,得到总的现金流贴现值。该现金流贴现值主要随原油价格、原油储量、运营效率而变动。

2002年年报中披露,其当年底的原油储量为174亿桶,现金流贴现值为6153.86亿元(约800亿美元),年底的总市值约为2900亿元(约350亿美元),总市值为现金流贴现值的0.47倍,和巴菲特的判断相符。因此,在不考虑原油价格变动的情况下,现金流贴现值可以作为中石油内在价值的一种表征。

2007年,巴菲特卖出中石油的股票时,中石油的总市值约为2.1万亿元(约2750亿美元),其年底现金流贴现值为1.82万亿元(约2400亿美元),市值为现金流贴现值的1.15倍。此时正值金融危机爆发前夕,国际原油价格快速上涨,超过每桶70美元。股票卖出价约为每股13.5港元,折合成人民币为每股13.2元,市盈率约16倍,市净率约3倍。

2003-2007年间,得益于原油价格上涨、原油储量和石油开采量的逐步上升,中石油的现金流贴现值由2003年初的6150亿元增长到2007年末的约18200亿元,增长约3倍;而市值与现金流贴现值的比值由0.47倍上升至1.15倍,增长约2.5倍;而美元对人民币汇率由8.27升高至7.6,增长了约8.8%。三者的共同作用,使得伯克希尔投资中石油的总收益率约为7倍。2006年开始,中国石油的营运效率开始下降,净资产收益率由2006年的24.2%逐步下降至2012年10.8%,所以虽然原油价格仍然处在高位,但现金流贴现值徘徊不前,而总市值相对现金流贴现值也未有明显的折价。

三 巴菲特买卖中国石油的人性分析

在别人恐慌时买入,在别人贪婪是抛售,这是巴菲特对人性的概况,下面,我们看看巴菲特在买卖中国石油上的人性行为:

2003年春天,非典(SARS)肆虐神州大地,多数人的行动被限制在有限范围内,经济活动骤减,人们对经济的前景感到悲观,股市也不例外。2003年4月份,香港恒生指数经过长年的盘整和下跌,跌回十年前,最低达到8409点,为多年来的最低点位。

2007年中国石油在大陆上市,以亚洲最赚钱的公司的上市,当时上证指数暴涨,最高突破了6000点,高达6124点,这是巴菲特抛售了股票。