本节核心摘录

1、经济衰退和去杠杆有什么不同?:“R”这个字母在描述经济收缩的词汇中经常会被用到,因为所有的经济收缩现在都被称为“经济衰退(recession)”,然而用这个词汇描述现在正在发生的一切会造成误导,因为这个词的言下之意是,这次发生的经济收缩和美国之前发生过的许多次经济收缩一样,但事实上这一次更加类似于日本在1990年代发生的经济危机和美国在1930年代发生的经济危机,所以用“D”开头的词汇(deleveraging,去杠杆)来描述会更加的准确。

与大众普遍认知不同的是,“D”不仅仅是“R”的严重性升级版本,它们之间是彻底不同的···“R”体现为真实GDP的收缩,主要是由央行实施的紧缩政策所导致,当央行指导政策重归宽松之后就会结束,(也就是说)通过利率调整可以较好的解决这个问题。“D”是由金融去杠杆所导致的经济收缩,金融去杠杆会导致资产出售(例如股票和房地产被甩卖),出售导致资产价格下跌,价格下跌再次导致权益部分下跌,从而引发更多的资产抛售,如此造成信用紧缩和宏观经济活动紧缩,紧接着就是现金流恶化和资产的再次抛售(译者注:目的是回收现金),这个过程具备自我强化的属性。换句话说,金融去杠杆是导致金融危机的元凶。

------------------------------------------------------------------------------------------------------------------------

往期翻译合集请前往

------------------------------------------------------------------------------------------------------------------------

案例分析:美国2007年大次贷危机之十六

美国2007年次贷危机:大衰退降临

2007年1月至2月

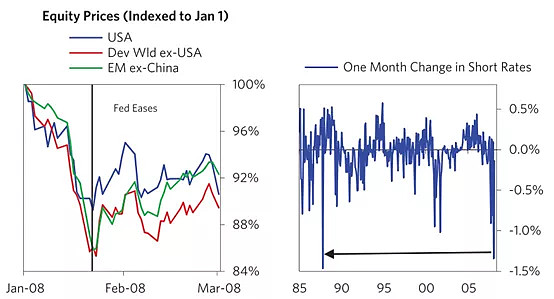

2008年年初,美国宏观经济和市场开始出现四面楚歌之势。美国制造业、零售业和就业数据均显示经济增长相对乏力。此后,花旗银行和美林银行相继宣布了大额减值,分别为222亿美元和141亿美元。美国城市债券保险和安巴克保险的评级也陆续被降低,这两家债券担保人为价值超过1万亿美元的债券做担保,而且它们都在次级住房贷款证券上有着较大的风险暴露。这些损失互相叠加的原因,一是(上述两家持有的头寸)在市场中价格持续下跌,二是会计准则要求它们要以盯住市场的机制核算,而且需要穿透利润表和资产负债表。2008年1月20日,标普500指数暴跌近10%,全球股市跟随美股一起下跌,有的甚至比美股跌的还多,正如下图中的左图所展现的一样。

看到上述这一切发生后,美联储认识到行动的时机到了。伯南克主席告诉美联储公开市场委员会,尽管美联储的职责不是避免股市出现大幅下跌,但是现有事实似乎“反映出美国国内已经形成一种普遍性的论调——美国已经陷入一场程度很深、时间很长的经济衰退”。为了强调立即采取措施的必要性,伯南克主席说:“我们正在面临的,是一场大范围的危机。我们再也不能拖延了,我们必须要解决这个问题···我们不得不试着去控制这一切,如果我们不这么干,那么(毫无疑问)我们将彻底对全局失去控制。”

在当年1月22日美联储召开一场紧急会议之后,美联储将联邦基准利率降低了75个基点(即0.75%),降息后基准利率达到了3.5%,原因为“宏观经济预期进一步走弱,经济增长的下行风险逐渐凸显”。仅仅一周之后,美联储再次选择降息,这次的幅度为50个基点(即0.5%),原因是“金融领域存在显著的压力、经济紧缩进一步深化、居民和企业的信用环境显著紧缩”,这一系列降息的组合拳使得短期利率出现了自1987年以来美国单个自然月最大降幅记录。同时,参议院通过了一项总值1600亿美元的经济刺激政策包,该项政策主要通过给美国中低阶层家庭提供税收优惠来刺激整体需求。

尽管货币政策的宽松力度如此之大,股市也出现了较大反弹,但是依然没有收复失地。当年2月末,股市回到了美联储出手干预之前的点位,信用和宏观经济环境也继续一路走弱,(许多老牌金融机构)一个接一个宣布提计大额资产减值——美国国际集团110亿美元,瑞士联合银行140亿美元,瑞士信贷28亿美元。服务业成长指标和消费者信心指标分别触及7年和16年低位,一份来自瑞士联合银行的报告在市场上广为流传——其估计由住房贷款支持证券所造成的损失将给美国金融业造成6000亿美元的损失。

在发生了上述这些标志性事件之后,我们认为应该提醒我们的客户:这一次将不会是简单的经济衰退,而是要走去杠杆/萧条型经济危机的道路,这两种经济下行事件在潜在的影响力度和驱动经济紧缩的因素联结上存在诸多不同,在我们1月31日的桥水内日观察中,我们这样写道:

(桥水每日观察)1月31日:远景前瞻——这一次不是普通的经济衰退

“R”这个字母在描述经济收缩的词汇中经常会被用到,因为所有的经济收缩现在都被称为“经济衰退(recession)”,然而用这个词汇描述现在正在发生的一切会造成误导,因为这个词的言下之意是,这次发生的经济收缩和美国之前发生过的许多次经济收缩一样,但事实上这一次更加类似于日本在1990年代发生的经济危机和美国在1930年代发生的经济危机,所以用“D”开头的词汇(deleveraging,去杠杆)来描述会更加的准确。

与大众普遍认知不同的是,“D”不仅仅是“R”的严重性升级版本,它们之间是彻底不同的···“R”体现为真实GDP的收缩,主要是由央行实施的紧缩政策所导致,当央行指导政策重归宽松之后就会结束,(也就是说)通过利率调整可以较好的解决这个问题。“D”是由金融去杠杆所导致的经济收缩,金融去杠杆会导致资产出售(例如股票和房地产被甩卖),出售导致资产价格下跌,价格下跌再次导致权益部分下跌,从而引发更多的资产抛售,如此造成信用紧缩和宏观经济活动紧缩,紧接着就是现金流恶化和资产的再次抛售(译者注:目的是回收现金),这个过程具备自我强化的属性。换句话说,金融去杠杆是导致金融危机的元凶。

------------------------------------------------------------------------------------------------------------------------

@不明真相的群众 @今日话题 $中国平安(SH601318)$ $道琼斯指数(.DJI)$ $纳斯达克综合指数(.IXIC)$

------------------------------------------------------------------------------------------------------------------------