逆向思考、左侧投资、稳扎稳打。

作者 | Los

编辑 | 小白

“首先是尽可能不要亏钱,对个股的配置要有充分的安全边际,有风险底线思维。”

“这种思路未必能在牛市中跑的最好,但希望可以在熊市中给持有人一个相对更好的持有体验;从长期来看给投资者赚到钱,而不是只赚到了排名。”

如果你也认可这种理念,就随风云君一起打开富国基金刘莉莉的投资之旅,看看她是否做到知行合一。

14年研究员经历,业绩稳扎稳打

14年研究员经历,业绩稳扎稳打

2004年进入中原证券任行业研究员,刘莉莉推开投资生涯的大门。

2005-07年,转投平安证券继续进行她的行研工作。

2007年4月加入富国基金,又从事了11年的研究工作,本以为可以搞一辈子研究的她于2018年7月正式接任第一只基金,开始实现“没有自己想要的风格产品,就做一只”的想法。

(来源:天天基金网)

(来源:天天基金网)

成为基金经理后,2021年是刘莉莉基金经理职业生涯的分水岭。在此之前,她管理过4只基金,并且在富国研究优选沪港深灵活配置混合A(001827)上收获了最佳成绩,管理近3年,任职回报高达233.6%,另外三只基金成绩也可圈可点。

(来源:Choice数据,市值风云APP制表,数据截至4月30日)

(来源:Choice数据,市值风云APP制表,数据截至4月30日)

但这些基金都是与同事共同管理,2021年她开始独挑大梁,卸任了另外三只基金,仅保留富国研究精选灵活配置混合A(000880.OF),伴随同事汪孟海退出,她开始单独管理。

2021年末刘莉莉管理的唯一一只基金富国研究精选灵活配置混合A仅有3.9亿的规模,短短三年,这只基金的合并规模已突破50亿,占其管理总规模的92.5%。

(来源:Choice数据,市值风云APP制图)

(来源:Choice数据,市值风云APP制图)

她在管理富国研究精选灵活配置混合A的五年里,成绩可以说稳扎稳打,只有在2019年刚上任这只基金时跑输沪深300指数2.5个百分点,其余时间全部跑赢。

(来源:Choice数据,市值风云APP制图,数据截至4月30日)

(来源:Choice数据,市值风云APP制图,数据截至4月30日)

尤其2022年市场开始走熊后,一众基金经理折戟,而2022年初至今富国研究精选灵活配置混合A凭借10.9%的净值增长率在同期权益类产品中跑进前2%。

自管理基金以来,刘莉莉的按规模加权年化收益率更是达到18.6%,她的代表作富国研究精选灵活配置混合A吾股排名也名列前茅,在6315只中排名第27。

(来源:市值风云APP吾股排名系统)

(来源:市值风云APP吾股排名系统)

整体来看,富国研究精选灵活配置混合A的基民持有的体验感较好,2022年小亏,2023年净值增长了11%,今年年内市场波动较大,这只基金净值走的也比较稳,目前仍上涨超10%。

不仅如此,大部分时间刘莉莉的动态回撤都能控制在20个百分点以内,在2022年4月及2024年2月市场极端下跌时,富国研究精选灵活配置混合A的回撤分别为-25.3%和-16.9%。

(来源:Choice数据)

(来源:Choice数据)

稳定的业绩表现也使刘莉莉逐渐走进机构投资者的视线,机构持有比例从2022年底开始逐步提升,到2023年底该比例已达54.4%。

截至目前,刘莉莉在管三只基金(合并计算),除代表作外,今年2月新发了富国价值发现混合(019342.OF),该只基金目前合并规模仅超3亿,持仓尚未披露,但自成立以来业绩已涨超9%。

另外,刘莉莉在4月加入了富国消费升级混合(006796.OF)的管理,该只基金此前是张慕禹单独管理,但其业绩较差,任职三年任职回报全部告负,刘莉莉加入后该只基金的净值有所回升。

(来源:Choice数据,富国基金张慕禹管理基金一览)

(来源:Choice数据,富国基金张慕禹管理基金一览)

相信均值回归,从逆向、左侧、周期中选个股

相信均值回归,从逆向、左侧、周期中选个股

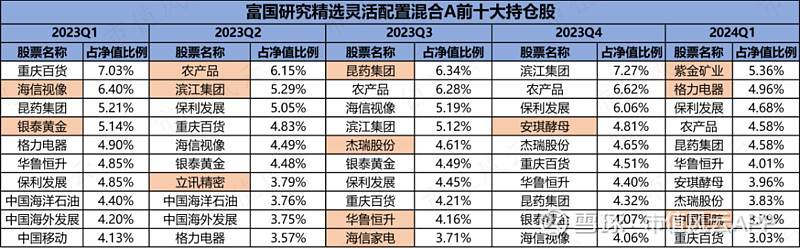

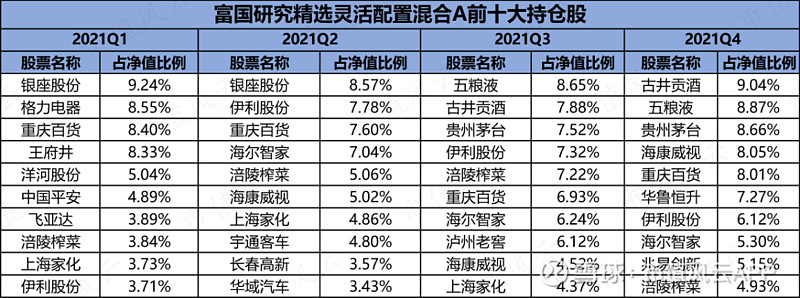

刘莉莉是典型的自下而上选股的基金经理,目前她是比较重个股而轻行业的。下面我们就透过她的代表作富国研究精选灵活配置混合A的持仓对她的投资策略一探究竟。

另外,刘莉莉在2021年以后开始单独管理,因此主要针对其近三年的持仓进行分析。

01 逆向思维,提前布局在困境的房地产个股

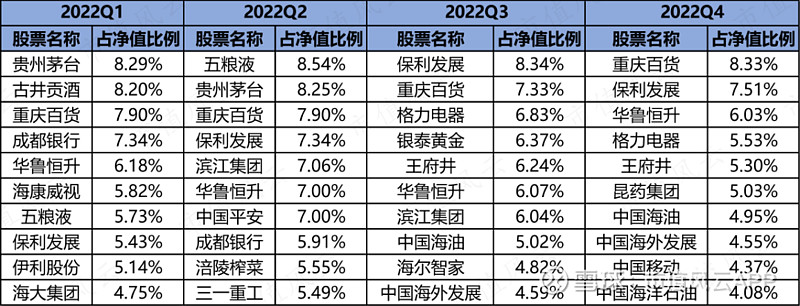

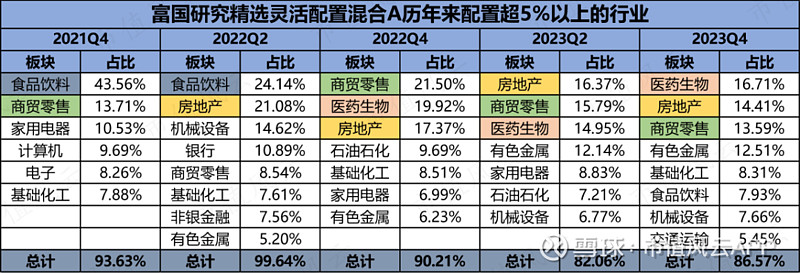

2022年开始刘莉莉开始配置房地产板块,保利发展、滨江集团、中国海外发展陆续登上前十大的名单。2022年中报,对于房地产板块的持仓已占基金净值的21.5%,到2023年末,房地产仍然是获配第二大的板块。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

2020年下半年开始房地产政策收紧以后,该行业经历了比较至暗的时期,从最近许多二线城市取消限购、城中村改造、上海推出以旧换新等消息来看,政策面正在回暖。

而刘莉莉从2022年初开始配置该板块,就是一种逆向思维,她认为景气度不好,行业才能较好出清,竞争格局才有望改善。那未来的市场份额提升将带来ROE回升,PB大概率也能修复。

但不得不说,她对于房地产行业回暖的预判还是太乐观了,后来在2023年年报中,她也承认房地产相关股票表现不理想,是市场对未来行业底部中枢未能形成共识。

当然,对于预估和事实存在偏差时,她也做出了一些调整,中国海外发展在2023年三季度退出前十大,而在2023年四季度一度被她加仓至第一大持仓股的滨江集团在今年一季度也被她狠狠减仓,退出前十大。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

从股价表现来看,中国海外发展她应该是吃面了,滨江集团她做了一趟过山车之后应该也是小亏。但这也不代表她放弃了房地产板块,今年一季度她仍拿着保利发展。

(来源:专为注册制服务的市值风云APP,滨江集团周K线)

(来源:专为注册制服务的市值风云APP,滨江集团周K线)

同时,她也认为无论是行业基本面还是相关公司的股价已过度调整,未来存在较大的修复空间,部分公司的预期回报空间具备较强的吸引力。

此外,她的逆向也体现在她不喜欢凑热闹,搞抱团股,没有配置近期被炒的火热的科技股。2023年在她配置超5%的板块里都找不到电子、计算机、传媒等身影。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

02 信奉均值回归,找安全边际

除了逆向,刘莉莉还是一个坚定的信奉均值回归的投资者,也就是她更偏向于左侧布局,她称买入个股时,会计算安全边际,当个股在偏安全边际的位置时,她会分步建仓。

例如,在2022年下半年她判断未来2-3年油价的价格中枢不会再下降,板块内的公司分红也比较大方,她认为此时配置正是有安全边际的。于是,2022年Q3她对石油石化板块的配置比重近10%。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

中国海油她也拿了4个季度,2023年三季度才从前十大列表中退出,区间涨幅超过40%。

说到均值回归,市场上有很多稳健的基金经理投资框架来源于PB-ROE体系,对于估值和ROE这两个指标,刘莉莉其实更在意前者,她的投资底层思路是偏绝对收益,宁可不赚钱也要少亏钱,因此她被市场称为保守派。

(来源:专为注册制服务的市值风云APP研报)

03 在经营周期、产品周期、库存周期的共振点中找机会

那如何做一个优秀的逆向、左侧的投资者?刘莉莉的答案是从周期角度挑个股,她偏爱在经营周期、产品周期、库存周期的共振点中找机会。

而当下刘莉莉对于行业竞争格局改善的判断,她称黑电行业已经改善,线下零售、房地产板块正在改善,对未来会改善的板块,会比较关注快递行业。

其中,黑色行业的海信视像就是一个她做的比较好的例子。2023年一季度她配置了电视龙头海信视像,随后持有一年,在去年四季度开始减仓,今年一季度该股彻底退出前十大。

(来源:Choice数据,市值风云APP制表,标黄是当期新进)

(来源:Choice数据,市值风云APP制表,标黄是当期新进)

彩电行业头部企业长期净利也就5%的水平,被市场称为最苦哈哈的打工人,市场给的估值很低。同时,在过去几年整个行业所面临的问题有二,其一是上游面板价格对企业盈利有很大冲击,其二产品同质化严重导致企业的竞争全靠打价格战。

但2023年海信视像龙头效应凸显,去年销售净利率为4.7%,净资产收益率为11.4%,远高于同行水平。另外得益于出海效应,公司去年营收、净利润齐头并进。全年股价更是涨超90%,刘莉莉收获了公司本身α的溢出。

(来源:专为注册制服务的市值风云APP,海信视像日K线)

(来源:专为注册制服务的市值风云APP,海信视像日K线)

而对于当下同样处在内卷的快递行业,她也有一些不同见解。

她认为,快递行业80%的需求量来自于电商,如果在2024-25年电商板块的GMV增速下降至个位数时,快递单量的增速也随之降到个位或者不增长时,行业竞争格局将出现改善,将从打价格战抢市场份额向利润端转变。

2023年年报显示,她提前埋伏了圆通速递,持有903.1万股,持有市值为1.1亿,排在她持股市值的第十五位。

整体来看,如果定位刘莉莉的投资风格,三个词基本可以概括,那就是“逆向、左侧、周期”。

寻找绝对意义上深度价值的个股,赚趋势的钱

寻找绝对意义上深度价值的个股,赚趋势的钱

01 挖掘深度价值的个股,GARP选股策略

看到这里有很多人会认为刘莉莉是一个绝对的价值投资派,但其实不然,她选股的核心策略是GARP策略,即以较低价格买入成长性较高的股票。

那什么才是较低价格?

刘莉莉的答案是绝对意义上深度价值的个股,也就是买入价格要大幅低于企业内在价值的公司。那另一个难题来了,就是要如何给公司定价。

比如她在2021年时就吃过亏,年初的时候她意识到通胀,但在产业链传导时在终端却没有被转嫁出去,而她配置的正是偏下游的核心资产,虽然配置时估值不高,但股价却表现很一般,导致她当年的业绩比较平淡。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

这也让她意识到,痴迷于研究公司的商业模式、竞争格局、壁垒,觉得一个各方面出色的公司在任何时候都可以买入的想法是片面的。给公司定价时还要看该公司在当时所处的行业周期。

刘莉莉是消费研究员出身,以前做的更多的是定性分析,而对于制造业公司,需要做的是定量分析。再接着给企业定价时,就涉及到企业盈利能力的预测,市场上通常用过去三年的盈利状况做线性外推,但有时这种方法是不准确的,这就需要通过上面提到的周期三重底来提高安全垫。

而今年一季度,前十大持仓股有三个新面孔,其中紫金矿业替代银泰黄金,格力电器替代海信视像,基本属于同类之间的腾挪,替换上来的个股表现也不错,前者今年年内涨超40%,后者涨逾30%。

(来源:Choice数据)

(来源:Choice数据)

另外一个新进的个股就是中国国航。中国民航业在2020-23年累计亏损了4280亿,把过去十年赚的利润全部亏光,2023年虽然大幅减亏,但仍未扭亏为盈,全行业仍亏损288亿。

2023年国内需求量恢复的较快,而国际航班量仅恢复了2019年58%的水平,同时2024年航空业运力仍有进一步提升的预期,民航业的复苏仍具很多不确定性。

但2024年一季报显示,航空央企方面,南航率先扭亏为盈,国航和东航仍处于亏损。民营航司中,海航、春秋、吉祥航空继续盈利,四大民营航司一季度营收突破300亿元,净利润总计达18.9亿元。

(来源:专为注册制服务的市值风云APP)

(来源:专为注册制服务的市值风云APP)

而五一出境游大爆发,或许民航业、旅游业最艰难的时刻已经过去了,而刘莉莉找的就是这种可能的反转。

(来源:财联社)

(来源:财联社)

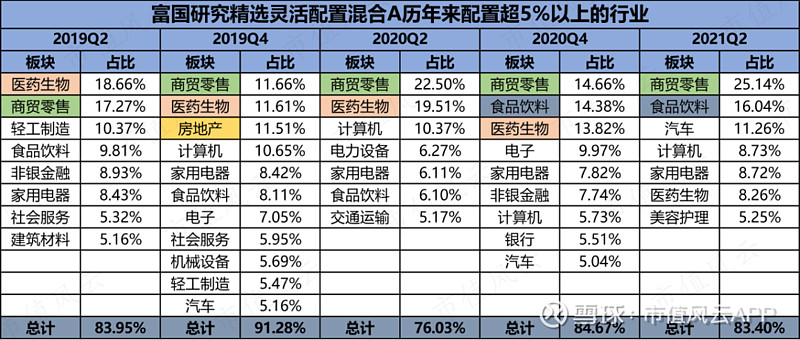

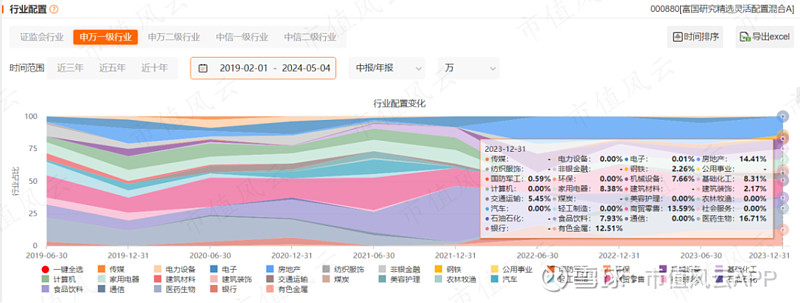

另外,虽然刘莉莉是一个轻行业重个股的基金经理,但她的核心能力圈还是在商贸零售、医药生物和房地产三大板块,这三个板块是她长期关注并重仓的,持有比重均超10%,算是她的压舱石。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

例如商贸零售板块下的重庆百货是贯穿了她整个职业生涯,而今年一季度同样重仓的农产品也拿了4个季度,同事朱少醒也有相同持仓,这应该是富国基金的研究成果。

此外,她担任基金经理以来,配置超5%的行业涉猎了20个,能力还算均衡。

(来源:Choice数据)

(来源:Choice数据)

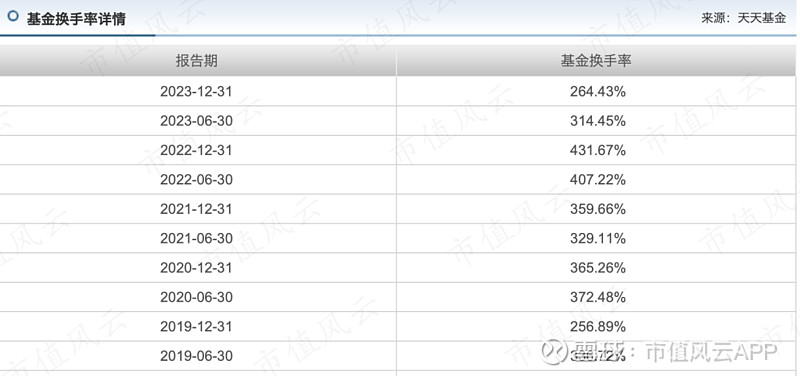

02 用换手来做差价,基本不择时

刘莉莉这种投资风格就意味着大部分个股都需要用时间换空间,但这并不代表要死拿着不动,她的换手率还是比较高的,2019年中报至今10个报告期,平均换手率超340%,是用换手来做差价。

(来源:天天基金网)

(来源:天天基金网)

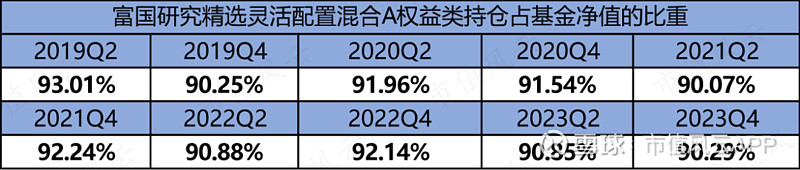

另外,刘莉莉从业以来,她基本上是不择时的,权益类持仓市值占基金净值的比重始终在90%以上。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

此外,刘莉莉对于前十大重仓股有一定的依赖程度,她在职的21个季度,前十大持仓股的市值占基金净值的比重平均超50%。

(来源:Choice数据,市值风云APP制表)

(来源:Choice数据,市值风云APP制表)

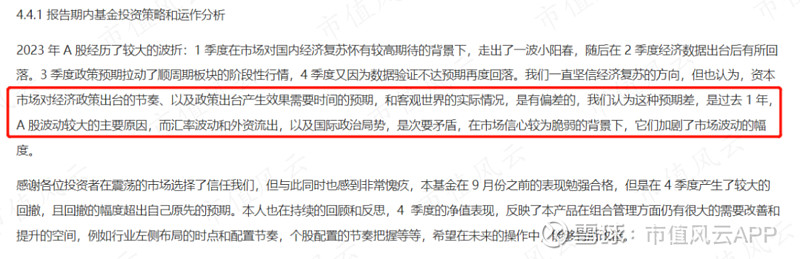

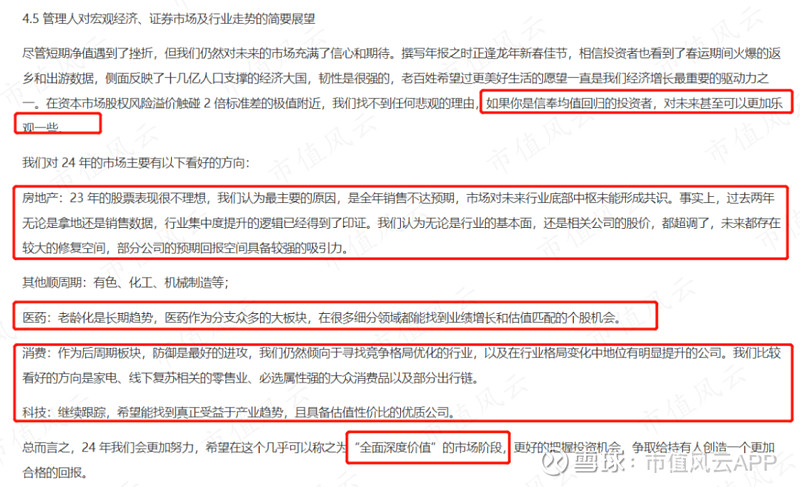

在定期报告中,刘莉莉称市场的现阶段正是“全面深度价值”的阶段,如果是相信均值回归的投资者,可以乐观一些。比较诚恳的是,她对于去年四季度超预期的净值回撤表示愧疚,并称会在左侧布局的时点和配置的节奏做提升。

(来源:2023年年报)

(来源:2023年年报)

聚焦行业,她看好的方向是房地产、顺周期的有色、化工、机械制造。另外,消费板块中她更加偏爱家电、线下复苏相关的零售业和刚需的大众消费品以及部分出行链。

(来源:2023年年报)

(来源:2023年年报)

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究