爱上集思录的都是偏好低风险投资,那么如何判断股票市场的风险偏好,当前是否属于低风险投资区间,我最近针对这个做了一些量化研究,发出来和大家一起探讨,欢迎质疑和批评

----------------------------------------------------------------------------------------

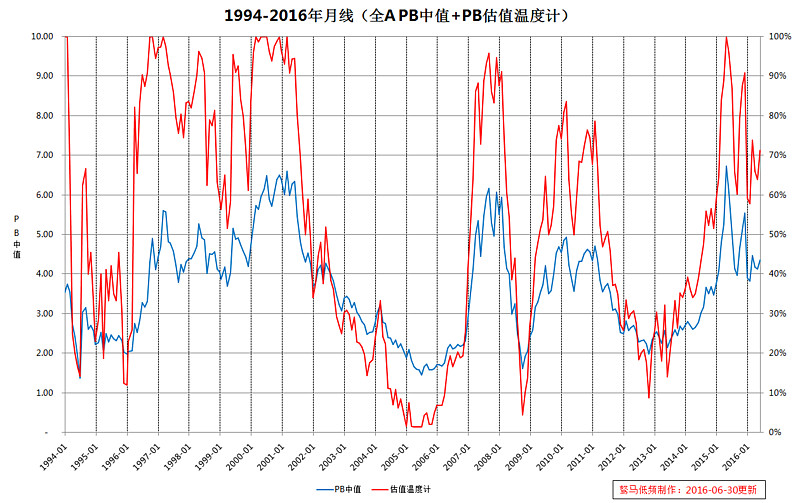

估值温度计系列一:A股的20年牛熊转折和PB中值走势当前的A股市场,大霄哥讲处于“婴儿底”,也有人讲“新的一轮牛市已经开启”,还有人讲“熊途漫漫,见底还早”,那么,当前到底处于哪个阶段?

先亮个人观点,再详细阐述:

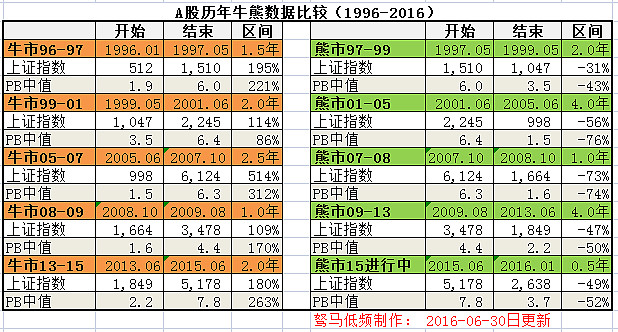

- 如果使用A股所有股票的PB中值,来衡量市场的估值,可以基本合理解释过去A股从1996年-2015年共计20年的牛熊转折。

- 过去20年,有5轮牛熊更替,牛市底部PB中值都会超过4.5倍,熊市底部PB中值都会低于2.5倍。

- 大概率事件:2016年6月30日,A股PB中值=4.35倍,处于高估区域,同时距离熊市底部还很遥远,因此赞同观点:“熊途漫漫,见底还早”

- 小概率事件,A股走类似99-01年的走势(99年PB中值=3.5见底,走一轮牛市),16年1月最低3.7倍,开始走一轮新牛市,也没有什么不可能

A股20年牛熊转折

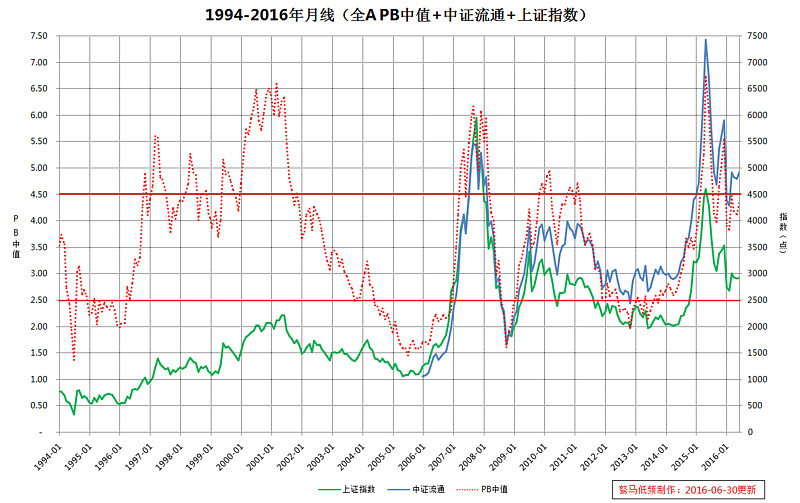

A股PB中值走势图

PB中值计算

中值就是求中位数,把所有A股股票的PB值按从小到大排序,现在如果是2800只股票,就取排序中第1400只股票的PB值,作为A股PB中值。

对于指数的说明:

1、 在1994年-2006年,上证综指还基本可以代表A股所有股票的整体走势;

2、 在2007年-至今,由于上证综指按总市值计算的指数计算方法,权重股严重影响了指数的涨跌,使得上证综指无法再真实反映A股所有股票的整体走势;很明显,最近几年,大部分股票的收益率都远远超过了上证综指;

3、 2006年推出的中证流通指数,包括了A股所有的股票,同时只计算流通市值,受权重股影响较小,是目前反映A股整体走势的最佳指数;很明显,如上图,在15年的牛市中,中证流通指数最高到达8433点,远远超过了07年牛市高点5666点。

对于PB估值的说明:

1、 同样,上交所公布的上证指数PB值,和中证公布的沪深A股PB值,也是所有股票加权计算的,受到银行保险两桶油等权重股的严重影响,无法真实反映A股的所有股票估值水平;

2、 采用A股所有股票的PB中值,有效的摆脱了权重股的影响,如上图,在15年的牛市中,PB中值最高到达7.8倍,远远超过了07年牛市高点6.3倍,也创造了A股的历史新高;

------------------------------------------------------------------------------------

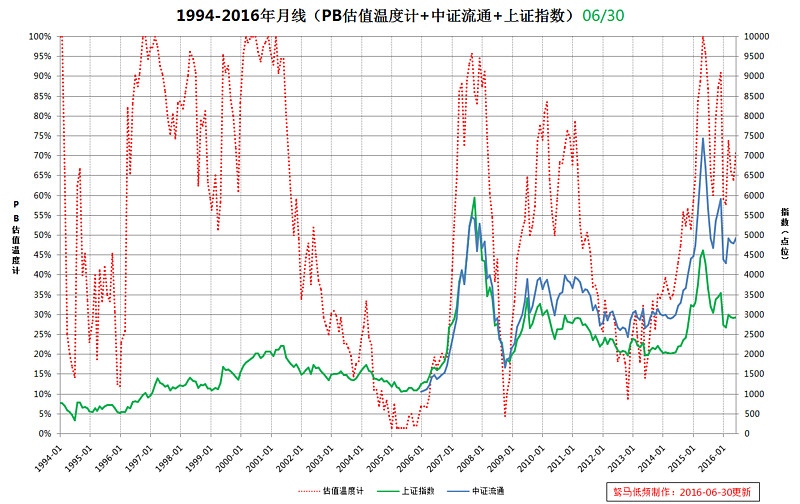

估值温度计系列二:基于A股PB中值的估值温度计先亮观点,再详细阐述:

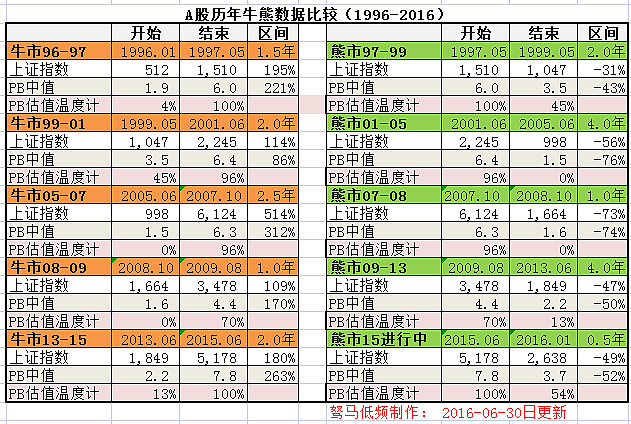

- 过去20年,有5轮牛熊更替,牛市顶部PB估值温度计4次超过95%(1次超过70%),熊市底部PB估值温度计4次低于15%(1次低于45%)。

- 大概率事件:2016年6月30日,A股PB估值温度计=71%,接近牛市顶部区域,同时距离熊市底部还很遥远,因此保持观点:“熊途漫漫,见底还早”

- 小概率事件:A股走类似99-01年的走势(99年温度计=45%见底,走一轮牛市),16年1月最低温度54%,开始走一轮新牛市,也没有什么不可能

- 如果基于A股所有股票的PB中值,来计算获得PB估值温度计,作为衡量市场的估值标尺,可以基本合理解释过去A股从1996年-2015年共计20年的牛熊转折。

在上篇文章中,使用A股所有股票的PB中值作为衡量市场的估值标尺,会发现“过去20年,有5轮牛熊更替,牛市底部PB中值都会超过4.5倍,熊市底部PB中值都会低于2.5倍”。

但是,PB中值是一个绝对值,可能存在一些问题

问题1:从历史来看,使用了未来值。

取4.5作为顶部和取2.5作为底部的特征,是从2015年底回头看过去20年才能得出的结论。就量化分析而言,相当于使用了未来值,如果现在是1996年的年初,又如何来确定顶部和底部的PB值呢?

问题2:向未来看,根据历史统计的顶部区域4.5和底部区域2.5是否仍然有效?

随着从工业化时代进入信息化时代,也许未来资产越来越轻量化,整体的PB估值会向上抬高(也许不会,谁说得清呢?)。那么现在站在2016年7月,是否可以肯定的说,根据历史统计的顶部区域4.5和底部区域2.5是否仍然有效?

先发3张图,然后再详细阐述我的思路

数据说话:

一图抵千言:

二图抵百言:

针对这2个问题,我不再使用PB中值的绝对值,而是使用基于PB中值的相对值,即PB估值温度计的概念来衡量市场的估值标尺。

PB估值温度计的定义

即当前PB中值占历史上每月PB中值的百分位(有点拗口,为了便于沟通,我用估值温度计来代替历史百分位说明)

在Excel中,可以使用PERCENTRANK 函数进行计算(将某个数值在数据集中的排位作为数据集的百分比值返回,此处的百分比值的范围为 0 到 1。 此函数可用于计算值在数据集内的相对位置。 例如,可以使用 PERCENTRANK 计算能力测试得分在所有测试得分中的位置)

PB估值温度计的有效性

从历史来看,不使用未来值

如果现在是1996年1月末,PB中值=1.99倍,那么当天的PB估值温度计=当天的PB中值占1994年1月-1996年1月的历史百分位=12%;

同样,如果现在是2015年5月末(股灾即将发生),PB中值=6.73倍,那么当天的PB估值温度计=当天的PB中值占1994年1月-2015年5月的历史百分位=100%;

向未来看,估值温度计动态变化,自适应整体市场的PB抬高或降低或不变

如上述的两个例子,PB估值温度计的历史取值范围是越来越多,同时自动包括了最新的估值变化,那么计算的估值温度计的百分比也就动态自适应调整,整体市场的变化(无论太高或降低)都将是逐步的,那么估值温度计也就逐步的动态调整适应变化,依然有效。

注:从第3张图,即PB中值的历史变化和估值温度计的相对不变,可以看出一些端倪

----------------------------------------------------------------------------

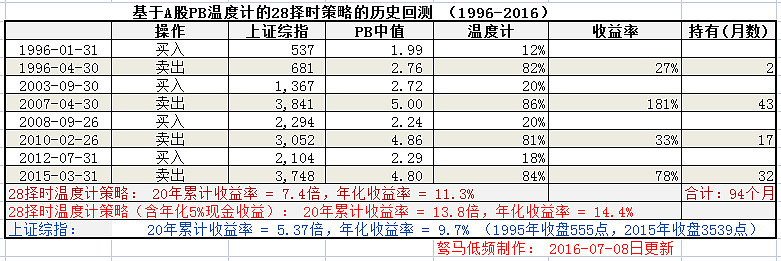

估值温度计系列三:基于A股PB温度计的28择时策略和历史回测先发结论:

- 如果比较保守,考虑高胜率,在温度计<20%的时候买入,在温度计>80%的时候卖出,

过去20年里,有4次交易机会,每次都能获利退出,每次交易最少持有2个月,最多持有3.5年。(5轮牛市,抓住4次,踏空1次)

- 过去20年,上证综指上涨5.37倍,年化收益率=9.7%。

- 过去20年,同样投资指数,采用28择时策略,上涨7.4倍,年化收益率=11.3%。

如果考虑现金收益(假设年化5%),将会上涨13.8倍,年化收益率=14.4%

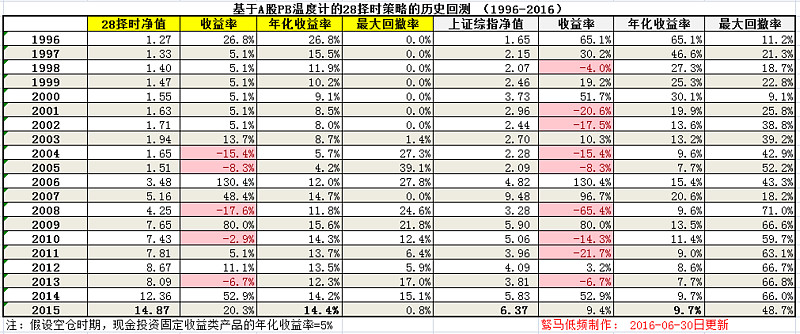

- 从净值走势图可以看出,采用28择时策略,收益率提高,最大回撤率降低,净值走势平稳。

在上篇文章中,说明了A股PB估值温度计的计算和作用。有朋友评论说“这会踏空很多的行情” ,是的,这个估值温度计只是衡量市场风险偏好的一个指标,本身不是一个交易策略,要看每个人怎么去用。观察的时间拉的越长,买入的时候温度越低,获利的概率也就越大。

例如16年6月末的温度计指示是71%,意味着过去20年里有71%的时间PB中值都比当日要低,也就是更便宜。那么当日买入一定就不赚钱吗?当然不是了,还是29%的时间的估值更高。这关系到每个人的风险偏好和选股能力,没有标准答案,我们不争论这个问题。

下面和大家探讨一个基于估值温度计的28择时策略(简化模型)

因为我的投资风格是偏保守的,希望在胜率较高的时候才出手。

- 交易时间:月末

- 买入时机:当估值温度计 < 20%, 满仓买入;

- 卖出时机:当估值温度计 > 80%, 清仓卖出;

- 交易标的:上证综指

说明1:买入和卖出都是以该月末的上证综指的收盘点位计算

说明2:忽略无法及时买入和卖出的细节问题

说明3:忽略交易成本(因为20年只交易了不到10次)

说明4:06年以后上证综指已经受权重股绑架,不能代表A股整体走势,但是大家还是最关注上证指数,同时也为了回测的连续性,交易标的选择上证综指,选择其它指数例如深证综指,效果会更好

特别说明:上面的28择时策略只是用于探讨的一个简单模型,不是我实际使用的模型。欢迎交流探讨

交易表

年收益率和最大回撤表

净值走势和仓位变化图

----------------------------------------------------------------------------

后续,我会抽时间陆续和大家分享:

《估值温度计系列四:深证B股的22年PB中值和温度计走势》

《估值温度计系列五:基于深证B股PB温度计的28择时策略和历史回测》

《估值温度计系列六:香港恒生指数的42年PD(市息率)和温度计走势》

《估值温度计系列七:基于香港恒生指数PD估值温度计的28择时策略和历史回测》

《估值温度计系列八:美国标普500的145年PE和温度计走势》

《估值温度计系列九:基于美国标普500的PE估值温度计的28择时策略和历史回测》

《估值温度计系列十:基于A股+B股+港股+美股的联合28择时策略和历史回测》