今天我把大家最想了解,最常见的可转债及可转债打新的问题整理成这篇文章呈现出来。

目录:

一 什么是可转债,为什么投资可转债?

二 可转债对比股票有什么优势?

三 可转债分类,可转债赚钱方式

四 普通人投资可转债最佳方式——手把手教你可转债打新

五 可转债打新避坑指南

一 什么是可转债,为什么投资可转债?

1 可转债是什么?

可转债是上市公司发行的债券,这种债券可以转成股票。

通俗地讲,可转债就是一张欠条,相当于我们把钱借给了上市公司,到期可以拿回本金+利息,而且,这张欠条有个特点,就是可以兑换成股票,享受股票的上涨,享受到公司发展的利润。

2 为什么要投资可转债?

不谈理论,最实际的,我们做投资最最重要的就是——要赚钱!

可转债能赚钱吗?

蓝帆转债打新 上市当天涨幅超过60% 投1000元赚了470元

歌尔转债打新上市当天涨幅超过50% 投1000元赚了500元

除了可转债的赚钱效应,此外,投资可转债还有一个重要原因就是:

——资产配置

这里,给大家祭上投资理财界著名的——美林时钟资产配置图

这个图,有什么意义?

●美林时钟资产配置图的意义,提醒我们不同的环境要选择不同的投资工具。

在经济复苏期:经济回暖,低通胀,选择股票,因为股票能获得经济发展的红利;在经济过热期:经济过热,高通胀,选择大宗商品,因为大宗商品抗通胀;在经济滞涨期:经济收缩,高通胀,选择现金资产,因为这个时候更需要流动性;在经济衰退期:经济下滑,低通胀,选择债券,因为这个时候需要安全性,债券稳健,还能够收获利息;

请你对比一下,我们国内和全球的经济环境,到了哪个时期?(可留言回答,答对的可以获得我珍藏的23本绝版理财书籍)

做资产配置需要攻守兼备,根据经济周期选择投资工具,也就是老子说的”道法自然“,而如今的经济环境,我们适合选择债券这种投资工具作为防守选择。而可转债,既有债券的保底属性,下跌有限,也带有股票的上涨进攻属性,完美符合了这一特点。

试想下,如果你全部资产都买了股票,经济不好的时候,股票大跌,是不是赔得很惨?

因为可转债具有债券属性,配置部分可转债,能够分散风险,作为资产配置的选项。

二 可转债对比股票有什么优势?

●不用经常盯盘

股票:挑选股票需要花大量时间做调研工作,基本面分析,连巴菲特天天分析公司的财报,而很多操盘手更是每天盯着盘面,研究K线,市场行情资讯,但是,即便是7*24小时盯着,却还是连连亏损;可转债:只要不是高价转债,并不需要每天盯着电脑,盯着行情软件,比较适合平时要上班没时间盯盘的投资者。

●下跌有限,相对安全

股票:虽然有每天涨跌幅度的限制,但是长远来看,股票的价格波动极大,特别是跌起来深不见底,而且,更重要的是,好几年都没有解套的机会....普通新手投资者很可能就在这里对投资市场丧失信心了;可转债:可转债100元以下近乎保本,长远来看,有债性保护,下跌的幅度有限,而上涨,也能比肩股票,这个对于看惯市场暴涨,熟悉各种投资工具的老手来说,是寻求稳健收益的渠道。

●利益趋同

股票:股票市场存在激烈的多方博弈,利益不一,各路庄家想尽办法从散户口袋掏钱,像一条饿极了的狮子,散户太弱小,所以说股票市场“八亏,一平,一赚”的说法;可转债:可转债是上市公司和个人投资者利益罕见高度一致的地方。

●买卖简单

股票:股票有“K线引爆,牛股捕抓,黑马亮剑”等各种投资策略,你可以在各大高铁书店等看见相关的教人炒股的书籍,对于散户来说,要一边留意市场讯号,盘面消息,一边需要控制仓位,买入卖出的时机,在市场行情剧烈的波动下和市场情绪的渲染下,小白很容易追涨杀跌。可转债:策略相对简单,目前各家的策略逃不出“价格,溢价,到期收益”等关键指标的组合,对于小白来说,只需要按照规则简单操作。

三 可转债分类,可转债赚钱方式

按照代表债性的价格,代表股性的溢价率两个维度作为划分,

目前市场上289只可转债,其实无非分为四大类,而基本目前市面上的可转债投资策略,都是围绕这四大类展开,千变万化,所以,这个底层逻辑图你要搞懂了。

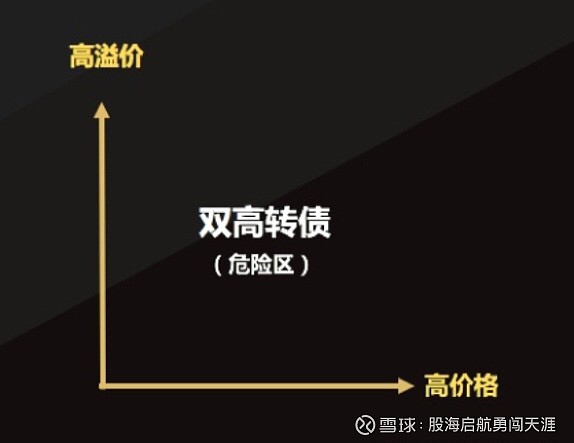

以X轴代表价格,Y轴为溢价率进行划分,所有可转债被划分为四个区间:

【区间一:双高转债】(危险区,低风险投资者远离)

①投资星级:★

②特征:高价格,高溢价率,价格130以上,溢价率50%以上,这个区间已经脱离了债性,股性,买入没有保底,正股和转债严重不统一,特点是剧烈高波动,低风险投资者最好远离,这区间的策略一般为T+0的套利玩法;

【区间二:债性转债】

①投资星级:★★

②特征:低价格,高溢价率,价格100以下,溢价率50%以上,基本上是价格越低,债性越强,低于100元有回售条款作为风险保障,这个区间的到期收益率较高,但是缺乏弹性,就像一面平静的湖水,一点波澜都没有,可以作为防守型的选择,策略多为博下修;

【区间三:中性转债】

①投资星级:★★★★

②特征:低价格,低溢价率,不同时期的双低标准不同,没有统一的标准,这个区间兼具了可转债的债性,也具备了上涨无限的股性,就像盾牌和长矛兼备,进攻和防守兼备,缺点是时间,你必须有耐心,和持久作战的打算,如果你是想短期盈利的,对不起,去区间一玩吧;

【区间四:股性转债】

①投资星级:★★★

②特征:高价格,低溢价率,最大的特点就是上涨的时候特别凶狠,因为股性较大,作为牛市的时候需要配置,就是攻城略池的炮兵,缺点是,遇上行情不好的时候,跌得会比较猛;

2 可转债有什么特点?

可转债特点总结成一句话,就是近乎安全保本,操作简单,潜在收益率高,门槛低

① :安全保本

自从1992第一只可转债(保安转债)在中国内地发行,至今30年时间,所有完成使命,成功转股的116只可转债都是保本的。(法律规定,无论怎样,上市公司必须要以100元面值来计算利息并且归还本金,所以,假如我们以低于100元的价格买入可转债,是100%保本,而且是无风险的套利机会,注意是跌破100元才是无风险哦)

② :收益率高

1992至今,共有279只可转债发行,如果我们无脑操作,每一只可转债都在上市第一天买,最后一天卖,年化收益率可以达到38%(股神巴菲特是20%)

③ :简单易学

不用研究一大堆数据,你要做的,就是花几分钟时间按固定的标准,执行买入和卖出操作即可。

④ :标的稳健

是证券市场的产物,受到国家监管,有严格的发行,和评级机构,投资者的利益受到证监会的严格保护。

⑤ : 投资机会

只要还没有进入极度疯狂的牛市,可转债这种投资工具就一直都有投资机会,穿越牛熊。

⑥ :门槛低

1000元即可投+开通证券账户,打新债也是同样的条件,并不需要像打新股一样的苛刻条件(打新股需要账户20天内,平均每天要有1万元,打新债只要1000元,无时间限制,当天转入即可)

3 可转债怎么赚钱?

主要分为两种方式:

第一种,可转债交易,也就是我们经常说的买卖老债,按照一定的策略,能够做到15%的年化收益,我目前也已经帮助数十名可转债课程学员,掌握这一投资策略,如果可转债打新捡钱已经无法满足你,可以考虑可转债交易。

第二种,就是可转债打新,单个账户每年低风险能够躺赚几千元,下面就给大家普通个人投资者最实用干货——可转债打新。

四 普通人投资可转债——可转债打新

1 可转债打新是什么?

可转债打新,实际就是以100块的成本去申购即将发行上市的可转债,等于上市公司要向大家借钱了,你也去凑个份子钱。

发行可转债的公司在可转债上市公开流通之前会先在市场做一些筹码让大家认购,按照100面的发行面值,相当于给参与打新认购的每个人手上发一个号码,然后上市公司在30天之内会公布可以获得其发行可转债购买资格的人,叫做中签,相当于北上广的车牌摇号,摇到号了就获得车牌的资格一样的道理。

为了让你更直观地了解可转债打新,见下图

一般来说,上市公司会发布公告,告诉大家要发行可转债了,然后大家可以以100元1张的成本,去买他们发行的可转债,也就是参与可转债申购,申购完毕大约20天后,可转债会上市,上市满半年之后进入转股期,一直到可转债到期,这个就是可转债的生命周期。

而可转债打新,指的就是发布申购公告到上市这个过程。

为什么要打新呢?

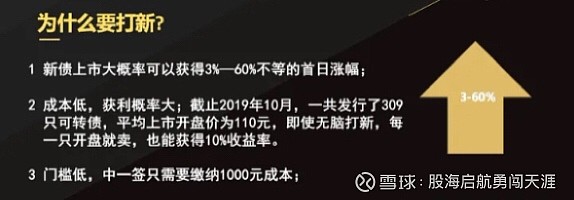

1 新债上市大概率可以获得3%—60%不等的首日涨幅;

2 成本低,获利概率大;

3 门槛低,中一签只需要1000元;

2 可转债打新标准

哪些转债可以申购?哪些不可以?我你几个参考标准:

第一,看溢价率,这个数据可以在申购的页面查看,可转债溢价率表示可转债申购可转债是否越划算,一般越低越好,例如蓝帆转债,申购的时候溢价率为-20,30,等于是打折申购可转债,所以上市的时候直接涨了50-60%,如果溢价率大于0,而且偏高,就会有跌破发行价的风险,例如溢价率是40-50%,可转债上市后很大几率会跌破100元,所以,遇到溢价率较高的可转债,可以不申购。

第二,看可转债评级,分为别A,AA-,AA,AA+,AAA,五个等级,等级越高,代表可转债越安全,但一般评级太高的话,涨幅也不会太大。

第三,看可转债发行规模,可转债发行规模指的是可转债发行多少市值的可转债,少于10亿的,都算小规模,一般发行规模适中为好。

第四,看对应正股,这个就是要看发行可转债的这家上市公司主体的情况,一般正股业绩好,题材好,行业好,容易获得不错的涨幅,例如医药行业就比煤炭这类行业要好。

例如:

看到这里,你就已经掌握了可转债打新的理论部分,下面就开始实际操作打新了。

可转债打新实操部分

1 券商开户

就是在证券公司进行账户的开通,市面上很多软件都可以,例如东方财富,华泰证券,国信证券等,下载之后按照APP进行注册操作,转入资金即可。

这里要提醒大家的是,可转债打新有很多都是在创业板上市,所以建议大家开通创业板的权限,不然就会错过很多机会。

二 打新流程

有了券商账户之后,我们就可以进行打新操作了。

把步骤简单叙述一下:

第一步,打开APP——看到一键打新

第二步,选择申购的债券,输入申购数量

填写申购数量,这里要怎么填呢?

一般填写10000张,就是顶格申购,你可以能会问了,填那么多,万一中签了,没有那么多钱交怎么办?

这个请你放心,一般来说,顶格申购,能够做2-3签就非常不错了。

一般每1手(10张)是一个配号,顶格申购就是有10000个号,就像买彩票,等于你手上有10000个机会,中奖的可能性就越大,然后点击提交即可。

第三步,查看中签结果。提交之后,第二天就可以通过APP或者短信收到中签的结果公布。

点击发行计划,也可以查看最近的可转债打新发行计划,和上市日期。

第四步,收到中签信息之后,需要在当天的16:00前,券商账户保持有足够资金,中1签要准备1000元,2签2000元。如果12个月内,累计3次没有缴款的,6个月不得参与新债,新股申购,所以,大家中签了记得缴款啊。

在中签缴款之后,需要等待20天左右可转债筹备上市阶段,具体可以点击已发行待上市查看上市日期,20天后,我们就到了下个阶段——新债卖出。

第五步,新债卖出。可转债打新,我建议大家上市当天卖出,具体卖出的方法如下:

点击债券详情,点击卖出,输入数量,挂单后就会顺利卖出,在后台界面可以查看收益了。

五 可转债打新避坑指南

1 如何选择可转债的卖出时机?

因为可转债是不设涨跌限制的,所以如果涨跌太厉害,就会触发交易所的停牌规则,例如蓝帆转债,上市开盘就触发了临时停牌规则。

这里给大家一些交易所停牌规则,避免你卖早了,卖飞了。

沪市:

(1)首次涨跌±20%,临时停牌30分钟,如果停牌时间达到或超过14:57,则14:57复牌;

(2)单次涨跌±30%,停牌到14:57;

(3)临停期间,无法进行委托(委托了直接废单)。

深市:

原来深市无涨跌幅停牌限制,最近变更为如下规则,

(1)交易价格涨跌±20%,停牌30分钟;

(2)交易价格涨跌±30%,停牌30分钟;

(3)盘中临停期间,可以委托,也可以撤销委托;

(4)临停时间跨越14:57的,于14:57复牌先撮合一次复牌集合竞价,借着直接进入收盘集合竞价。

2 如何避开破发转债 ?

小康转债,嘉澳转债,久立转债,上市均跌破发行价100元,可见,虽然情况比较少,但是我们应该怎么避开呢?给大家支几招,打新要注意几个关键指标:

①转股溢价率:溢价率越高,上涨空间越小,所以溢价率低点比较好,溢价率太高就不要打新了,因为上涨的空间少,破发的风险大;

②可转债评级:评级是代表机构对转债的安全程度评估,分为AAA,AA+,AA,AA-,A+五个等级,越高越好,评级太低的就不要打了;

③可转债的正股:可转债的根本还是正股,如果正股的基本面不好,始终也是涨不起来的,正股的资质太差,也不要打新;

3 其他常见的问题

●去哪里查看可转债基本信息?

向大家推荐个APP——集思录,打开集思录→“我的”→“投资日历”,可以看到每天可申购、上市的新股、新债,附有相关股、债的基本信息,戳进各股、债之后还有详细信息可看。

对于初步了解个股、个债很方便。

● 带EB的能不能申购?

不要申购带EB的可交换债,可转债,可交债,就差一个字,但是相差很远,可交债主要是上市公司股东发行的,遇见可交债,就不要申购了。

● 怎么提高中签率?

很多人都会想到多个账户去申购,这里需要提醒大家的是,每个身份证只能提交一次申购

一个人可以开三个股票账户,但一个身份证一天只能申购一次。所以可转债打新是没法像港股打新一样一个人去多次打的。同一个身份证在不同券商开户,也没办法多次提交打新申请。

因为打新门槛低,打新的人会越来越多,可转债的交易(买卖老债)显得尤为重要。