日前,维康药业(300878.SZ)发布公告称,将延期至6月21日前回复2023年年报问询函。据了解,深交所曾对公司下发年报问询函,针对公司的财务数据、内部控制、风险管控等方面提出一系列问题。

日前,维康药业(300878.SZ)发布公告称,将延期至6月21日前回复2023年年报问询函。据了解,深交所曾对公司下发年报问询函,针对公司的财务数据、内部控制、风险管控等方面提出一系列问题。

钛媒体APP注意到,“上市即巅峰”可谓是公司的真实写照,截至目前,公司股价较上市之初已跌去逾五成。股价一路下跌背后,是净利润持续下滑,2023年更是出现亏损。同时,公司的毛利率变动幅度与同行业可比公司表现相悖。另外,公司IPO时供应商突然消失,在建工程的开竣工时间亦是“神奇”。

业绩“变脸”,毛利率变动异于同行维康药业是一家集医药研发、生产、销售于一体的企业,主业收入来自医药制造和医药批发零售。2020年8月,公司正式登陆创业板。上市之后,公司盈利能力却逐年下滑。2020—2022年,公司净利润分别为1.36亿元、9649.54万元、4444.43万元。

钛媒体APP注意到,公司2022年净利润之所以大幅下滑,主要是第四季度亏损4512.07万元。对此,公司表示,2022年初,由于当时物流货运时间长、单据流转较慢,公司日常核算财务以销售出库单据开具为依据。但2022年末,物流公司出现停工,影响公司产品发货、签收,导致货物运输和客户签收时间总体延长,最终使得第四季度数据骤降。

让人意外的是,去年公司出现上市以来的首亏。2023年,公司营收5.2亿元,同比减少2.41%;净利润-803.86万元,同比减少116.47%。对于亏损原因,公司并未在年报中说明。但以单季业绩来看,公司大幅亏损恰巧也发生在第四季度,该季度亏损7738.92万元。因此,深交所要求公司说明是否存在利润调节的情况。

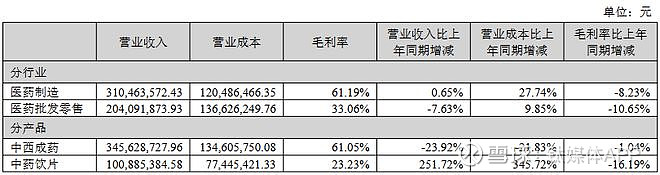

公司主营业务毛利率也出现下滑。2023年公司医药制造业、医药批发零售业的毛利率分别为61.19%、33.06%,分别同比下降8.23个百分点、10.65个百分点。对此,深交所要求公司说明毛利率下滑的原因,与同行业可比公司是否一致。 然而,钛媒体APP发现,公司毛利率变化与同行业可比公司表现似乎相悖。

然而,钛媒体APP发现,公司毛利率变化与同行业可比公司表现似乎相悖。

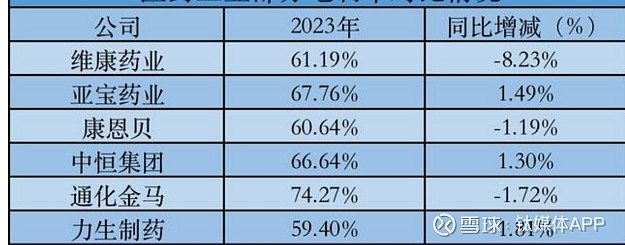

据了解,公司在招股说明书中将亚宝药业、康恩贝、中恒集团、通化金马和力生制药列为医药制造的同行业可比公司,将益丰药房、老百姓、一心堂、大参林列为公司医药批发零售的同行业可比公司。2019年,公司医药制造的毛利率达81.68%,仅低于中恒集团、通化金马两家公司,明显高于大部分同行;公司医药批发零售毛利率为38.69%,与同行业可比公司表现接近。

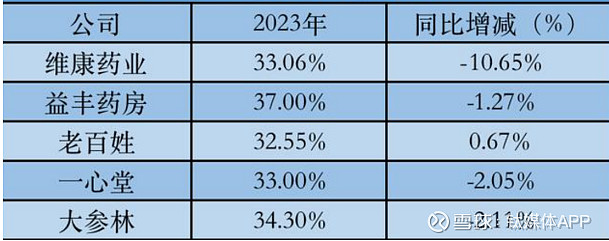

在公司毛利率发生变化的2023年,公司昔日选取的同行业可比公司毛利率整体并未发生太大变化。其中,医药制造企业2023年3家企业保持毛利率上涨,而从变动幅度来看,除公司之外,其余企业医药制造部分毛利率变动幅度均在2%之内。 从医药批发零售同行业可比公司的对比来看,虽然2023年医药批发零售企业毛利率整体呈现下滑状态,但除公司之外,最高降幅为大参林,同比也仅下滑2.11个百分点。

从医药批发零售同行业可比公司的对比来看,虽然2023年医药批发零售企业毛利率整体呈现下滑状态,但除公司之外,最高降幅为大参林,同比也仅下滑2.11个百分点。

经公司自查,2020年第四季度至2023年,公司实控人刘忠良通过工程供应商以公司支付工程设备款方式累计占用公司资金1.42亿元,其中0.56亿元用于归还其个人借款,剩余资金由其直接占用。公司表示,刘忠良已于2023年12月、2024年3月归还占用资金本金及利息合计1.57亿元。

4月,监管机构在《关于对维康药业采取责令改正并出具警示函措施的决定》提及,2018年—2023年9月,公司未按规定披露关联方非经营性资金占用情况,募集资金使用不规范,导致相关年度定期报告及募集资金专项报告信息披露不准确。

由此可见,公司自查与监管机构认定情况时间区间存在差异,那么公司如此披露是否合理?

另外,由于公司未能提供完整资料,年审会计师无法就资金占用金额及前期差错更正事项获取充分、适当的审计证据,公司2023年财务报告被年审会计师出具保留意见的审计报告。对此,深交所要求公司核查涉及的具体工程项目及建设进展、工程款支付进展匹配情况,是否涉及占用资金用于公司体外循环等。

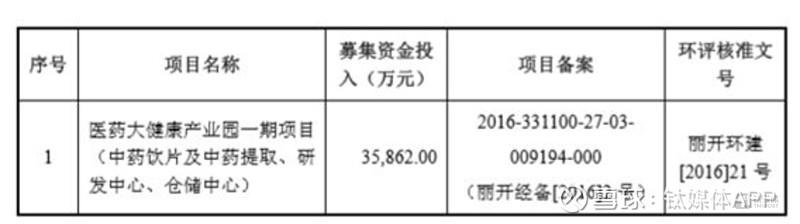

截至2023年末,公司在建工程为3.01亿元,较年初增加2.99%。若拉长时间来看,公司近年来在建工程余额均保持在3亿元-4亿元之间。据了解,目前公司主要在建工程为医药大健康产业园二期项目(下称“二期项目”),而该项目为公司去年募资5.46亿元建设。从项目名称来看,二期项目似乎是公司IPO时募投建设“一期项目”的后续,且两个项目均位于丽水经济技术开发区。 钛媒体APP发现,公司二期项目开工时间似乎非常“神奇”。

钛媒体APP发现,公司二期项目开工时间似乎非常“神奇”。

据募集书显示,二期项目于2022年10月开始实施,2025年10月完成建设。公司官网显示,2020年12月29日,公司大健康产业园一期项目竣工、二期项目开工典礼隆重举行。丽水市政府官网显示,2021年11月3日,维康医药大健康产业园二期项目正式开工。为何相同项目,企业、政府以及募集说明书给出的开工时间却不一致? IPO时的一期项目竣工日期也存在疑问。公司官网公示一期项目在2020年12月竣工。而根据建设项目环境影响评价信息平台显示,该项目竣工时间显示为2022年10月。那么公司是否存在对一期项目延迟转固的情况?

IPO时的一期项目竣工日期也存在疑问。公司官网公示一期项目在2020年12月竣工。而根据建设项目环境影响评价信息平台显示,该项目竣工时间显示为2022年10月。那么公司是否存在对一期项目延迟转固的情况?

另外,据在建工程明细显示,2019—2022年1-9月公司二期项目各期期末的账面价值分别为8.49万元、1980.97万元、6567.29万元、20169.08万元。若按募集书所说的开工时间(2022年10月)来看,为何公司在项目没开工就投入如此之大的资金?又是否存在资金占用问题?

供应商消失之“谜”公司2023年前五大客户合计销售额0.74亿元,占营业收入总额的14.43%,前五大供应商合计采购额0.63亿元,占采购总额的25.85%,主要客户和供应商对应的销售采购占比较低。对此,深交所要求公司说明客户、供应商情况,包括但不限于关联关系、历史合作等情况,说明相关销售、采购是否真实。

值得注意的是,公司的大供应商存在"不翼而飞“的情况。据了解,2019年,亳州市华云中药饮片有限公司(下称“亳州华云”)稳居公司医药制造业务第一大供应商的宝座,之后又进入前五大供应商名单。然而,2020年后亳州华云竟消失在公司合作供应商名单中。天眼查显示,2012年亳州华云成立,公司法人代表是李中卿,其股东分别为李华云、王侠。

钛媒体APP注意到,亳州华云之所以退出公司供应商之列,主要是因为该公司及相关管理人员2019年因销售假药问题卷入刑事案件,随后并被相关监管部门责令停产。

特别要说明的是,虽然亳州华云退出了公司的供应商之列,但其股东似乎“换了一个马甲”之后又与公司展开了合作。2020年,公司医药制造业务的前五大供应商中突然冒出一家新合作商—安徽家和中药科技股份有限公司(下称“安徽家和”),由于交易额度大,入围当年公司医药制造业务第一大供应商。据统计,2020-2021年之间,安徽家和对公司的销售额超2200万元。

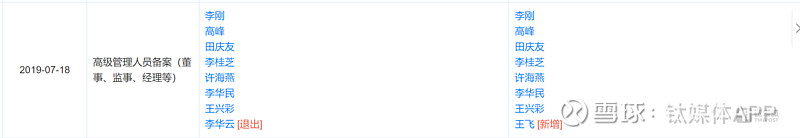

据了解,安徽家和法人代表为李华民,其股东分别为李中卿和李中文。根据天眼查显示,2019年3月,李中卿、李中文、黄楚退出,李华民、王兴彩、李华云新进入,其余人员李桂芝、李刚、高峰保持不变。2019年7月18日,新增王飞,而李华云退出。 而亳州华云的高管更信息显示,2019年1月30日,由王侠、李华云变更为李华侨、李华云;2021年3月23日,李华侨、李华云退出,新增李刚和李中卿。

而亳州华云的高管更信息显示,2019年1月30日,由王侠、李华云变更为李华侨、李华云;2021年3月23日,李华侨、李华云退出,新增李刚和李中卿。 通过对比发现,上述名单中李中卿、李华云、李刚三个名字重叠出现,并且安徽家和的法人代表李华民和前管理人员李华云与亳州华云的管理人员李华云、李华侨的名字非常相近。

通过对比发现,上述名单中李中卿、李华云、李刚三个名字重叠出现,并且安徽家和的法人代表李华民和前管理人员李华云与亳州华云的管理人员李华云、李华侨的名字非常相近。

更为巧合的是,安徽家和生产的产品也存在问题。据了解,2022年9月,安徽省药品监督管理局对安徽家和作出22万元罚款的行政处罚,因当年7月省局对安徽家和开展药品GMP有因(飞行)检查中,发现安徽家和存在1项严重缺陷、4项一般缺陷,判定为不符合药品GMP要求。(本文首发钛媒体App,作者|翟智超)