图片来源:滔博运动

一荣俱荣,一损俱损,在商业的生态里,上下游伙伴常有这种情况,但是有时候也有例外。比如最近滔搏国际(以下简称滔搏)发布了最新的财年业绩,重拾增长。这件事就很值得玩味。

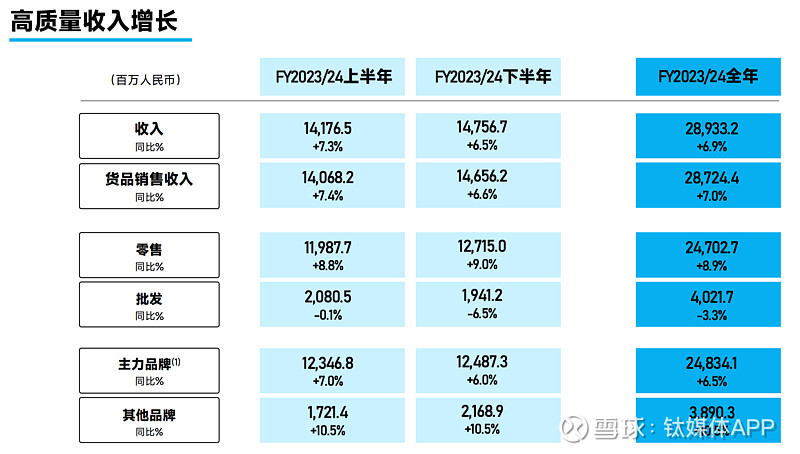

滔搏最近发布的2023/24财年全年业绩公告显示,2023/24财年期间(2023年3月1日至2024年2月29日),滔搏实现营业收入289.3亿元,同比增长6.9%;净利润同比增长20.4%,净利润率同比提升0.8个百分点至7.6%,利润增长显著快于收入增速。

在行业内,滔搏共代理14个运动品牌,是Nike全球第二大零售伙伴,是Adidas全球第一大零售合作伙伴。换句话说,滔搏即是经销代理商,同时也是两大体育品牌巨头最重要的线下分销渠道。

最近几年,阿迪达斯和耐克两大体育运动巨头都有各自的挑战。2023年就提前离任的阿迪达斯前CEO罗思德直言“我们在中国犯了错误”。而耐克则在最近开始反思坚持数年的DTC战略。可见,过去两年,两大巨头对自己的表现并不满意。

当然耐克和阿迪的反思,也是其自身“重回正轨”的信号,只不过这种调整的效果,对于市场或存在滞后性。至少目前看来,超过80%的收入来自耐克和阿迪达斯两大巨头产品的滔搏,在刚过去的这个财年,走出了自己相对独立的增长曲线。

一方面是滔搏仍旧在不断的引入新的战略合作伙伴。最近,这个中国最大的运动零售运营商,宣布正式与加拿大高端越野跑品牌norda建立战略合作伙伴关系。滔搏将作为norda在中国市场的独家运营合作伙伴,独立负责norda在中国市场的品牌宣传、市场推广、全域运营、消费者运营等关键工作。而norda则成为滔搏品牌合作矩阵中的新晋一员。

在宣布与加拿大高端户外越野跑品牌norda合作的第二天,滔搏还宣布了将携手Fanatics China最大化推进其旗下特许体育IP在大中华区的整体运作。而Fanatics除了与众多风靡全球的体育IP有着深度的合作伙伴关系外,也拥有知名的运动品牌与零售品牌,全球用户数已经过亿。

但是更重要的原因或许是,滔搏作为国内运动品牌最大的零售分销商,在市场变化的情况下真正把握了零售分销的本质,充分发挥了自身渠道和运营价值。这也是滔搏能够摆脱一荣俱荣、一损俱损宿命的前提。

重新拾起零售本质滔搏国际与申洲国际被称为耐克的“左右手”。过去两年,滔搏业绩不振,多少和耐克战略性押注DTC有关。DTC的本质,其实就是耐克希望更多的消费者通过直营渠道来购买耐克,这对于滔搏来说,当然不是什么好事。

作为滔搏的主力品牌,耐克、阿迪还是其营业收入的超八成来源,彪马、匡威、威富集团品牌范斯、北面,亚瑟士、斯凯奇等属于其他品牌。

图片来源:滔搏业绩报告

其中,其他品牌这一板块的增速已高于主力品牌,达到10.5%,前者则为6.5%。

图片来源:滔搏业绩报告

而在前两个财年,受耐克、阿迪等品牌减产等市场原因的影响,滔搏已连续两年营收、净利润下降。

2021财年,滔搏营业收入还是高达360.1亿元的,净利润为27.7亿元。而在2022财年(2021年4月1日-2022年3月31日间),滔搏营业收入318.76亿元,同比下降11.48%,归属母公司净利润24.46亿元,同比下降11.68%。

到2023财年(2022年4月1日-2023年3月31日间),滔搏营收下滑到270.73亿元,与前一年相比,又下降了15.07%,净利润更是下滑到18.37亿元。

不过,耐克最近也已经意识到了过分押宝DTC的弊端。在2024年财年第三季度财报电话会议上,耐克CEO John Donahoe表示,要将“回归批发”作为改善公司业绩的重要举措之一。

而在耐克调整战略之前,滔搏并没有完全把复苏的希望押宝在战略合作伙伴的“觉醒”上,而是开始了有效的自我调整。

滔搏调整的核心思路,恰恰是真正发挥“渠道的价值”。随着电商和社交媒体的兴起,特别是运动品牌兼有时尚的属性,很多消费者更习惯通过线上来获取产品信息,这时候门店价值往往会被低估。

在过去两年,外界能看到的是滔搏在不断减少门店的总数。根据最新的财报,截至2月底的2024财年滔搏国际共运营6,144间门店,同比净减少421间或6.4%,毛销售面积下降0.8%,单店面积增加6.0%。

虽然门店数量减少,但是单店面积增加,说明滔搏这两年的门店调整策略,更加注重门店的质量。即不再寄希望通过门店规模扩张带动销售,而是坚持开大店策略,同时提高单店产出和运营效率。正如有分析师指出的:“线下调整门店扩面积重质量,数字化赋能提高运营效率。公司动态评估门店效益,加强优胜劣汰,加速关闭低效店铺,审慎推进新开店铺。”

在最新财报中,滔搏表示,精准运营下的零售业务是滔搏业绩增长的核心驱动力。2023/24财年期间,滔搏持续深化“优选+优化”的精准运营策略,滔搏总门店数目下降幅度边际放缓,总销售面积基本稳定,与市场回暖趋势一致。

这意味着,门店的数量与布局的调整基本告一段落,后面则是继续通过全域零售深挖门店潜力。在官方表述中,滔搏通过“实体门店+社群+门店直播+特色IP”的全域布局,滔搏延展传统线下门店的触达半径,提升门店效率,精益单店的全域化能力。

滔搏能够做到这一点,在于滔搏很早就开始了基于门店的O2O布局。滔搏通过系统升级,O2O系统已经覆盖了超过90%的直营门店。

报告期内,滔搏的线上业务保持高质量增长,直营线上业务销售额占总体直营销售额比例达到20%-30%中段,截至2024年2月29日,全国门店直播账号数量突破100个,多个账号跻身抖音户外运动领域TOP10,全财年的门店直播销售额同比提升约5倍,同时,公司在全国范围内运营的私域社群数量突破8万个,滔搏私域小程序位居微信热门运动户外类小程序排行榜首位。

门店经营面积的调整、O2O的广泛覆盖以及会员体系的作用,使得关键指标出现改善。报告期内,滔搏持续保持行业领先的高效货品周转效率,以及健康合理的新旧货品结构,存货周转天数同比下降13.4天至136.1天。

也正因此,面对2024年欧洲杯和奥运会同时出现的体育大年,外界对于滔搏的发展表示乐观。有分析师认为,公司经营指标全面改善,国际品牌复苏或超预期,新品牌支撑新一轮扩店,是兼具成长和高分红的性价比标的。

抢占户外市场的细分领域不可否认的是,虽然此次滔搏的业绩走出了独立曲线,但是从长期看,耐克和阿迪达斯的市场表现对滔搏影响仍旧深远。

从过往的情况看,滔搏对这两个主力品牌存在营收依赖,而两个主力品牌本身在大中华区营收下滑,疫情、供应能力波动等因素,都对滔搏终端销售造成了影响。

在经历2021、2022年的业绩不稳后,滔搏对自己进行过调整,如何扩大与其他品牌合作,拓展业务边界,一度成为重中之重。

很明显的一点是,2023/24财年期间,滔搏更新了业态和模式,持续拓展了户外这一业务。

报告期内,滔搏与国际高性能鞋服品牌HOKA ONE ONE、全球高海拔登山领导品牌KAILAS凯乐石合作,投资专业滑雪装备零售商冷山和专业户外内容机构山系文化,落地了首家城市户外品牌集合体验空间“GOEASY够意思”,为用户提供覆盖城市通勤、潮流运动、专业户外和休闲生活等多场景的户外用品。

这也是滔搏的营业收入实现同比正增长的一大原因。

在2023年对户外、滑雪等运动领域布局过后,滔搏在2024年选择成为高端户外越野跑品牌norda在中国市场的独家运营合作伙伴,意味着滔搏想要继续夯实越野跑这一户外细分赛道的影响力。

一方面,norda作为高端越野跑领域的新星,对工艺和专业是极致追求的,存在发展潜力。据了解,norda由极限耐力运动员Nick Martire和Willa Martire在2020年创立,虽创立不久,但norda独特的设计理念与对越野跑鞋的创造性革新,使其迅速风靡并屡屡破圈。目前,norda运动鞋在中国的销售价格在2000元以上,还未进入其他第三方电商平台。

2021年,norda品牌首款产品001系列作为全球首款无缝越野跑鞋,一经推出受到越野跑者和街头时尚玩家的喜爱。且norda获得过意大利奢侈品集团Ermenegildo Zegna(杰尼亚)的股权投资。

而从初具规模的国内越野跑市场发展来看,国内越野跑赛事及代言等方面存在一定空白,至少,相比马拉松比赛,国内越野跑市场赛事及代言在起步阶段。滔搏的这一动作,无疑也是想要更加深入的进入国内越野跑运动市场,毋庸置疑,也是想持续抓住与挖掘户外市场这一蓝海中的机遇。

在业绩报告中,滔搏已将“户外”列为品牌创新业态及服务的第一个突破思路。其次,排在后边的是都市休闲、“她力量”和IP文化。可以看出滔搏对户外这一市场的重视度。

从行业发展来看,户外热已是众所周知的趋势。过去两三年间,大众对户外这一词的认知,从过往的极限挑战,逐渐转变为轻户外的城市生活方式。户外已经从专业领域蔓延出来成为一个生态圈。越来越多的运动品牌也在探索布局“户外+”的更多可能。而在过去几年,萨洛蒙、ON昂跑、HOKA ONE ONE等国外专业跑鞋运动品牌已加速进入中国市场,并出现与阿迪、耐克等“分庭抗礼”的迹象。

其中,HOKA ONE ONE2017年进入中国大陆,2021年下半年,在上海开了全球首家品牌体验店。最近两年加快了在中国的本土化程度,2024财年营收大涨达18.07亿美元;而在安踏收购的亚玛芬集团中,以越野跑鞋见长的萨洛蒙,2024年第一季度在大中华区增速最高,并有接力始祖鸟热度的迹象,出圈到有人评价“以前萨洛蒙是用来越野跑,现在是用来坐地铁。”ON昂跑也在中国市场快速扩张。2018年,ON昂跑进军中国市场,截至2023年末开设22间直营门店。此前ON昂跑已明确表示要在未来三年计划将中国市场的销售额占比提高到10%。而在2023年,ON昂跑中国所在的亚太板块的净销售额占比仅为全球市场的7.9%。

可预见的是,跑鞋这一市场竞争并不轻松。但与此同时,户外市场这块大蛋糕,虽然与前两年相比,整体有所降温,市场增量空间还是充满想象的,未来即将面临新一轮迭代,各个领域都注定迎来更加细化的角逐。

在2024年这个体育大年,无论是耐克阿迪达斯,还是其他体验运动品牌的玩家,都同样有业绩提振的诉求。而对于滔搏来说,体育大年是天时,坚持零售本质是地利,而耐克和阿迪的自我调整算是人和。继续抱紧耐克阿迪大腿,同时坚定扩大自己的战略合作对象范围,或许才是滔搏在竞争激烈的行业中持续发展的两全之策。(本文首发于钛媒体APP,作者|柳大方,编辑|房煜)