(图片系AI生成)

2023年,锂周期盛衰极速更迭,上游环节遭遇冲击,2023年报纷纷宣告锂企锂盐业务盈利锐减,且无一幸免。

但钛媒体APP盘了17家上市锂企的年报发现,锂价年内骤降八成、供过于求等对行业的冲击固然不可扭转,但由于资源禀赋、提锂方式、锂矿自给率、业务结构等的差异,周期下行对各企业的影响程度不一。

巴菲特曾言,“退潮时方知谁在裸泳”。穿透2023年锂企的业绩、毛利率、售价、成本等数据,再次验证了锂盐行业成本为王、剩者为王,就当前弱势的锂价和行业预期供大于求将贯穿全年的共识来看,盐湖股份(000792.SZ)、藏格矿业(000408.SZ)、永兴材料(002756.SZ)等明显更具穿越周期之相。

下行周期无差别冲击锂企此前景气周期时的大幅扩张,迅速兑现为国内锂盐产能膨胀。过去一年,锂盐市场供需失衡,产能利用率不足五成。

根据中国有色金属工业协会锂业分会的数据,2023年,碳酸锂产能110万吨,同比增长83.3%,但产量只有51.79万吨,同比仅增长31.1%;氢氧化锂产能70万吨,同比增长94.4%,产量则只有31.96万吨,增长30.1%。

(国内锂盐产能及利用率情况,来源:中矿资源2023年报)

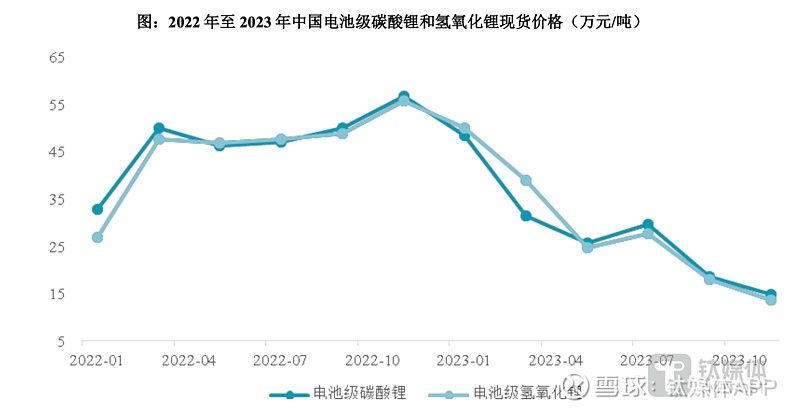

供大于求的直接后果是价格暴跌。碳酸锂价格从年初约50万元/吨跌至年底约10万元/吨,无差别冲击全部锂企。

(来源:天华超净2023年报)

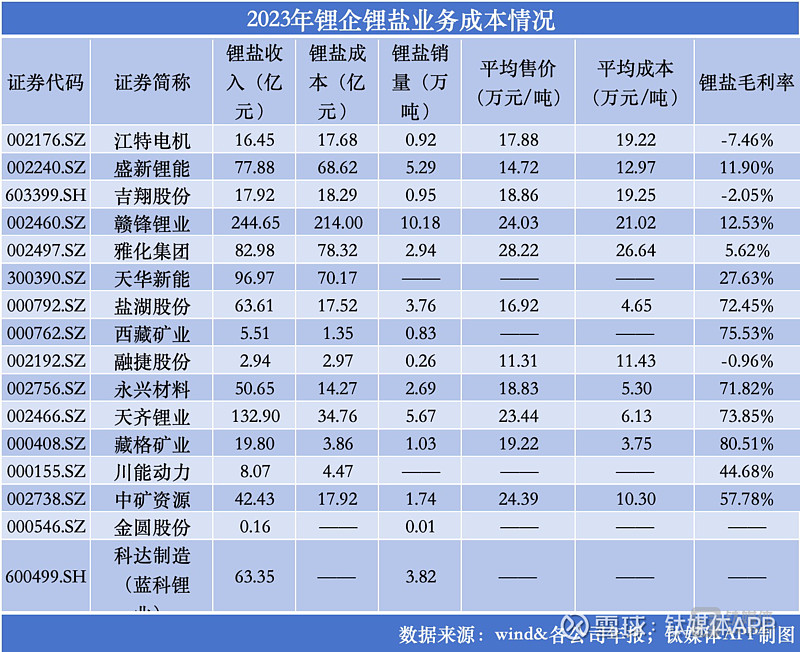

钛媒体APP根据wind数据梳理出17家有锂盐相关业务/收入的锂企,其间14家披露了锂盐业务毛利率。其中,13家的锂盐毛利率下滑,仅中矿资源(002738.SZ)同比微增3.99%。

聚焦至业绩,2023年有14家营收下滑,16家盈利下滑,且各家降幅不一。这其中,金圆股份(000546.SZ)、吉翔股份(603399.SH)、江特电机(002176.SZ)出现亏损,归母净利润分别为-6.78亿元、-3.37亿元和-3.97亿元。

需要注意的是,天齐锂业(002466.SZ)、西部矿业(601168.SH)、吉翔股份的收入同比增长,但三家公司锂盐业务占比都不大,天齐锂业锂盐业务占比32.81%,业绩贡献大头是锂矿收入;西部矿业则主要是持有东台锂资源控股股东泰丰先行6.29%股权而有相关的收入;吉翔股份锂盐业务收入占比23.90%,更多是靠钼收入撑起。

川能动力去年归母净利润7.97亿元,同比增长12.35%,是唯一盈利增长的锂企。这主要是因为其锂盐业务仅占比24.37%,且其锂盐业务以代加工为主,受市场价格影响程度有限。该公司代加工业务客户包括天齐锂业、美国雅保等龙头,这种业务模式以赚取加工费为主,公司本身不承担锂矿、锂盐的价格波动风险,使得公司业绩表现相对稳定。同时,川能动力的风力发电业务保持持续、稳健的经营发展态势,平滑了锂价下行对公司的影响。

成本为王虽然下行周期几乎无差别导致上市公司锂盐毛利率普降,但实际上,锂企之间的毛利率千差万别,高者有80.51%的藏格矿业,低者则有5.62%的雅化集团(002497.SZ),甚至江特电机、吉翔股份、融捷股份(002192.SZ)的毛利率则直接为负。

关键,就在成本。

钛媒体APP根据各家企业年报披露的锂盐收入、成本、销量粗略估算,即便去年的锂盐吨价最低降至8万余元,藏格矿业、天齐锂业、盐湖股份、永兴材料等成本较低的企业,依然还有盈利空间;更何况全年均价拉出来,售价基本都在十几万元至二十几万元之间。

以成本最低的盐湖提锂举例,藏格矿业2023年实现锂盐收入19.80亿元,成本3.86亿元、销量1.03万吨,得出其锂盐均价19.22万元/吨,平均成本则仅有3.75万元/吨,其毛利率依然高达80.51%,傲视群雄。

盐湖股份也不惶多让,全年卖出锂盐3.76万吨,实现收入63.61亿元,平均售价16.92万元/吨,但成本也仅有17.52亿元,粗略计算,其锂盐吨价成本仅4.65万元/吨,毛利率也达到72.45%。

需要注意的是,锂盐毛利率变动大小还与其锂矿资源自给率强相关,天齐锂业、永兴材料、中矿资源等自给率较高的企业,锂盐毛利率波动幅度较小;而盛新锂能(002240.SZ)、雅化集团等原料主要依靠外采的企业,受成本和售价两头挤压,锂盐毛利率大幅下降。

最为典型的是中矿资源,去年7月其位于津巴布韦的自有矿山Bikita建设及改扩建项目建设完成并开始试生产,到11月时项目实现达产达标。两个项目分别年产约30万吨锂辉石精矿和30万吨化学级透锂长石精矿,公司锂盐板块原料自给率持续提升,由2022年21%提升至2023年86%。

2023年,中矿资源锂盐产量18394.43吨,销量17407.24吨,平均售价24.39万元/吨,成本10.30万元/吨,锂盐毛利率达到57.78%,同比增加了3.99%。在锂盐业务跑赢同行的加持下,中矿资源去年盈利录得22.08亿元,同比下降32.98%,在全部17家锂企中下降幅度较小,仅次于西部矿业和川能动力,已经是下行周期中业绩表现最为出色的一梯队成员了。

相对而言,主要靠外采锂精矿加工再出售锂盐的雅化集团日子就没这么好过了。2023年,公司锂业务受到锂精矿上涨影响,当期成本增加37.16%,营收则因氢氧化锂跌价减少26.15%,二者共同作用下导致公司锂盐毛利率锐减43.56%至5.62%,已经逼近盈亏平衡线。同时,在锂精矿、锂盐价格系统性下跌的背景下,公司在产品、库存商品和发出商品账面价值也均有不同程度的下降,2023年年末,该公司存货跌价准备金额也达到了11.61亿元。

当然,雅化集团也在努力提高自给率。根据年报披露,“公司于2022年开始涉足锂矿开采业务,2023年进行锂矿的勘探、矿建及原矿精选等业务,目前开采的项目为津巴布韦 Kamativi 锂矿。短短一年多的时间已完成项目一期建设,首批锂精矿已于2024年发运回国,随着 2024年二期项目的建成投产,将实现年供给35万吨以上自控锂精矿,自给率超过60%。”

剩者为王行至2024年,一季度锂价虽有反弹,但总体依然低迷。根据wind数据统计可知,一季度国内电池级碳酸锂均价由每吨9.69万元反弹至10.96万元,季度平均价为10.16万元,去年同期均价为40.27万元。

在此背景下,锂企一季报业绩自然也不会好看,包括天齐锂业、江特电机、盛新锂能、赣锋锂业等在内,一季度均出现亏损;而雅化集团、中矿资源的归母净利润则分别大降97.48%和76.63%。

按照2023年的吨价成本粗略估计,一季度的锂盐价格水平下,至少有一半甚至更多的上市公司锂盐业务出现亏损,更遑论一些未上市的中小企业。据钛媒体APP了解,在“亚洲锂都”江西宜春就有诸多锂矿、锂盐加工厂和贸易商因为锂价低迷而减产、停产。毕竟,江西云母锂矿虽然储量丰富,但总体品位较低,开采和提取成本较高。有机构测算,云母提锂企业的利润盈亏点普遍在25万元/吨(碳酸锂价格)。

4月以来,锂价依然在窄幅震荡。生意社数据显示,4月30日,工业级碳酸锂国内混合均价为10.84万元/吨,与4月1日均价10.70万元/吨相比上涨了1.31%;电池级碳酸锂国内混合均价为11.54万元/吨,与4月1日均价11.60万元/吨相比下降了0.52%。

虽然年初以来锂价有所反弹,但多位业内人士均向钛媒体APP表达了趋同的观点:2024年,锂价大概率将继续“磨底”,维持供过于求的局面。

某锂盐企业相关负责人就向钛媒体APP谈到,“从矿端来看,2024年澳矿仍有利润空间,大概率会保持稳定生产甚至增长,南美盐湖有贡献增量的潜力,非洲锂资源则将进入供给兑现时间,也即在此前锂价上行周期时刺激扩大的资本开支将在今年明年陆续兑现,供给释放。需求端,目前中下游厂商普遍维持低库存运行,且未来新能源汽车增速放缓是行业共识。所以,预计后续锂价的上行空间不会太大。”

中信建投期货分析师张维鑫则指出,当前碳酸锂市场的主要矛盾是供需预期变化。尽管市场对新能源等终端需求抱有乐观预期,且新能源汽车的价格战还在继续,2024年新能源汽车表现超预期的可能性正在上升,但今年供给同样有高增长潜力。因此,碳酸锂并不能因为一个乐观预期而获得显著的上涨支撑。另一方面,当前碳酸锂价格进一步下跌的动力只能来自于产业,但短期内现货端未出现明显过剩压力,且预期供给释放将放缓,因而下跌动能不足。

这意味着,锂企中短期内依然将在周期偏底部运行,行业洗牌加剧成为必然,只有那些凭借资源、成本、技术等优势的企业才可能剩下来,成功穿越至下一个上行周期。(本文首发于钛媒体APP,作者|苏启桃)