图片来源@视觉中国

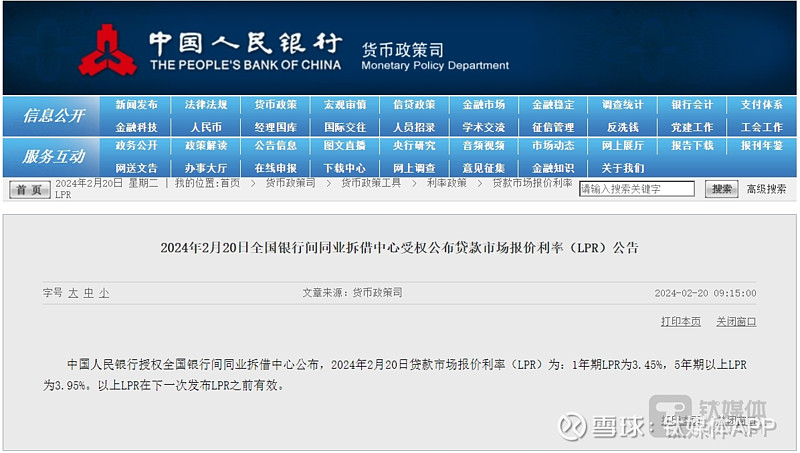

2月20日,中国人民银行授权全国银行间同业拆借中心公布,2024年2月20日贷款市场报价利率(LPR)为:1年期LPR为3.45%,维持不变。5年期以上LPR为3.95%,相比1月下降25个基点。

图片来源@中国人民银行官网

这是5年期以上LPR继2023年6月后再次下调。

超预期降息,助力楼市“小阳春”本次LPR单次“降息”幅度创史上最大,此前,我国共有8次五年期以上LPR的下调,但过去下调幅度一般都在5-15个基点,而此次一次性下调了25个基点,属于历史上降息幅度最大的一次。

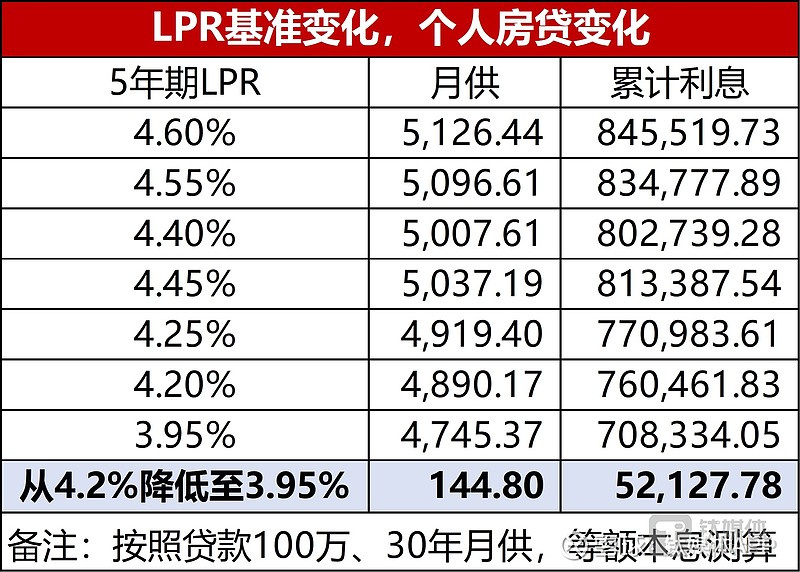

根据钛媒体APP测算,若按100万贷款本金、30年等额本息偿还方式计算,此次降息后购房者月供大约可以减少144.8元,30年贷款利息总共可以省约5.2万元。

数据来源:钛媒体APP测算并制图

易居研究院研究总监严跃进分析认为,房地产市场当前正处于企稳复苏的阶段,但复苏过程需要巩固。此次降息属于相对减负比较大的一次,有助于进一步促进房贷申请和消费,降息利好资金成本的下调,直接引导房贷的下调,其对于后续购房市场的活跃等也都有积极的作用。

央行降息叠加一线城市接连优化限购政策,释放了积极信号。鉴于潜在需求及政策因素,房地产市场销售有望逐步回暖,市场观点普遍认为,今年楼市“小阳春”已是大概率事件,但楼市分化也会持续加剧。

中原地产首席分析师张大伟分析认为,最近几个月一、二线热点城市加入限购宽松行列,释放了部分新增购买力。从市场整体看,随着政策底部的出现,市场成交的底部也逐渐开始接近,预计3-4月后市场有望见底企稳回升,3月出现“小阳春”可能性明显增加。

中指研究院市场研究总监陈文静则指出,节后居民工作、购房置业逐渐进入正轨,一线及核心二线等前期出台政策的城市,政策效果有望进一步显现。短期来看,核心一二线城市仍有望继续优化需求端政策,叠加“三大工程”加速落位、企业资金支持力度增强等,供需两端政策发力有望推动房地产市场逐渐企稳。

广东省城规院住房政策研究中心首席研究员李宇嘉进一步指出,即便“小阳春”有超预期表现,也很难形成统一的“小阳春”现象。当前不仅是城市之间的“纵向”分化,区域间的“横向”分化也已进入深化阶段。

不对称降息更符合稳地产、稳经济的诉求此次LPR“降息”为非对称式“降息”,其中1年期LPR没有变化,仅5年期以上LPR下降了25个基点。

业内人士分析称,一方面,5年期LPR利率可下调的空间更大。相比于2019年9月,截至2024年1月,5年期LPR仅下调了65基点,低于1年期LPR利率75基点的累计降幅。这为当前5年期LPR利率更大幅度下调留出了一定空间。另一方面,不对称降息或更符合当下政策稳地产、稳经济的诉求。

今年以来,货币政策加大逆周期和跨周期调节力度,叠加前期银行存款降息,为LPR下行铺路,向实体经济让利的空间扩大,有助于稳增长、稳预期、稳市场。

此前,2023年12月,各主要银行再次下调中长期存款利率。2024年1月25日,人民银行下调了再贷款、再贴现利率0.25个百分点,2月5日,降准0.5个百分点,释放约1万亿元中长期低成本资金,这些政策措施有效降低了银行中长期负债成本。

1月24日,央行行长潘功胜在国新办新闻发布会上表示,当前物价水平与价格预期目标相比仍有距离,前期国内银行已适度下调存款利率,人民银行又调降支农支小再贷款、再贴现利率以及存款准备金率,有助于推动做为信贷定价基准的LPR下行。

业内人士认为,未来宜进一步淡化LPR与MLF利率之间的关系,较之于MLF利率,实体经济主体的融资成本能否下降对于经济增长的作用更为重要,而这方面LPR的实际指示意义更强。同时,LPR能否下降,取决于银行资金成本能否下行,存款成本是影响银行资金成本的重要因素。主要银行2022年以来四次下调存款利率,将进一步打开LPR下行和银行让利实体的空间。

房贷什么时候降?根据央行发布的相关公告要求,自2020年3月1日起,金融机构应与存量浮动利率贷款客户协商,利率定价方式二选一:固定利率或者浮动利率,即LPR+加点(加点可为负值)。通常情况下,选择固定利率,每年的还款利率不变,直到还清所有贷款为止;但如果选择浮动利率,房贷利率的定价则是由LPR为定价基准+基点(1个基点是0.01%)后构成。

需要注意的是,LPR调整后,用户的房贷利率并非立即调整。一般来说,房贷利率的重定价日是每年的1月1日或贷款的发放日(不同银行政策不同,用户可在签订贷款协议时进行选择)。所以,对于存量房贷来说,会在利率重定价日当天,按照最新LPR报价利率加上合同约定的基点得出新的利率,在下一周期执行。

60城首套房贷利率已进入“3时代”中国人民银行发布的2023年第四季度中国货币政策执行报告显示,截至2023年12月,全国343个城市(地级及以上)中,101个下调了首套房贷利率下限,26个取消了下限。2023年,新发放个人住房贷款利率为4.1%,同比下降0.75个百分点。

贝壳研究院监测显示,2024年1月百城首套主流房贷利率平均为3.84%,较上月降低2bp;二套主流房贷利率平均为4.41%,与上月持平。1月首二套主流房贷利率较2023年同期分别回落26bp和50bp。截至2024年1月中旬,百城中60城首套房贷利率已进入“3时代”。李宇嘉预计,考虑到去年按揭利率降幅不算大,今年房贷款利率将会持续下行,首套房及二套房贷款利率至少有30个基点左右的降幅。

接下来LPR是否还会下降?招联首席研究员、复旦大学金融研究院兼职研究员董希淼认为,具体要看经济恢复、银行资金成本下降以及整个市场融资需求的情况。应继续通过降低政策利率,引导银行降低存款利率,进一步压降银行的资金成本。(本文首发于钛媒体APP,作者|王健,编辑|刘洋雪)

更多宏观研究干货,请关注钛媒体国际智库公众号: