在大健康领域,创新药无疑是最充满变数的赛道之一。

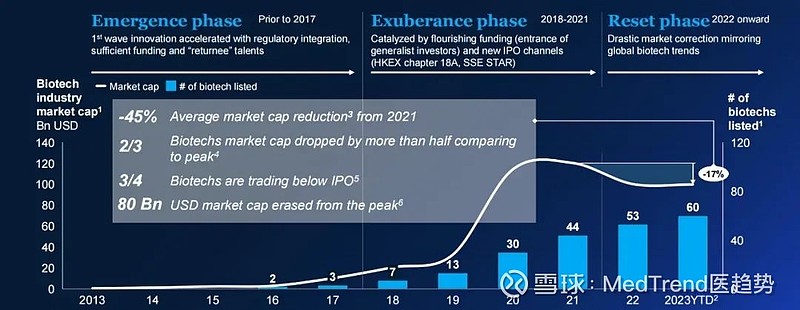

中国创新药市场,从资本的疯狂涌入,到近6000亿市值化为乌有,只不过短短三年时间。

而跟欧美比起来,中国创新药产业还很年轻,泡沫、失败、套利的混乱局面是成长必经之路;与此同时其展现出的自我调整、修正、追赶的能力也异常惊人。

7月9日,中国临床阶段Biotech康诺亚发布公告,将2款双抗新药CM512、CM536的大中华区外全球权益授权给美国创新药企Belenos Biosciences。

根据协议,康诺亚将收到1500万美元(约1亿元人民币)预付款、1.7亿美元(约12.3亿元人民币)里程碑金额,以及特定比例的销售分成。此外,康诺亚全资附属公司一桥香港将获得Belenos约30.01%的股权;康诺亚董事长陈博将加入Belenos董事会。

近期,像这样“资金+股权”的出海新模式,似乎在2024年以来被越来越多的中国药企采用,比如此前恒瑞GLP组合授权给Hercules、葆元医药与美国药企Nuvation Bio的全股票交易等。

在艰难环境下,中国创新药企不断探索新模式“自救”的同时,国家重磅政策也迎来曙光。

7月5日,国务院常务会议召开,流传已久的《全链条支持创新药发展实施方案》(下称“方案”)正式获审议通过。今年以来,北京、上海、广州、珠海、江苏、山东为代表的多个省市,已纷纷率先出台相关全链条创新药扶持政策。

*** 全链条包括:创新链、产业链、资金链、人才链的全面政策扶持

在经历了2015、2020两大历史节点的中国创新药行业,2024中国创新药赛道是否会再次迎来历史性变革?

01、BD取代IPO成为募资主渠道

自上世纪七十年代起,美国首次见证了Biotech企业的诞生。然而,在接下来的几十年里,由于业绩长期亏损和投资回报的不确定性,许多企业逐渐失去了市场的青睐,导致数千家企业黯然离场。而首批“胜出”的三大企业——基因泰克、安进、渤健,如今仍旧在新一轮周期中接受着市场的考验。

中国创新药企在全球舞台暂露头角源自于License-out。

2020年被称作中国创新药License-out元年,国内药物出海数量迎来爆发性增长。据咨询机构ChinaBio统计显示,2020年中国药企和海外药企的跨境交易达到271起,相较2015年增长300%,且创下了单项金额30亿美元的全球新记录。

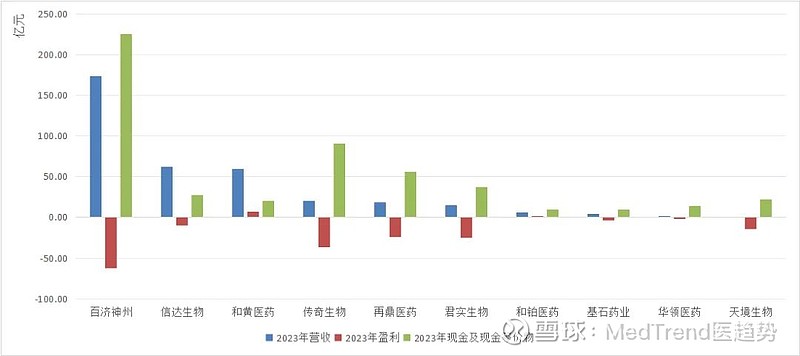

同年,著名医药网站FiercePharma评选出了全球最关注的十大中国生物科技企业,包括,百济神州、君实生物、信达生物、天境生物、再鼎医药、基石药业、和黄医药、传奇生物、和铂医药、华领医药(排名不分先后)。

三年后,分化之路越发明显。

百济神州仍是中国创新药企领头羊,但是亏损依旧严重。

信达生物越来越有老牌药企的感觉,比如“养一个创新药企孩子”。

2024年7月5日,宣布将此前在原BCMA CAR-T合作下拥有的相关权益(按照约定价格)退回给驯鹿生物;同时,信达将按照相同价格入股驯鹿生物,入股后将持有驯鹿生物18%的股份。

和黄医药无论在盈利方面还是出海成果,显然都走的很稳健。

2023年,和黄医药营收增长97%至8.38亿美元。其中将呋喹替尼除在中国以外的全球权益授予了武田制药,首付款高达4亿美元(28亿元),总额可达11.3亿美元,创下中国小分子新药出海授权交易的新纪录;11月呋喹替尼在美国获批上市后,两个月内即实现了1510万美元的销售额。

和铂、基石似乎开启了专注研发模式。

2022年10月,和铂医药将其处于关键性临床III期的两个核心产品将一停一“卖”;11月15日,将旗下生物大分子工厂以损失约6193万元出售给药明海德;在这一系列战略调整操作后,其股价波动上扬。

2023年,和铂医药继续发挥License out“专长”,2月就创新双抗B7H4 x 4-1BB( HBM7008)与Cullinan Oncology达成超6亿美元的合作;12月授予辉瑞一款创新ADC产品HBM9033的独家许可权,获得5300万美元首付款及最高超10亿美元的里程碑付款。截至2023年,净利润1.61亿元。

基石药业商业化速度很快,6年左右时间就上市了4款新药(且都是肿瘤药);目前商业化已全部授权出去。

PD-L1舒格利单抗由辉瑞负责在中国大陆地区的开发和商业化;

普拉替尼在中国大陆的商业化权益转给了艾力斯;

艾伏尼布在大中华地区和新加坡的独家权益出售给施维雅;

2024年7月,基石药业与恒瑞医药签订阿伐替尼片在中国大陆独家推广协议:基石药业将获得3500万人民币首付款,同时阿伐替尼在中国大陆的销售收入仍将纳入基石药业财报,恒瑞医药后续将从基石药业收取服务费。

而天境生物经历了管理层大换血后,如今已成为一家总部位于美国的全球生物技术公司。

有趣的是,文首License out事件主角康诺亚创始人陈博,此前与君实生物有颇深的渊源。

2012年12月,君实生物在上海成立;2013年1月,科学家陈博、投资人熊俊成为君实生物大股东,此后陈博领导研发出中国首个PD-1产品——特瑞普利单抗注射液;2018年12月,陈博于君实生物登陆港交所前正式退出。

创新研发管线似乎是中国药企在全球舞台的新名片,2023年,中国对外授权(License out)交易数量首次超过对内授权交易数量,这表明中国创新生物技术被越来越多的跨国药企认可。

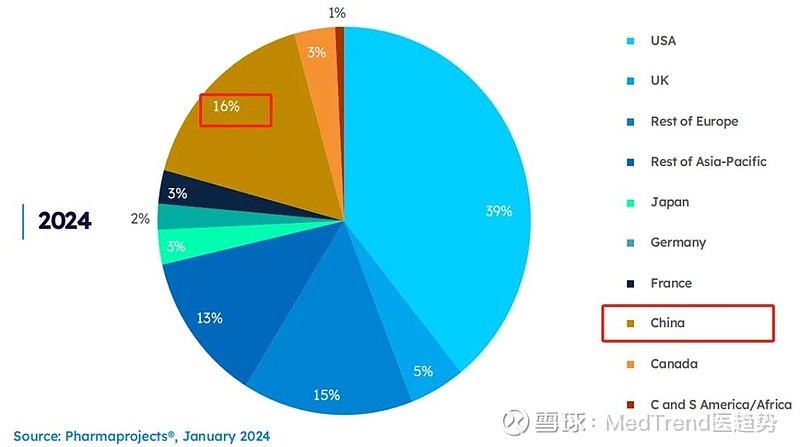

截至2024年1月,中国的新药研发企业数量占全球的16%,位居全球第二。

*** 按研发公司总部所在国家/地区划分

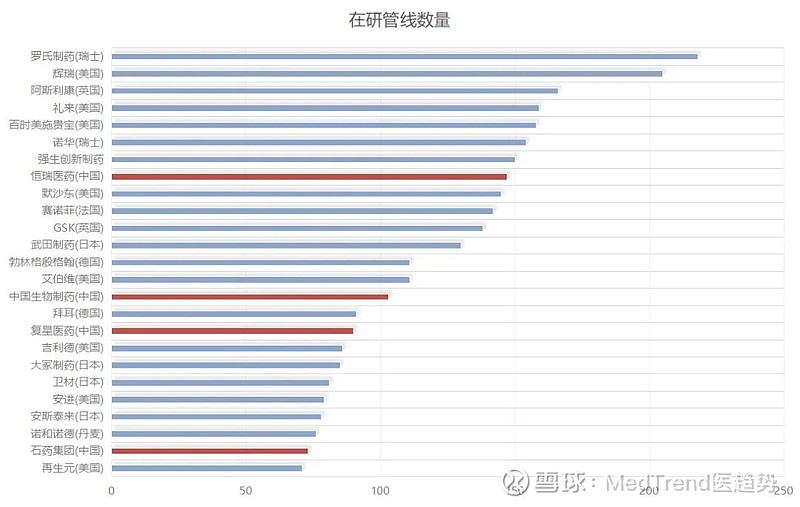

具体来看,截至2024年1月2日,全球新药研发管线数量>70个的企业共25家,中国有4家。

恒瑞医药首次跻身Top10,位居第8,拥有研发管线147个;

中国生物制药(第15)、复星医药(第17)、石药集团(第24),分别拥有研发管线103个、90个、73个。

与此同时,2023年BD首付款(22亿美元,约160亿元)首次超过IPO渠道募资总额,也意味着中国创新药企融资方式有了颠覆性改变;BD取代IPO成为中国创新药企募资主要来源。

02、市场为什么对“全链条支持”反应冷淡?

资本永远冲在产业最前线。

逐利是资本的天性,能够快速捕捉到具有潜力和增长空间的产业机会。当一个产业展现出良好的发展前景、创新的商业模式或巨大的市场需求时,资本往往会率先涌入,为产业的发展提供必要的资金支持。

2015年,在经历了号称“史上最严的数据核查要求”后,中国医药产业的创新和集约化两大方向被确定。

2015年7月22日,CFDA发布的《国家食品药品监督管理总局关于开展药物临床试验数据自查核查工作的公告(2015年第117号)》。

2018年3月,中国国家药品监督管理局(NMPA)成立,国产创新药集中获批上市;同年,麦肯锡报告中国对全球医药研发的贡献率上升至4%-8%,中国开始跻身全球医药创新研发第二梯队。

2019年,首个完全由中国企业自主研发的创新药(泽布替尼)被美国FDA获批,标志着中国药物研发领域在国际舞台上迈出了具有里程碑意义的一步。

2020年,中国创新药在研产品贡献率跃居全球第二,仅次于美国,与此同时欧洲和日本新药研发地位开始下降;业界普遍认为中国创新药进入了激动人心的“黄金时代”。

从2015到2020年,似乎只要带着“创新靶点”概念,就能收获资本的青睐,或连续十几个涨停,甚至千亿市值。2020年12月,恒瑞医药市值突破6000亿元。虽然,其至今仍是中国市值最高的药企,但已仅剩2/5。

从历史市值来看,2015年和2020年是中国创新药企股价最鼎盛时期,此后便一路下行。麦肯锡报告评估了60家总部位于中国的生物技术公司股价表现,发现截至2023年9月,每四家公司中就有三家的交易价格低于其IPO价格。

然而,从“方案”正式被确认,目前二级市场反应来看,周五各大医药指数暴力反弹,而周一又悉数跌回去,周二继续下行。

随着创新药“方案”落地,2024年创新药企市值是否会再次回归,或许仍取决于能真正为市场和企业带来多少实际收益。

03、创新药定价权的期待

在中国市场,创新药想要迅速实现放量,进医保是主要途径,但同时也要经受以价换量的考验。据统计,首次进入医保的创新药品平均降幅在40-62%之间。

因此,企业对“方案”最大的期待或许在于“创新药定价权”。

而海外市场的吸引力之一,便在于其提供的定价自由,让企业可以寻求更大利润空间。

比如,百济神州的泽布替尼在海外定价约为国内的10倍,君实生物的特瑞普利单抗美国价格为中国的32倍,和黄医药的呋喹替尼美国价格为中国的23倍。

出海对中国药企的重要性首要体现在开辟新的盈利途径上;同时,出海模式也呈现出更为多元化的特点,比如跟资本合作。

举例来说,康诺亚是一家专注于自主发现及开发自体免疫及免疫肿瘤治疗领域创新生物疗法的公司。公司目前有9种可进入临床试验申请及临床阶段的候选药物处于内部研发阶段,其中5种候选药物处于临床开发阶段。其核心产品CM310是首个进入临床研究的国产IL-4Rα抗体药物,用于治疗多种过敏性疾病。

Belenos Biosciences由医疗专业基金OrbiMed(奥博资本)控股,此次交易后,OrbiMed持股比例50.26%,康诺亚全资附属公司一桥香港持股30.01%。

“资金+股权”这一策略,一方面确保产品在进军海外市场并成功商业化后,仍能保持可观的海外权益份额,另一方面通过融入当地本土企业的运营模式,能够更加高效地拓展海外市场,实现更广泛的业务覆盖。

而无论何种模式,创新药企都是为了活下去。

今年3月,中国医药创新促进会执行会长宋瑞霖曾指出“创新药研发周期长、投入高、风险大,只有获得合理回报,研发企业才能实现可持续发展,为患者研发出更多、更好的创新药。其中,完善创新药定价机制和药费支付机制是重中之重。一是要真正体现创新药的研发成本和临床价值;二是在完善现有支付手段的基础上,积极探索符合国情的商业健康保险,满足不同患者的多元化用药需求。”