疫苗的“投资回报率”高达44倍。

新冠疫情让疫苗的热度飙升至沸点,一夜之间造就了数个百亿营收神话,甚至改变了市场格局。但随着大浪褪去,回归疫苗市场的竞争本质:需求、技术,才是胜负手,因此该赛道仍是少数玩家的游戏。

据沙利文预测,到2030年全球疫苗市场规模将达1310亿美元。当前这一市场仍高度集中;据WHO的统计,四大疫苗企业辉瑞(Pfizer)、葛兰素史克(GSK)、默沙东(MSD)、赛诺菲(Sanofi)占全球近90%的份额。

2023年全球疫苗市场规模接近400亿美元,其中HPV疫苗、肺炎结合疫苗、带状疱疹疱疫苗、流感疫苗、RSV疫苗五大品种占到300亿美元。

疫苗市场是大品种驱动的行业,谁能更快、更多、更好地推出最新技术产品,谁就拥有更强的竞争力。

随着默沙东21价肺炎疫苗获批上市,全球市场,辉瑞、默沙东即将上演巅峰对决,默沙东全球疫苗NO1的位置也似乎更稳了。而中国市场的流感、HPV疫苗价格战已有六家企业加入。

01、全球市场默沙东、辉瑞肺炎双雄争霸

6月17日,

美国FDA批准

专为预防成人侵袭性肺炎球菌疾病和肺炎球菌肺炎而设计的21价肺炎球菌结合疫苗Capvaxive(V116)上市;Capvaxive专为成年人设计,涵盖导致50岁及以上成年人中约84%侵袭性肺炎球菌疾病的血清型。

包括目前许可的肺炎球菌疫苗未涵盖的8种独特血清型(15A、15C、16F、23A、23B、24F、31和35B),这些血清型是65岁及以上人群中约30%侵袭性肺炎球菌疾病的罪魁祸首。

获批后,将威胁到的最大对手或许就是辉瑞,而默沙东和辉瑞在肺炎疫苗市场的拉锯战已持续了约半个世纪。

1983年,默沙东的Pneumovax 23在美国获批上市,作为全球首款23价肺炎球菌多糖疫苗,一度年销售额超10亿美元;而如今“廉颇老矣”2023年销售额直接断崖下跌32%。

2000年,辉瑞的7价肺炎球菌结合疫苗Prevnar 7在美国获批上市,打破了默沙东的垄断格局。随后在2010年,其第一支13价肺炎球菌多糖结合疫苗Prevnar 13在美国获批上市,2021年Prevnar 20在美获批;至今Prevnar沛儿这个品牌成为全球肺炎疫苗的代名词。

2023年Prevnar以64.4亿美元销售额,位居全球疫苗产品第二;但增速已逐渐放缓,同比增长约3%。

来源:Vaccine之家

随着Capvaxive获批,默沙东手里的筹码又多了一枚,除了Pneumovax 23,还有2021年获批的15价肺炎球菌疫苗Vaxneuvance(2023年销售额6.65亿美元,+291%,主要得益于2022年将适用人群覆盖至6周龄以上儿童)。此外,其“下一代”儿童疫苗V117也已进入I期临床开发阶段。

02、中国市场流感、HPV疫苗价格战爆发

中国市场的激烈竞争在二类疫苗。

90年代以前中国的疫苗产品只有国家科研机构掌握,之后逐渐对民营和外资企业开放,主要为二类疫苗(指由公民自费并且自愿受种的其他疫苗);包括:口服轮状病毒疫苗、甲肝疫苗、HIB疫苗、流感疫苗、肺炎疫苗、HPV疫苗、狂犬病疫苗等。

从中国厂商2024年Q1业绩来看,营收、净利润最高的智飞生物拥有(代理)默沙东九价HPV和GSK带状疱疹两个大单品。

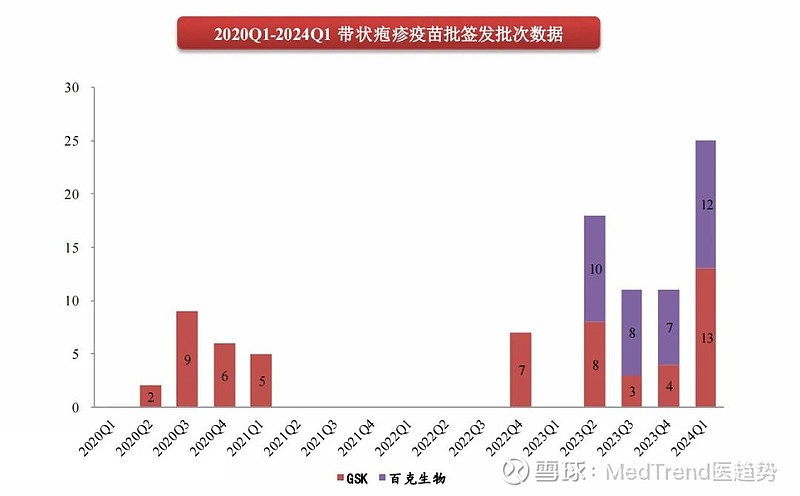

GSK将疫苗交给智飞目前来看有一定成效,2024年一季度,GSK带状疱疹疫苗签发批次首次超过了百克生物。

而百克生物也因为拥有带状疱疹疫苗这个大单品,在一片下滑下逆势上扬,2024Q1营收+51%、净利润+230%。

与普通药品的逻辑不同,疫苗是一个“先到先得”的游戏。大多数疫苗接种后有一个很长的保护周期,部分疫苗比如HPV甚至可实现终身免疫;因此,存量市场将越来越小。

此外,如上所述,疫苗的技术迭代和官方推荐直接影响其市场竞争能力。

近日中国流感疫苗的降价风潮便是源于此。

流感疫苗通常分为三价和四价两种,其中三价疫苗能预防主要甲型流感病毒流行株,而四价疫苗则在三价疫苗的基础上增加了对乙型流感病毒流行株(B/Yamagata)的覆盖。

鉴于2023年9月世界卫生组织(WHO)的建议,南半球流感疫苗将不再包含B/Yamagata系病毒组分。进一步在2024年2月,WHO提议北半球流感疫苗也将剔除B/Yamagata系病毒。这意味着四价流感疫苗在“保护范围更广”方面的优势已不再存在。

5月20日,江苏省公共资源交易中心发布《关于调整部分疫苗供应价格的通知》。对部分疫苗的供应价格进行了调整。其中,包括国药集团下属(长春、上海、武汉)的四价流感病毒裂解疫苗,中标价格从128元/支降至88元/支。

6月,华兰生物发布公告称,为响应市场需求,提升公司产品市场竞争力和市场占有率,决定自6月5日起,旗下四价流感病毒裂解疫苗价格(成人剂型、预充式0.5ml/支)下调至88元/支,四价流感病毒裂解疫苗(成人剂型、西林瓶0.5ml/瓶)价格下调至85元/瓶,四价流感病毒裂解疫苗(儿童剂型、预充式0.25ml/支)价格下调至128元/支。

科兴生物也对旗下相关产品进行了降价:四价流感病毒裂解疫苗(预充剂型,0.5ml/支)价格调整为88元/支,四价流感病毒裂解疫苗(西林瓶,0.5ml/瓶)价格调整为78元/瓶。

6月12日,金迪克发布公告称,结合目前市场情况并综合行业竞争格局,经过慎重考虑,决定自即日起起对公司四价流感疫苗产品价格进行调整:四价流感病毒裂解疫苗(成人剂型、预充式0.5ml/支)调整为88元/支;四价流感病毒裂解疫苗(成人剂型、西林瓶0.5ml/瓶)调整为85元/瓶。

中国市场主要流感疫苗厂商

至此,除国光生物、江苏中慧元通外,所有国产四价流感疫苗都开启了降价模式。

而与流感疫苗相比,HPV疫苗的打折力度更是空前。

以首个国产二价HPV疫苗馨可宁为例,万泰生物最初将其定价为每针329元。此后,随着沃森生物二价HPV疫苗上市(246元/支)以及默沙东九价HPV疫苗大规模占领市场,二价HPV疫苗的价格开始打骨折。

2024年3月,万泰生物中标江苏省疫苗,单价仅86元(打三折)。

2024年5月,沃森生物参与海南省政府采购的中标价格为63元/支(打二折)。

尽管如此,HPV疫苗市场的九价趋势已势不可挡。2024年一季度,中国市场二价、四价HPV疫苗签发量呈断崖式下降,沃森、万泰下降88%和96%;仅默沙东九价HPV疫苗同比增长14%。

国产九价HPV疫苗也已到达冲刺阶段;五家中国厂商(万泰生物、瑞科生物、沃森生物、康乐卫士、上海博唯)的九价HPV疫苗进入临床III期,最快有望在2025年上市。