前言:《推动大规模设备更新和消费品以旧换新行动方案》推出之后,明显已经成为市场关注的一个焦点,究竟哪些行业更为收益,趁着假期,就来梳理下。

特别说明:

有看官对我各种系列觉得好奇,想问问我是如何分类的。这里统一回复下:

对于任何的题材实际都要经历四个阶段,分别是:萌芽、成长、爆发和衰退。我不同的系列实际对应的就是不同的阶段。

萌芽阶段:依赖于专业深度和人脉广度,可以通过我的置顶文章找到路径。

成长阶段:依赖于资金厚度和政策力度,也就是「前瞻系列」的由来。

爆发阶段:依赖于市场氛围和专业深度,这就是「风口系列」的由来。

衰退阶段:潮起就有潮落,这阶段或许还比较火,我会尽我所能给大家做「吹哨人」。

同时,为了方便诸位对于热门题材的评估跟踪,我这里借鉴这几年私募界比较流行的题材活跃度指数进行了综合评级,具体见文末相关个股部分的介绍。

本篇目录

1.新一轮设备更新:这次有何不同

2.铁路设备

3.市政及建筑设备更新

4.钢铁:行业资本开支有望提速,低碳改造迫在眉睫

5.陶瓷:广东碳交易先行

6.水泥:设备公司或迎新的利润增长点

7.消费建材:存量需求有望加快释放

8.相关上市公司

|9.独家核心提示

一,新一轮设备更新:这次有何不同?

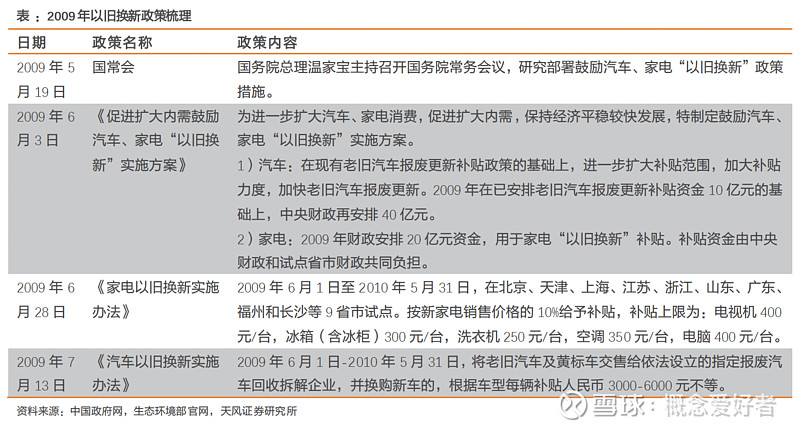

回顾 09 年大规模开展的以旧换新政策历程,从中央定调到具体实施措施的出台,大约需 2 个月左右。从政策导向来看,以旧换新主要侧重于促进汽车和家电领域的消费,促进手段以直接补贴的方式为主,其中中央财政和试点省份共同承担补贴资金。

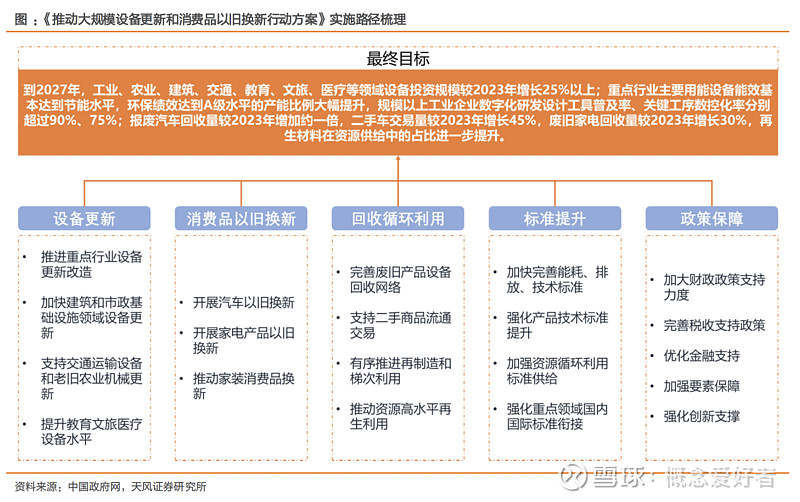

24 年 3 月 1 日国务院常务会议审议通过《推动大规模设备更新和消费品以旧换新行动方案》,将重点实施设备更新、消费品以旧换新、回收循环利用、标准提升“四大行动”。本轮以旧换新及设备改造存在以下几个明显特征:

1) 大范围:本轮以旧换新政策重点提及设备领域的更新改造,覆盖面较以往显著提升。

2) 高标准:针对换新过程的标准制定及废旧设备处理的重视程度有所提高,重点关注绿色低碳、智能化和信息化改造,以及废旧设备的回收利用产业链。

3) 强补贴:资金需求及补贴的范围、规模、强度或较以往有显著提升,初步预计补贴的资金需求量或高达 5000 亿元。

二,铁路设备

铁路产业链可分为上游、中游、下游三大环节,其中上游包含前期项目勘察,铁路设计,工程建设,铁路车辆、机械、电气、通信等设备制造;中游是铁路运输服务;下游是铁路维修检查与养护等。从铁路上下游产业链参与企业来看,上游企业包含中国铁建、中国中铁等资深铁路项目建设单位,以及中国中车、铁建重工等大型铁路车辆与设备制造企业;中游的铁路运输服务主要是中国国家铁路集团有限公司及其下属子公司;而下游主要是各地铁路局及其下属养护公司。

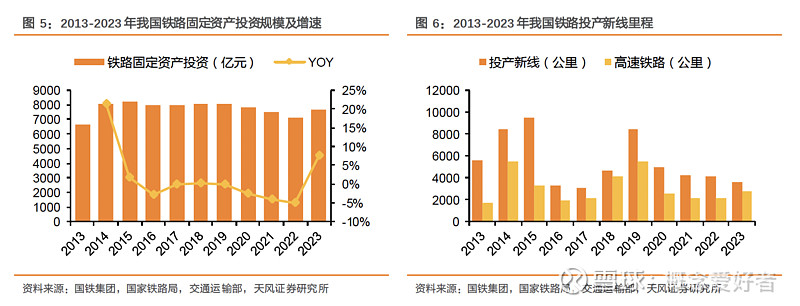

根据《“十四五”现代综合交通运输体系发展规划》,预计 2025 年底,全国铁路营业里程将达 16.5万公里左右,其中高铁 5 万公里左右。结合 23 年的里程数据来看,要达到十四五规划的铁路运营里程目标,24-25 年年均还需投运铁路里程约 3000 公里,其中高铁约 2500 公里,相较 21-23 年年均投运近 4000 公里铁路新线而言,预计后续路网投运里程的增长空间或相对有限。从投资规模来看,14 年以来我国年均铁路投资大约在 8000 亿元左右,24-25 年铁路固定资产投资有望超预期。

后续新增铁路路网里程的空间或相对有限,预计后续铁路投资或更加聚焦于现有铁路干线的联网、补网、强链,以及铁路相关设备的更新改造。从区域上来看,以川藏铁路为代表的西部铁路留白地区推进力度有望加大。

根据国家铁路局,铁路设备主要包括铁路道岔设备、铁路道岔转辙设备、铁路信号控制软件和控制设备、铁路通信设备、铁路牵引供电设备 5 个大类。随着不同设备使用寿命接近年限,部分细分设备类型在 24 年或迎来更新改造需求的旺盛周期。

1) 24 年高铁扣件更新改造需求约为 1808 万套。

2) 列控系统,随着既有列控产品 LKJ2000 使用年限增长,各铁路用户投入运用的LKJ2000 产品已进入更新周期,LKJ2000 及配套产品的更新需求保持增长趋势。

3) 铁路机车更新及维修:主要包括老旧内燃机车的替换,以及动车组高级修。

三,市政及建筑设备更新

1.旧改、棚改、城中村改造

24 年 4 月 9 日,住房城乡建设部印发《推进建筑和市政基础设施设备更新工作实施方案》,方案要求,以住宅电梯、供水、供热、供气、污水处理、环卫、城市生命线工程、建筑节能改造等为重点,分类推进建筑和市政基础设施设备更新,着力扩内需、惠民生、保安全,保障城市基础设施安全、绿色、智慧运行,推进城市高质量发展。到 2027 年,对技术落后、不满足有关标准规范、节能环保不达标的设备,按计划完成更新改造。

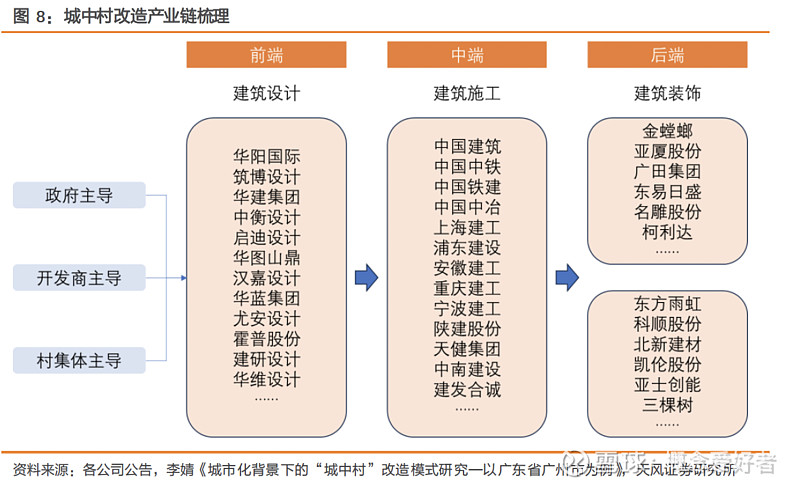

以上海、广州等为代表的一线城市具备较大的城中村改造潜力。中长期角度来看,一线城市城中村改造空间更大。从现有各城市公布的城中村改造方案来看,城中村改造项目可分为两种,既包含拆除重建的全面改造,也包含局部拆建和综合整治的方式对城中村的基础设施和居住环境进行改造。

前端建筑设计领域的参与方除了传统国有的大中型设计单位以外,还包括民营建筑设计企业、外资设计机构等,中端施工:以全国化布局的大型建筑央企以及各地方建筑国企为主,央企竞争优势显著,后续有望加速提升行业集中度。后端装饰装修:行业景气度或仍处于底部。

使用场景来看,建材产品在城中村改造中的应用本质上与地产项目较为类似,主要应用于住宅+商业建筑+公共建筑等,因而建材下游需求与地产的关联度越高,则城中村改造对该建材类产品需求的拉动作用越大,反之则弹性越小。从下游需求的角度来看,瓷砖(地产)、防水(大部分地产,少部分基建)、涂料、玻璃、塑料管等建材产品的需求均与地产高度相关,因而在城中村改造过程中有望充分受益,而水泥的下游需求较为分散,有大约 50%左右的需求来自于基建,整体弹性或相对弱于其他品类。

2.建筑节能改造

从建筑节能改造的角度来看,主要关注两个方向:1)传统的保温隔热材料、门窗幕墙等建材类企业;2)围绕 BIPV 等分布式光伏而展开的光伏组件、施工等相关产业链。建筑节能减排具备明显的提升空间。十四五期间新建建筑太阳能光伏装机 50GW,24-25 年建筑节能改造面积空间达 2 亿平方米。24-25 年 2 亿平方米建筑节能改造对应的市场空间有望达到 200-400 亿元。

3.城市生命线工程

现实需求催动下,城市生命线工程有望迎来快速推广。我国城市规模和面积正在快速扩大,对城市公路、桥梁、铁路、供水管网、排水管网、污水管网和轨道交通等生命线系统的维护和管理带来较大的压力。据苏州产研院融合基建技术研究所不完全统计, 2019-2021 年城市生命线相关事故数量逐年增长,年均增长率为 87.90%。其中,地下管线破坏事故年均增长率为 97.89%;路面塌陷事故年均增长率为 80.93%。

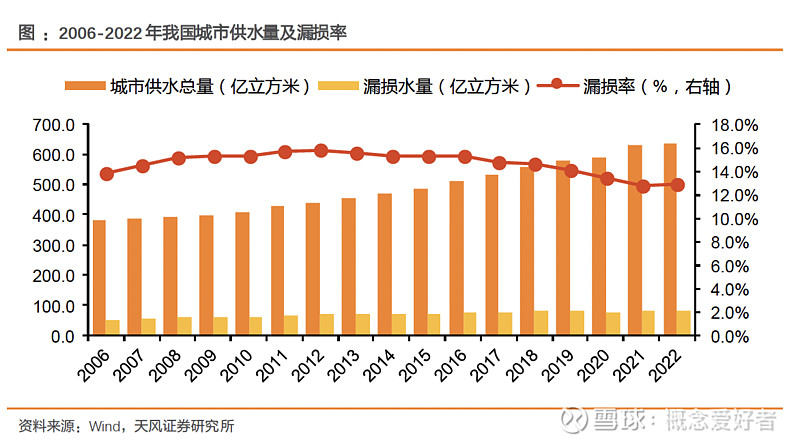

给水管网老化导致水资源漏损严重,管网更新改造具有明确的现实需求。供水管网普遍管龄较长且应用管材繁杂,供水管网系统建设亟待整体提升。

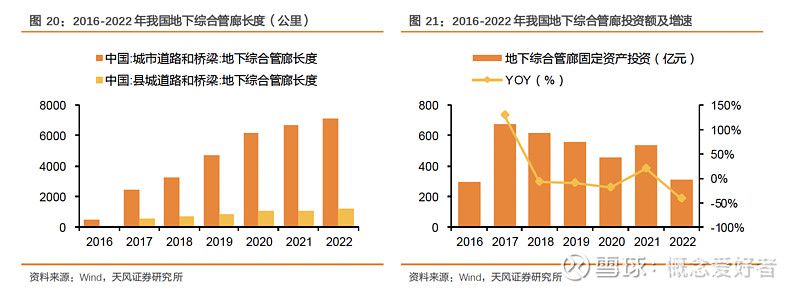

城市燃气管网急需更新改造。十四五地下综合管廊建设有望稳步提升。建设综合管廊具有更好的经济效益,这种效益分为直接效益和间接效益。1)直接效益:与传统直埋管道的模式相比,建设综合管廊在成本上具有明显优势。2)间接效益:综合管廊集约化地下管线,将管线敷设方式由传统的平面错开式布置,调整为立体式布置,节省了地下空间,空余出了大量“干净土地”。

四,钢铁:行业资本开支有望提速,低碳改造迫在眉睫

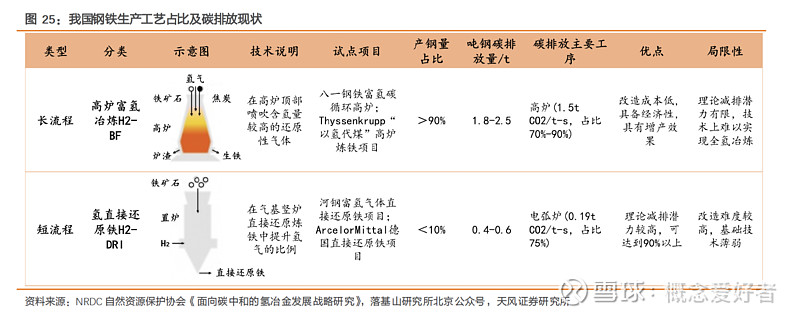

产能置换升级、淘汰落后产能是未来钢铁行业发展的主线。我国力争 2025 年 80%以上的钢铁产能完成超低排放改造,CCER 重启将加速钢铁行业降碳进程。我国钢铁行业吨 CO2排放量持续下降,未来仍存较大的下降空间。钢铁业低碳改造进行时,资本开支力度持续加大。国内钢铁行业短期内或将主要以长流程低碳改造为主。长流程和短流程炼钢各有优劣,未来有望加快高炉长流程向电炉短流程制钢转型。现阶段在我国长流程占比较高的背景下,将优先以高炉富氢冶炼技术改造为主。

2025 年前中国钢铁企业为实现超低排放目标,长流程改造投资有望达 855 亿元。从产能角度来看,电炉产能充裕,限制电炉钢产量的核心在于产能利用率,改造或主要集中于存量的长流程产能。

五,. 陶瓷:广东碳交易先行,煤改气对应窑炉市场空间约为 30-40亿元

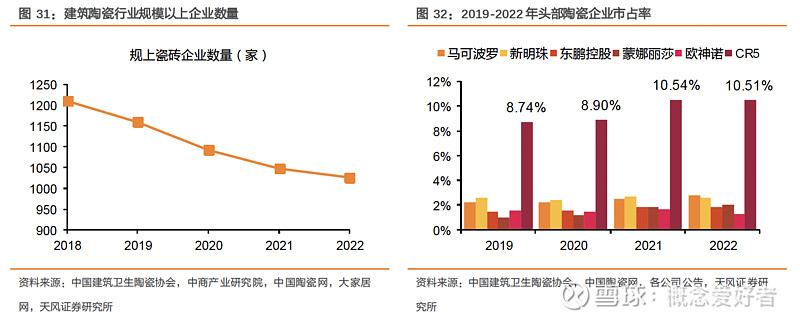

陶瓷机械设备的下游需求主要围绕陶瓷产线而展开。广东省陶瓷产业集群效应明显。广东省拥有 666 条产线,瓷砖日产能达 1091.3 万平方米,若以产线数量和日产能来计算,广东省占全国的比重分别为 30%/27%。

环保及碳中和有望带来陶瓷产线改造机会。2024 年广东陶瓷行业正式纳入碳交易市场。行业中小企业持续出清,陶瓷龙头企业市占率有望加速提升。煤改气或为陶瓷行业降碳的重要方向。窑炉煤改气对应的窑炉改造市场空间约为 30-40 亿元。

六,水泥:超低排放/数字化改造空间较大,设备公司或迎新的利润增长点

水泥行业产能利用率偏低,推动发展新质生产力或是供给端产能优化和行业格局最优路径。水泥超低排放意见正式出台,超低排放意见对改造目标作出明确要求,有望带来近 400 亿左右改造需求。

虽然超低排放暂时是鼓励导向,但达标企业有望享受差异化优惠政策,且部分地区排放标准与超低排放要求同样严格,企业仍需严格执行。预计 25 年之前新增设备投资需求约 57 亿元,28 年之前新增设备投资将达 114-357亿元,且额外改造费用的投入也将加大企业盈利诉求,或有助于竞合关系改善。

目前水泥行业已步入结构调整和绿色发展阶段,数字化改造有望在经营管理、市场营销、生产控制、能源消耗等方面带来诸多优势。预计全行业数字化改造空间有望达到近 600 亿元。

水泥行业超低排放、数字化、绿色低碳改造的潜在空间仍然较大,政策驱动下改造进展或将加快推进,水泥工程设备公司有望充分收益。

七,消费建材:存量需求有望加快释放,重视 C 端品种投资机会

新建逐步回落,更新改造稳步放量是家装建材主要的增长驱动力。计 2024/2025 年家装市场规模分别为 4.08/4.68 万亿元,更新改造规模占比约在65%左右,从而成为家装建材中更大的拉动因素。、过去来看,建材行业以旧换新的执行情况较差,仍需政策端加大支持力度。

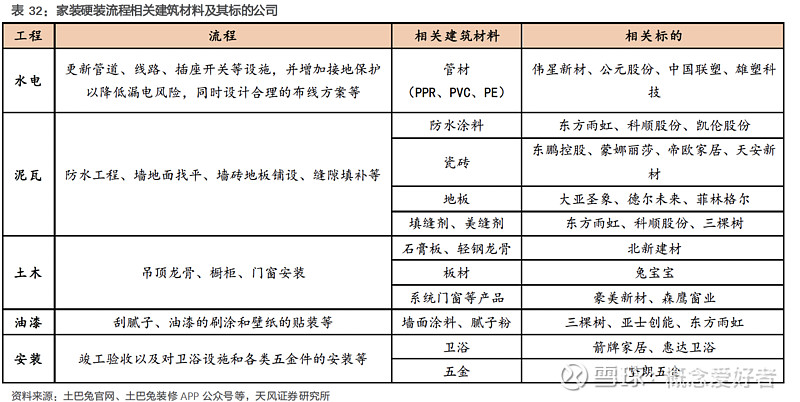

消费建材主要应用在家装的硬装阶段,硬装流程依次为拆除工程、水电工程、泥瓦工程、土木工程、油漆工程、安装工程等步骤,头部公司已建立较强的品牌品牌影响力。

相比于美国等欧美国家,我国存量市场占比较低,中长期来看,存量更新仍将是 C 端建材的成长赛道。我国消费建材中的存量需求占比仍然较低,我们认为中长期来看,存量市场仍将是 C 端建材的成长赛道,渠道完善、产品矩阵丰富的企业有望呈现优势。

八,相关上市公司

为方便大家对我每天整理的题材、概念涉及的个股进行收集、归纳、整理,即日起,我按照发布时间将每天涉及的板块个股做合集清单,方便大家翻阅,见下图

特别说明:以下仅为部分个股,个股业务匹配度有差异,故表现有强弱、先后区分,故需进一步阅读对应的第三方独立「个股报告」进行筛选,但因版权方要求,「个股报告」仅在「内部报告」栏目提供。

PS:关于图片显示不完整

1)个股大家可以自己收集,关键还是看逻辑,我也只是收集整理,并不涉及判断好坏

2)图片较大,全部上传,清晰度不够

3)「高匹配度个股核心内容解读」涉及商业利益,不适合在公众平台发布

九,独家核心提示

「前瞻系列」,自然是有些超前的,超前并不等于没有表现,但至少说明目前还没有被市场充分挖掘,而其中最容易出现的就是个股行情带动板块行情,所以在个股的把握上更为重要,这时候特别要关注「公司业务匹配度」的情况,也就是「高匹配度个股核心内容解读」中的内容,只有关联度高才能有持续表现。

以上是我自己研究的方向和思路,也就是和大家一起分享下。

本人不推荐任何个股,不收会员,没有QQ群,也没有微信群,也从不与任何人发生利益关系,所有信息只为自己学习使用,不作为买卖依据,买者自负,卖者也自负。

老概不求名不求利,但求各位乡亲看完之后点个赞,关注下,如果能留个言表个态更好,赠人玫瑰,手有余香,如果有说得不理想的地方,还求大家轻拍。

$华阳国际(SZ002949)$ $中钢国际(SZ000928)$ $中材国际(SH600970)$