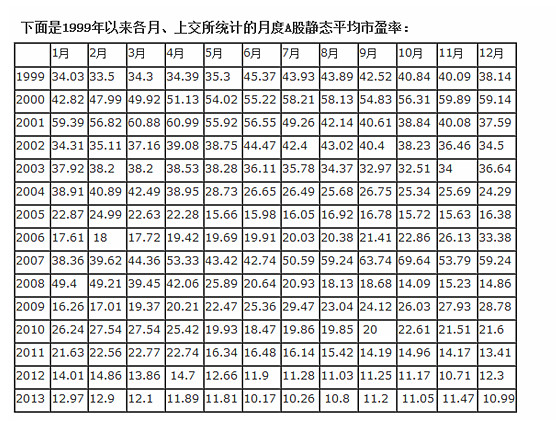

房价窜了,工资翻了,玉兔登月了,航母下水了,青春已经远去,大盘还在原地。

不是说“股市是经济的晴雨表”吗?不是说“金融市场是实体经济的先行指标”吗?这七年来,中国经济是扎扎实实的增长了,人民生活是的的确确的改善了,大盘却不紧不慢的一步一个新低,大盘你肿么了。。。

通常我们所说的“大盘”,是指沪深两市的A股市场。股票市场的本质,是有人需要资金,有人提供资金,交易标的是上市公司的股票。在一个充分竞争的市场中,供求关系决定价格。

因此决定A股市场最终价格的两个根本因素:有多少股票需要卖掉和有多少资本需要投出去。

比较一下今天与2007年的高点。

指数下降66% ,总市值下降18% ,从28万亿到23万亿。市盈率下降72% ,从45倍到12.6倍。流通盘占比大幅增加,上市公司总数增加66%。

随着大小非解禁、中小板扩容、创业板落地,市场提供的股票大幅加了。需求却在相对减少,市场上的资金不但没有增加,反而缩水了。

这样的供求关系之下,反应行情的市盈率只能跳水。

市盈率实际上是市场供求作用的结果,而不是定价的理由,因此并不存在“合理的”市盈率。

创业板的市盈率50倍以下都算“便宜”,银行的市盈率高过5倍就叫“贵”,而同为金融业的远房表弟券商却能维持着20倍的好名声。

市场就这么把价格定下了,接下来各路分析师们则负责解释。从中央文件发布,到郑少秋露脸,只要是人民群众喜闻乐见的,都是理由。人类作为一个群体,本能的对“解释”有着根深蒂固的需求,以消除不确定性所带来的心理不适和不安全感。我们总是急需答案,如果没有,就请专业人士来编一个也好。从迷信到宗教,从法师到专家,从古至今群众都乐于相信那些肯定而明确的回答。

目前我们能够明确回答的是,好公司争先恐后的涌现,经济在发展,企业在壮大。

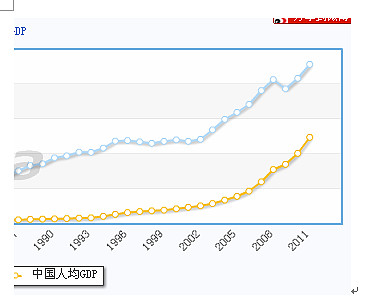

中国人均GDP(新浪宏观数据)

2000-2006 1000美元到2000美元 6年年平均增长8.81%

2006-2011 2000美元到5400美元 5年年平均增长10.3%

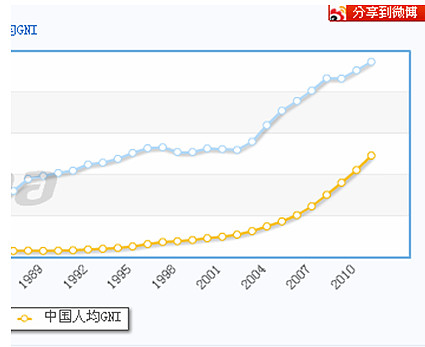

中国人均GNI

2000-2006 930美元到2000美元 共7年年平均增长7.65%

2007-2011 2000美元到5000美元 共5年年平均增长10.44%

在政局稳定的前提下,中国经济将保持相对较快的增速。2016年实现人均GDP一万美元是极有可能的。具体论证见《中国经济目前所处阶段,对比日美韩情况,城镇化与收入倍增计划》2013-3-26

经济高速发展,需要金融市场的同步发展。

从2007年至今 M2 从35万亿,快速增加至113万亿。

GDP 从26万亿,平稳增加至56万亿

也就是说,2007年,每一元GDP对应1.34元的货币供应量。现在则对应2元的货币。

市场上理应不缺钱。

但一边是低迷的权重股,是高企的民间融资成本,有些市场很缺钱。

另一边又有狂奔的创业板,攻城略地的收藏市场,还有人有多大胆地有多大产的创投,钱多的淹脚面。

借用一个名词:结构性缺钱。

七年来,房价上涨,新房供应连创新高,房地产市场快速膨胀,吸收了大量M2。

七年来,新房年销售面积翻了一番,销售额增加了3倍,达到了6万亿。累计新房销售额达到30万亿,吸收的资本量足以再造一个A股市场。与此同时存量房市场市值也在跟着翻倍。

其他资本市场,如大宗商品,海外投资,收藏品市场等等都在扩容。央行放水快,池子挖的更快。资本市场的逐步成熟和完善的过程,需要大量建立和扩大资本池,增加和拓宽融资渠道,这些新增的空间,需要快速增加的M2投放量,才能形成良好的资本循环。现有的M2总量不可能足以支撑起上证6000点的行情。

七年来,大盘在不知不觉中得了缓慢的发展“贫血症”。

然而目前我国市场面临着法制不健全,监管不落实,央企不作为的局面,央行一旦放松货币投放量,资本马上回到落后产能和炒房链里去了。国家希望淘汰落后产能,控制房地产的泡沫,引导资本进入高技术产业,实现产业转型。这也是欧美日韩在城镇化过程中有过的高度相似的经历,即便在凯恩斯主义尚未盛行的年代,自由竞争的市场也会自发的调节而最终实现转型,只是这个过程要支付更高昂的社会成本。决定金融的是经济,决定经济的是人性,人性从未改变,华尔街上也没有新故事。

美国和日本在这段经济平台期的证券市场,表现同样让人煎熬。日经指数五年时间基本没动。中途赶上了水门事件的道指更惨,以800点为中心,200点为半径,上下波动了十年。

然而在这段痛苦的转型期结束后,企业脱胎换骨,经济高速增长,成功跨过了中等收入陷阱的各国股市,都将迎来一轮大牛、长牛。

黎明前的黑暗还有多久,一年还是一个月,没人知道,这就是不确定性。经济转型什么时候完成,大牛市什么时候到来,目前的情况来,几个月时间很可能不太够用。

资金进入一些板块,势必有另外一些板块要失血。这种青黄不接的时期,资本都尽可能缩在小盘子的市场上,资金越来越紧张,需要更小的盘子才能维持一定的水位。银行地产的破净和创业板的超高估值,正是资本逃离大盘子的极端表现。没有大量资本的进入股市,短时期内这种局面很难改变。