让大家久等了,昨天我分析了伊利股份的投资逻辑,今天我们就看看A股的股王贵州茅台$贵州茅台(SH600519)$

投资者之所以那么的喜欢消费股,大概是因为消费离我们个人是最近的,所谓的消费就是购买频次会比较高,每个人每天都在消费,一天一袋奶,一两酒,一滴酱油~人口基数上去了,即使毛利率不高也能赚钱,更何况是毛利很高的公司呢

说到毛利高,茅台要称老二,没人敢称老大了!

首先,我们看看贵州茅台的 ROE 全貌

评估公司是否赚钱的唯一重要指标 -- ROE(股东报酬率)-- (贵州茅台近12个月的ROE为 37.8% )

ROE是巴菲特最重视的指标,能维持高ROE特性的公司,才是巴菲特最终选择标的。

高ROE就像学生每次考试都考高分一样,例如当一个学生每次考试成绩都维持在90分以上,就代表甲学生具有持续考高分实力;而乙学生这次考20分,下次考50分,虽然成绩比以往大幅增加了1.5倍,但实际成绩还是不及格,而且下次还是可能再考个20分。如果你投资期待的是长期稳定的好报酬,当然要选择甲而放弃乙了。

一家企业能维持高ROE,代表从生产、销售、经营、技术、服务、市场占有率等各层面汇聚的综效优异,股东因此才能获得高额的报偿,这也是巴菲特会以高ROE作为核心逻辑筛选上市公司的原因。

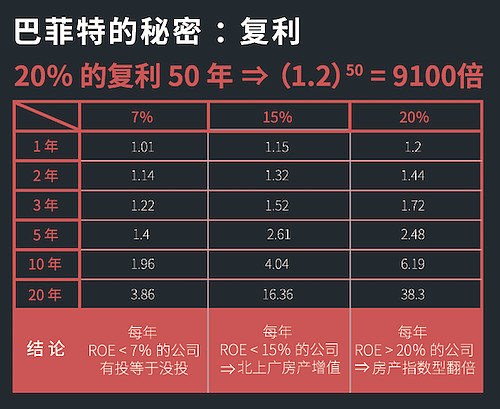

以一般的评估标准,ROE > 20% 的为好公司。ROE > 15% 的公司可以考虑投资。ROE < 7% 则不值得投资。这是为什么呢?

让我们来画一张复利的表格。如果你有一份闲置的资金,投资一间公司。经过若干年他们分别的报酬率。

而贵州茅台的 ROE 是多少呢? 37.8% 符合投资标准。

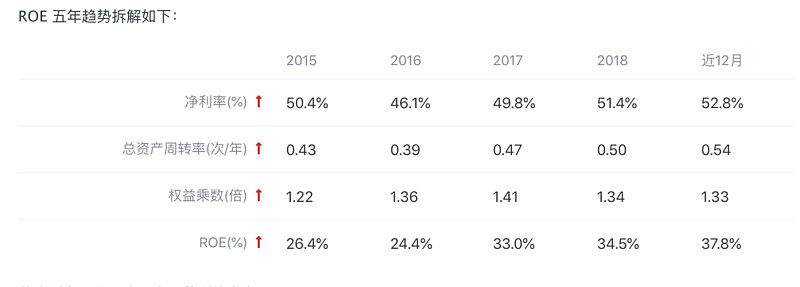

值得注意的是,我们观察 ROE 并不能只能看单年的 ROE。而需观察过去五年的 ROE 是否都 > 15%。

那么,贵州茅台符不符合标准呢?

贵州茅台过去几年(2014 ~ 2018年)的 ROE 为 32.0%, 26.4%, 24.4%, 33.0%, 34.5%, 皆大于 15%。

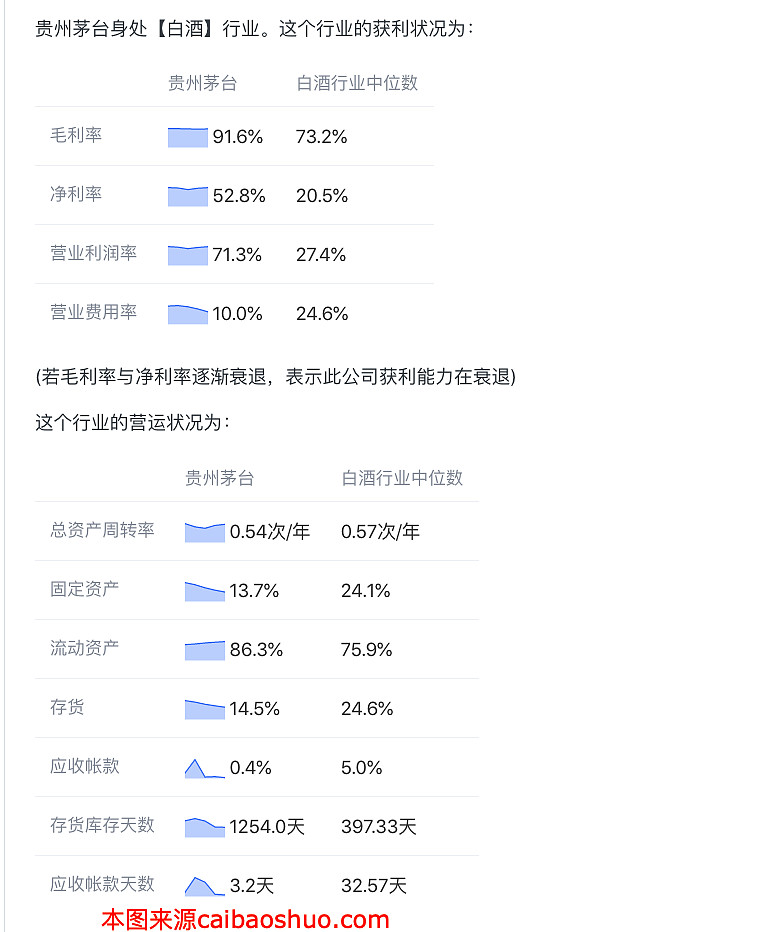

再者我们看看,白酒行业及贵州茅台主要经营指标对比

观察长期(5年)以来的主要经营指标变化

ROE 是一个综合指标。主要体现公司三大能力:盈利能力、运营能力、财务能力。

结构拆解为: 净利率 52.8% (盈利能力)x 总资产周转率 0.54 (运营能力) x 权益乘数1.33 (财务能力)= ROE 37.8%

本质上,贵州茅台为一间 高净利、低周转 的公司。

(P.S. 投资时,我们应该避免低净利、低周转、高杠杆的公司。)

图片源自财报说

若净利率逐渐下降,表示获利能力在下滑。

若净利率不变,而总资产周转率下降,杠杆倍数上升。表示公司货开始卖不动了。

若总资产周转率稳步提升,表示运营能力在逐渐改善。

然后我们整体看看贵州茅台的CBS评分(财报数据评分)

综合五大面向,进行立体打分。 (财报体质分数:88.6分)

分析一间公司的财务。除了要考察盈利能力、运营能力、财务能力之外。另外,我们也需要考察一间公司的现金流能力,与偿债能力。

现金流能力如同一间公司的造血能力,偿债能力如同一间公司抵抗疾病的能力。这两者的能力若不佳,则公司容易遭遇景气不好或黑天鹅事件时,瞬间遭受重创,难以复原。

由现金流、偿债能力、盈利能力、运营能力、杠杆结构,五个维度进行全方位打分。

贵州茅台的财报体质分数为: 88.6分。

(P.S. 财报分数> 80 分的公司为体质相对优异。 财报分数< 40 的公司则需要谨慎考虑。)

哈哈,笔者被毛利堪比卖白粉的形象说法给笑抽了~~

我就说要论毛利高,茅台赶称老二,每人敢称老大吧

咱们再看下~贵州茅台历史股价汇总统计

利用过去周期价格走势,找出准确度95%的股价落点。

确定这间公司是好公司之后,我们得找到好买点。原因很简单,低买高卖才会赚钱嘛!

投资界常用一个一个具体指标,叫做 P/E (市盈率)。

P/E 是什么呢?这里举一个例子。

10 倍市盈率,其实就是假设你投资这间公司 100 万,公司每年稳定赚钱回报给你 10 万,10年能够回本的意思。转成年化的概念,10倍 PE 就是 10% 年化,20倍 PE 就是 5% 年化。

一般来说,股市粗浅以:10 倍市盈率表示低估,20 倍市盈率表示正常,30倍市盈率表示高估。

换成年化概念就是:10倍 PE = 年化10%,20倍 PE = 年化5%,30倍 PE = 年化3.33%。

那为什么说 30 倍市盈率是高估呢?因为5 年期定存利率是 3.7%。

如果投资一间公司的年化低于 3.7%。不如将钱去定存算了!

目前贵州茅台的股价是 976.41,PE 是 31.14。

如何知道贵州茅台的股价976.41是高估还是低估呢? 我们这里有一个方法,叫五线谱趋势。

原理是取 3.5 年(半个周期)的价格走势,画出价格回归线,并取上下2个标准差。

背后的原理是假设一间公司的价值必然均值回归,根据统计学,上下2个标准差的范围,能够涵盖 95% 的取值区间。因此若价格突破最上面一根线,目前价格很可能被高估。如果价格跌破最下面一根线,目前价格很可能被低估。

此外,投资标的也建议选择净利上升且股价回归斜率长期上升的公司,较为安全。

图片源自财报说

看到这里,笔者偷偷的说,我最喜欢的就是这个五线谱了,五根线把贵州茅台的股价全面的囊括,倾斜的角度代表了上升的加速度吧(个人姑且这么理解,不知道我物理老师会怎么想)然后上端和下端超出曲线的部分,我见有位知名的大V曾经手绘过这个图,并起名为动手区,哈哈哈太形象了吧,我非常喜欢,至于为啥叫动手区我就不说明了,你猜猜看呢

贵州茅台价值矩阵

抄底也要选对好公司。

当我们鉴定完公司财务健康度以及价值回归合理区间之后。我们可以将这两个维度交叉在一个矩阵里,做出判断。

而贵州茅台价格为 976.41 元,综合财报分数是 88.6 分。 PE 为 31.14。

综合来看:

若指标落在绿色区块,则表示公司体质佳,股价又相对被低估。若指标落在灰色区块,则强烈建议投资前停看听。若指标落在蓝色区块,入手前则需特别谨慎。特别是某些公司或者行业具有强周期性,PE 会特别低,容易造成误判。

嗯这里缺张25宫格的图,想看的可以去网站自己瞧

最后的闭环,贵州茅台安全边际如何?

不是好股就得下重注,投资前确保安全边际。

既然知道了好公司的投资原则,以及入场的时机点。那是不是我们直接 All in 最赚钱的公司就行了?比如说 All in 白酒板块的五个好公司。或者是绿灯榜上的所有公司。

这也不是,这样要是板块发生灾难时,闪都闪不掉。

在正常的情况,建议是推荐持有 8-16 间公司,分散风险。

Joel Greenblatt 在他的 《You Can be a Stock Market Genius》谈过这个问题。他发现根据统计数据:

持有两间公司能够消除约46%的个别风险。若持有4间则攀升至72%若持有5间的情况则为81%而16间的情况则为93%

但是,并不是持有更多公司,能够降低越多风险。当然,持有 500 间公司,能够几乎完全消除风险(99%)。但你也管不来这么多,反而造成更多人为风险了不是吗?而且管这么多间公司,风险也许是消除了,但是获利就下降了。

所以一般来说,持有最大利润以及能相对抵御风险的组合大概落在 8-16 间公司之间。

公认建议的投资原则是:80% 投资于稳定成长的好公司。另有 20% 是投资快速增长以及景气循环原料股(在这些公司出现难得的黑天鹅机会时)。

稳定成长股能赚 20%。而快速增长以及景气循环原料股在特定复苏时段可能赚 80% 甚至是 200%。

但是许多人投资受伤的最大原因是:八成配了快速增长以及景气循环原料股,二成才配成长股。因为他们觉得等稳定成长股涨太傻了,既然有这么赚钱的机会,干嘛不重仓。

所以大部分投资失利的股民,他们投资的组合都是景气循环股,真是令人捏一把冷汗。当然又有些人会问:这个逻辑没错,为什么我要把大部分资产放在稳定成长的地方,不把资产放在快速增长的地方?

类似的经验是,在俄罗斯轮盘里面,压大小胜率的赔率 1:2,压单个号码的赔率 1:35。但是压大小的概率是 48%,压单个号码的概率是 2.7%。 一般人刚开始玩俄罗斯轮盘时的策略都是玩压大小。因为压大小虽然赔率较低,但概率相对性大非常多。如果你都重仓景气周期股或快速成长股,无疑是将钱都压在单个号码上,是非常危险的事。

所以,在投资前你还得多确认几件事。

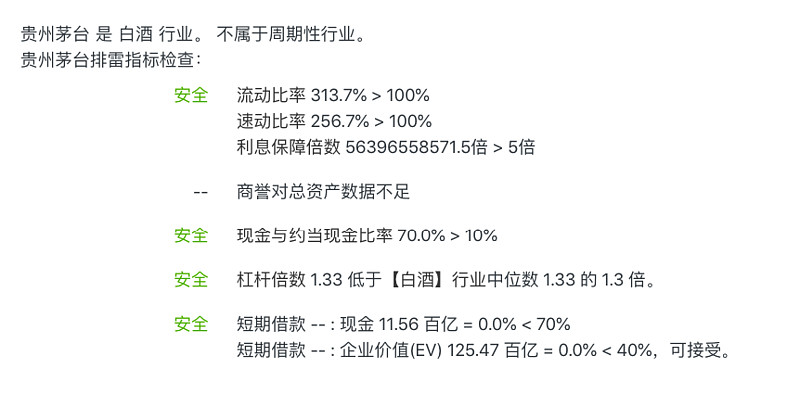

这间公司是不是处于周期性行业

这间公司有没有隐藏的地雷

不知不觉又分析了这么多,

明天我们再继续看酱油吧

喜欢就欢迎转发!欢迎转发哈!

还想看更多~