8月28日,立高食品发布中报,显示2022年上半年营收13.24亿,同比增长5.76%,扣非归母净利润0.67亿,同比下降48.88%,如果还原3600万股权激励费用,扣非归母净利润有1.03亿,同比下降20.7%。

立高的这份半年报对比去年的高增长,显然是不及格的,营收增长个位数,净利润负增长,公司的解释是,一方面,国内3,4月疫情导致需求转弱,另一方面,原材料成本大幅上涨及折旧摊销导致毛利率下降,这些是外部因素。

但看第二季度,公司营收6.94亿,扣非净利润0.29亿,同比环比都没有明显改善,业绩反转并未到来。

立高食品主要业务包括烘焙原料和冷冻烘焙,烘焙是这两年增速较快的食品细分市场,尤其在需求下滑的宏观环境下,显得格外的亮眼,各大零售业态都在讲烘焙,寄希望通过烘焙引流来提振需求。

立高食品身处烘焙赛道,无疑值得关注,下面将从市场潜力、竞争优势、成长布局三个角度去探讨立高的未来成长性。

一、市场潜力

烘焙是个古老的东西,早在5,6千年前的古埃及,第一个真正意义的“面包”就被意外地发现,烘焙食品主要以面粉和酵母为原料,添加适量的盐、糖、水、乳品和添加剂等,通过和面、成型、焙烤等工序制作完成,典型的烘焙食品包括蛋糕、面包、饼干等。

烘焙来源于西方国家,自1924年美国发明了快速冷冻技术,冷冻烘焙开始它的商业化,到了90年代,美国冷冻烘焙渗透率已经达到80%。

在亚洲近邻国家如日本,70年代冷冻面团在日本落地后,随着耐冷冻酵母的上市,冷冻面团市场不断扩大,到了2020年,日本冷冻烘焙市场渗透率达到50%以上。

我国的现代烘焙业发展比较晚,比欧美晚40年,比日本晚20年,现阶段仍处于发展初期,渗透率低,以糕点、软面包为主,偏向休闲食品,同时,烘焙食品行业中小企业、个体烘焙门店较多,产品品质优劣不一,低价产品较多。

据2021年欧睿数据,我国烘焙行业零售规模达到2460亿元,过去5年复合增速达到8.5%,按照烘焙店原材料成本占比40%计算,冷冻烘焙市场渗透率10%左右,现有的冷冻烘焙规模在100亿左右,目前市场规模还较小。

国内烘焙市场从80年代到现在,经历了三种商业模式的变更,第一种是前店后厂+现烤烘焙的模式,产品从原料到成品全过程都是在烘焙店或作坊完成,单店经营,产品单一,目前在低线城市仍大量存在。

第二种模式是中央集约化工厂+预包装产品模式,这种模式可以规模化生产,以商超、大卖场、便利店为终端渠道,产品以短保产品为主,典型厂家有桃李面包、徐福记等。

第三种模式是以冷冻烘焙中央工厂+烘焙店的模式,这种模式产品品类丰富,产品稳定,便捷性高,形式多样,有连锁品牌工厂自建或第三方工厂的方式,同时也进化出多种新型业态,比如线上烘焙品牌、咖啡和茶饮品牌也做烘焙,典型玩家有面包新语、85度C、克莉丝汀,好利好、味多美、幸福西饼等品牌企业。

由于冷冻烘焙处于发展初期阶段,现在还没有出现全国性的企业,主要的玩家有,奥昆(立高食品子公司)、恩喜村、山东高贝、广州森农等企业,其中,奥昆、恩喜村处于第一梯队,高贝、森农处于第二梯队,杭州祯祥,南侨等处于第三梯队,行业竞争还比较松散。

冷冻烘焙的未来长期增长逻辑主要来自两方面:一是人均烘焙销量的提升,二是渗透率的提升。

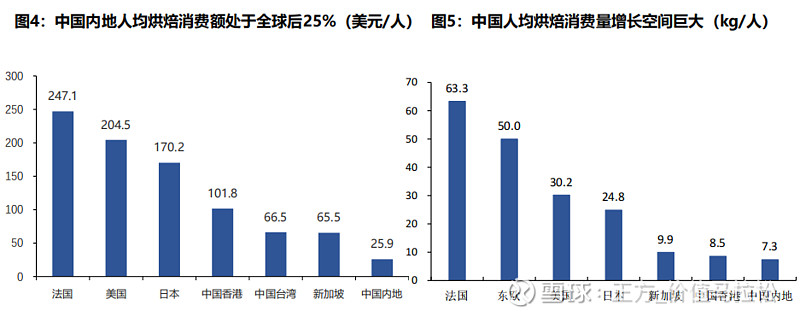

首先,我国目前烘焙人均年消费量只有7.3千克,消费金额也只有25.95美元/人,对标海外市场,人均烘焙消费空间巨大,另外,烘焙新的大单品不断涌现,直接推升烘焙市场的扩容。

其次,冷冻烘焙市场渗透率只有10%,未来还有非常大的渗透空间,主要理由有:①,冷链物流不断发展,解决了冷链运输的制约,我国冷库总量增长至6000万吨,冷藏车辆保有量达到21.5万吨,极大了促进了冷冻烘焙的发展。

②,冷冻烘焙能够节省人力成本,我国面点师傅缺口大,人力成本高,冷冻半成品解决生产环节依赖面点师傅的核心矛盾。

③,冷冻烘焙可以降低成本支出,这包括设备支出和原材料的节省,冷冻半成品比现烤毛利率可以增加8%-10%。

④,冷冻烘焙可以缩减经营面积和员工人数,一线城市租金成本逐年上行趋势,餐饮业平均工资不断攀升,冷冻烘焙可以有效降低固定成本。

总的来说,冷冻烘焙核心是降本增效,在成本高涨的大环境下,烘焙门店自然有动力去降低成本,冷冻烘焙有快速发展的驱动力,它的长期发展底层逻辑其实是现烤烘焙行业的工业化,规模化需求。

二、竞争优势

立高的业务有烘焙原料和冷冻烘焙两大块,烘焙原材料包括奶油、水果制品、酱料(沙拉酱等),冷冻烘焙的产品品类丰富,有多拿滋系列(甜甜圈)、丹麦系列(手撕包)、挞皮系列(蛋挞)、酥饼系列(蛋黄酥)、起酥系列(叉烧酥等),冷冻西点系列几大系列。

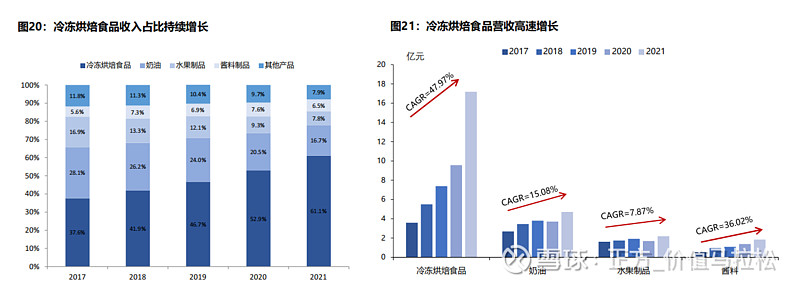

近5年,立高的冷冻烘焙食品快速增长,复合增速高达48%,增长非常迅速,这块业务是子公司奥昆负责的,是收购过来的资产,21年营收达到17亿,目前营收占比已达到61%。

烘焙原料也是5年增速保持较为稳定的增长,其中酱料增速较快,复合增速达到36%。

立高做的虽是烘焙,但它面对的客户主要还是烘焙门店、饮品店、餐饮、商超、便利店等,是2B端业务,TC端业务涉及较少,不管是奶油、酱料、还是冷冻烘焙,产品差别并不大,那么,它过去几年的高成长主要依赖的核心竞争力是什么?

立高的核心竞争优势体现在产品+研发+渠道+供应链能力四个方面。

(1)产品方面

立高的产品上,性价比高,品质稳定,品种多达900多种,SKU丰富度远超竞争对手,体现了它把握市场需求的能力,产品迭代能力强。

同时,它在持续推出大单品,采用大单品策略,选择产品生命周期长、覆盖面广、可实现工业化生产的产品作为选品策略,目前大单品收入占到70%,如甜甜圈、蛋黄酥、麻薯等大单品,现推出的冷冻蛋糕有望成为公司第四大过亿大单品。

(2)研发方面

立高的研发能力体现在几个方面,一是产品配方和生产工艺改良能力,二是生产设备定制化改造能力,在核心生产环节,有能力对设备进行自主化改造,以适应多品种柔性化生产,三是,品控能力较强,保证口感和品质的稳定和一致。

立高的研发费用2021年达到8200万,在同业内费用支出靠前,同时它的研发人员高达329人,远超同行。

(2)渠道能力

立高在渠道建设上,立高目前经销商合作数量已经达到1900家,其中1000多家是三线城市以下的经销商,直销客户超过450家,在经销商运营上,采用贴身式服务,提供营销方案、技术辅导、运营培训、营销指导等渠道服务。

在销售团队上,立高业务团队人数超过1000人,规模也远超同行,在人均创收上,达到278万,创收能力超过安井食品。

(4)供应链能力

立高自建冷冻供应链,拥有30台冷冻运输车,使用第三方冷链外仓34处,拥有充足的自有物流能力和第三方物流能力,可以实现全国半数省份实现自主运输,通过仓储服务可以极大地缩短配送半径,基本实现每天发货频率。

第三方物流单吨成本是自有物流的4-5倍,公司的自有物流能够降低物流成本,尤其是华东华南有产能布局的地区,运输费用最低,从2017年到2021年,立高的运输费用率从6.42%降低到了4.73%,自建物流的降本效果显著。

冷冻烘焙从产品属性上看,品牌属性较弱,主要靠总成本领先战略取胜,生意的竞争优势来源于规模效应和渠道运营能力,目前立高在这两方面都取得了一定的先发优势。

三、成长空间

立高的未来成长驱动力,主要三个方面,渠道扩展、品类扩展、区域扩展。

1),渠道扩展

目前立高的渠道销售主要来自于商超和烘焙门店的渠道,公司烘焙门店目前服务的终端客户约5万家,渗透率在10%,未来具有非常大的提升空间,一方面门店数量的渗透,另一方面则是新品类的渗透,两者的提升空间都非常大。

在商超方面,公司目前的商超收入主要来源山姆店,另外有少量一部分来自盒马ole,未来主流的商超客户还有较大的潜力,国内前10大零售商是不是可以拓展一下?

长期来看,餐饮酒店市场的冷冻烘焙也是一个较大的消费场景,立高在2019年组建团队涉足餐饮酒店市场,未来也是有较大的发展潜力。

2)品类扩展

立高推出了一系列的大单品,冷冻产品品类还有较大的扩展空间,如2020年推出的冷冻蛋糕、大福等新品类,有望带来业绩的增量。

3)区域拓展

公司目前70%的销售来自于华东和华南,全国其他地区占比只有30%,未来在华北、华中、西南地区都有较大的开拓优化空间,随着公司销售团队和经销商的完善,未来华东华南以外的市场有望能够做起来。

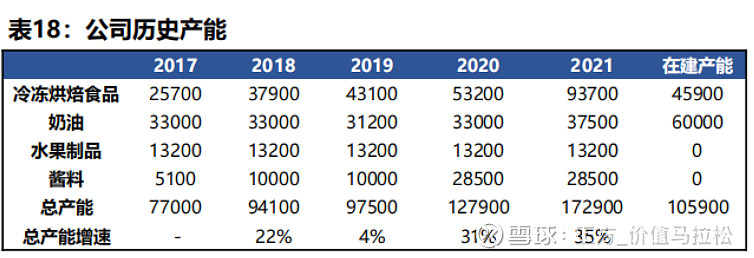

公司的成长离不开产能的扩建,2021年,立高现有总产能17.3万吨,其中冷冻烘焙产能9.37万吨,IPO募集资金后,新建河南卫辉、华东基地、佛山三水的三地产能合计17.82万吨,目前卫辉产能已经投产,其他两地在建的产能10.59万吨,今年有望实现投产。

另外,立高准备在南沙、增城购建土地继续扩建产能,未来5年有望实现30万吨的冷冻烘焙产能和17.85万吨的原料产能,这将有力支撑公司的全国化扩张。

结语

今年上半年因为成本和管理费用的大幅上升,净利润出现较大的下滑,叠加疫情影响烘焙门店的关店数量大幅增加,营收增长出现了较大的放缓,在此背景下,立高开始重组销售架构。

之前原材料和冷冻烘焙的业务是两个不同的主体负责,业务团队分别进行销售,现在立高将两者进行融合,不再区分,销售渠道统一起来,以提高横向协同效率,团队的融合背后是利益的重新分配,激励到不到位,牵扯业务团队的稳定,立高不可避免迎来内部整合的阵痛。

声明:本专栏文章旨在研究上市公司基本面,而不从事任何荐股行为和活动,更不提供具体交易指导,也不做估值分析,只作为基本面的交流探讨,学习成长,本文不构成投资建议