今年以来,债券指数基金的发行持续火热,成为今年基金市场备受关注的品种之一。据统计,今年上半年,债券指数基金共发行38只,募集总规模达2022亿元,占今年基金发行总规模的31%

在之前的推文中,我们给大家介绍过如何通过“三步法”(即老基看历史业绩/新基看业绩比较基准、看波动、查费率)挑选到梦中情“债”。

不过,“三步法”更多针对的是主动型债基。那么在挑选被动指数型债基时,有啥额外的注意点?今天,我们就来简单聊一聊~

Step1:看跟踪的指数类型

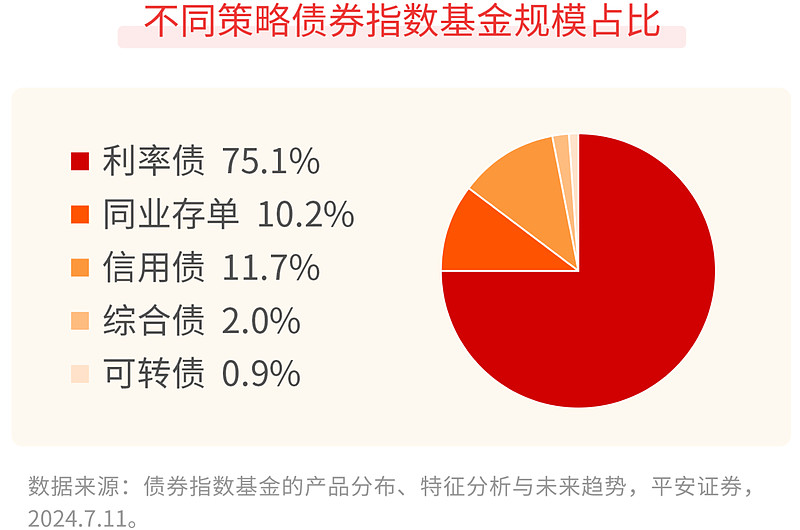

目前市场上的被动指数型债基种类繁多,底层资产也是五花八门,包括利率债、同业存单、信用债等。

每种类型的债券也都有其特定的风险收益特征,从被动指数型债基中规模占比较高的几种类型来看——

☆ 利率债:在政府信用的背书下,信用风险较低,但作为风险低的代价,其收益率一般也会低一些。

☆ 信用债:由政府之外的主体发行,由于不具备国家信用背书,因此信用风险高于利率债,票息也相对较高。

☆ 同业存单:是银行与金融机构之间的“存款证明”,信用风险与收益率均较低。

Step2:看跟踪的指数久期

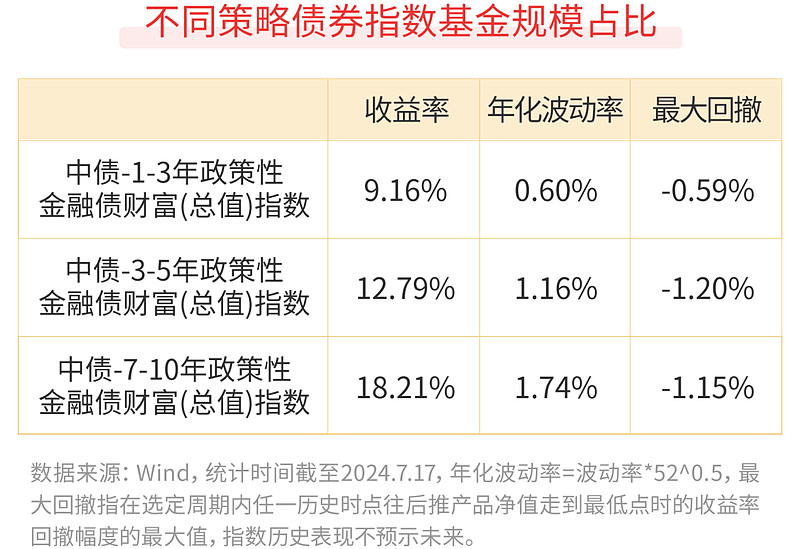

久期是衡量债券价格对利率变动敏感度的指标,同样也是选择被动指数型债基时需要重点考量的指标。

一般来说,债券的投资期限越长,对利率变化越敏感,收益弹性也越大。

以利率债中的政金债为例,投资期限长的政金债的收益更高,但同时也需要面对更大的波动。

Step3:看基金的跟踪误差

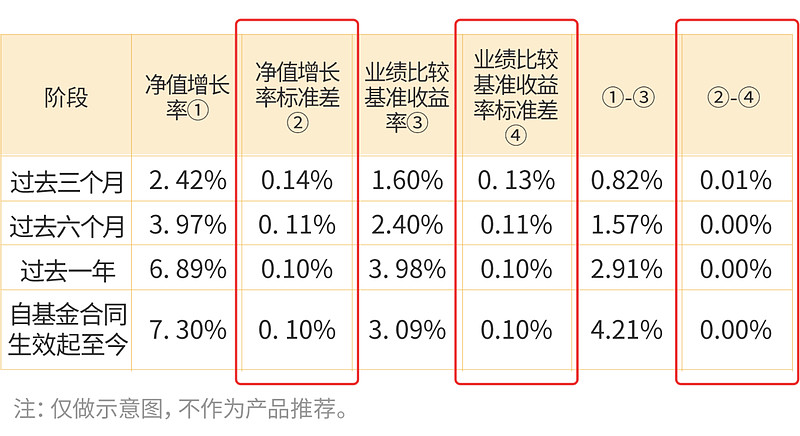

被动指数型债券基金是指以相关指数为主要跟踪标的的基金,对标的指数跟踪的情况,即跟踪误差,是评判指数型基金的重要指标,侧面反映了基金经理的管理能力。

在债基的定期报告中有两项不太常用的指标——“基金份额净值增长率标准差”与“业绩比较基准收益率标准差”,这两项的差值可以衡量基金净值追踪的拟合程度。

以如下某基金为例,可以发现该基金在每个时间段的追踪情况都比较贴近于指数。

此外,机构投资者是债券指数基金最主要的参与者,如果出现大额赎回,可能会给产品净值带来较大波动。因此,在其他维度相似的情况下,不妨优先关注机构持有比例相对较低的那一只,或许持有体验会更好~

好啦,关于被动指数型债基的挑选就先聊到这里~希望通过上述三个指标的筛选,大家都能在茫茫的指数债基海洋中选到最心仪的那一只~

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

近期系列文章: