原创 刘晓博

端午节小长假,大湾区淫雨霏霏,窗外的海面上一片迷茫。降雨带在风的吹动下,如同军阵一样向前推进,蔚为壮观。

天气不好的时候适合做什么?古人有“雪夜闭门读禁书”的说法。对我来说,或许写一篇稿跟大家“手谈”一下,更能“解忧”。

说说最近几天重要的财经新闻吧。

重要的事情很多,比如欧元区、加拿大降息,美国非农数据超预期,中国央行暂停增持黄金,以及再次研究房地产的“国常会”。

我觉得最值得关注的,还是“国常会”对房地产的最新表述,核心是两个词、7个字——“解放思想”和“去库存”。

这关乎中国经济的回暖,而不仅仅是楼市。

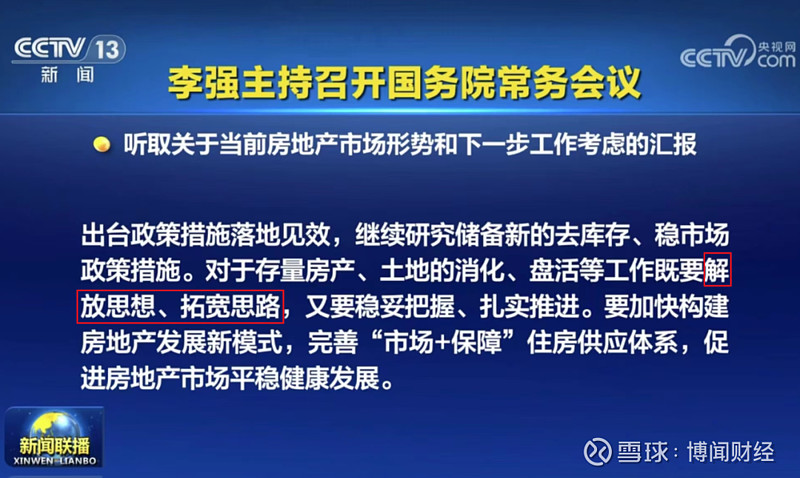

国常会关于房地产的最新表述是这样的:

会议指出,房地产业发展关系人民群众切身利益,关系经济运行和金融稳定大局。要充分认识房地产市场供求关系的新变化,顺应人民群众对优质住房的新期待,着力推动已出台政策措施落地见效,继续研究储备新的去库存、稳市场政策措施。对于存量房产、土地的消化、盘活等工作既要解放思想、拓宽思路,又要稳妥把握、扎实推进。要加快构建房地产发展新模式,完善“市场+保障”住房供应体系,改革相关基础性制度,促进房地产市场平稳健康发展。

这段话曾在“刘晓博说楼市”公众号里做了一次分析,当时分析的重点是“去库存”,后来觉得还是“解放思想”更值得一说。

虽然这个词是用在“对于存量房产、土地的消化、盘活等工作”上,而且后面还有“又要”的限定,仍然有千钧之力、让人耳目一新。

解放思想之后会怎样?一定是大招、新招迭出。

比如鼓励地方政府、国企使用再贷款,收购存量住房做保障房。之前宣布的额度是全国3000亿再贷款,撬动5000亿银行贷款,加上首付1000亿,大概能收购6000亿。

如果每套房子90平方米,收购均价1万元,6000亿最多收购66.7万套,相对于当前庞大的库存微不足道。

所以,再贷款额度应该加码,比如搞到1万亿再贷款,撬动1.67万亿以上的银行贷款。再贷款的利率目前是1.75%,也可以考虑大幅降低到0.85%。

保障房的租金回报率非常低,只有大幅降低再贷款利率,才能引导银行降低收储贷款的利率,地方政府才能有收储的积极性。

增加收储规模、降低贷款利率,才符合解放思想、开拓思路的要求。

还可以在超大、特大城市推进货币(房票)棚改。

货币(房票)棚改的效果比收储更好,它直接减少了住房存量,创造了当期的购房需求。

2015年末开始的上一轮“去库存”,就是通过货币棚改,实现了楼市的反转。当时通过PSL给货币棚改贷款接近2万亿。这一轮去库存,可以先搞1万亿PSL试试。

如果有1万亿收储再贷款+1万亿PSL支持棚改,两者利率都大幅压低,前者压低到0.85%(目前是1.75%),后者压低到1.2%(目前是2.2%),必能产生显著疗效。

未来两年还要大幅降准、降息。继续降低银行存款准备金率2个百分点,5年期LPR可以从目前的3.95%降低到3%以内。首套房贷款利率,可以降低到2%左右,公积金贷款利率可以降低到1%左右。同时,大幅降低存款利率、银行理财收益率。

继续降低首付成数,比如首套房最低降低到10%,二套房降低到15%。鼓励地方政府或者开发商、中介机构跟购房者协商,搞零首付;鼓励银行推出先息后本的还款方式,允许气球贷、接力贷、合力贷。

中国是从1998年开始全面房改,迎来房地产大时代的。26年来,我们极少听到房地产需要解放思想的,所以这次的新提法意义非常重大。

我想再次告诉大家的是:中国房地产GDP只占全部GDP的6%左右,而美国大约占11%。无论是地方政府税收对房地产的依赖度,还是经济对房地产的依赖度,我们都没有美国高。

我们的问题是,房价包含了一次性缴纳的70年土地使用费,所以看起来租售比较低。由于没有房地产税,政府无法在持有阶段获得收益,所以房地产市场容易大起大落。这是结构性问题,制度设计问题,而不是我们过于依赖房地产了。

由于房地产太重要,美联储在发行基础货币(印钞)的时候,三分之一直接印钞给房地产行业(购买MBS)。发达如美国,至今也不准备打压房地产,而是非常享受房地产带来的经济繁荣。

对于房地产,过去这些我们积累了很多错误认知、条条框框,甚至污名化这个重要行业,现在到了要解放思想的时候。

总之,如果房地产不回暖,稳增长、保就业、保运转难度都会增加,就连股市也不会牛起来。

再看最近几天,加拿大、欧元区、美联储的几条新闻。

过去几天,加拿大央行和欧洲央行先后宣布降息。其中加拿大央行降息25个基点,把基准利率调整到4.75%;欧洲央行也降息25个基点,再融资利率降低到4.25%,这分别是加拿大和欧元区4年、以及5年以来第一次降息。

无论是欧元区,还是加拿大,都是美国的小弟,看美联储的脸色。美联储还没有降息,为什么两个小弟先出手了?这反过来告诉我们,美国距离降息已经不远了。

不过,美国最近也爆出了“意外”!

美国劳工统计局数据显示,5月非农新增就业人口27.2万人,较预期中值18.5万表现强劲,创3月以来最大增幅。虽然美国失业率略微反弹到了4.0%,但大家更关注就业人数超预期这个数据,认为美国经济依然强劲,美联储降息还要推后。

由此,引发了黄金价格下跌、美元指数上涨、美国股市下跌。

但不管怎么说,美联储在今年年内启动降息是大概率的,估计会在11月或12月。

由此,发达国家将进入新一轮降息周期,这对于中国经济、股市和楼市来说,都是大利好。

由于疫情应对方式不同、印钞多少的差异,中国跟欧美主要发达国家经济周期不同。在他们疯狂加息的时候,我们在缓慢降息,由此造成了近年来罕见的中美利率倒挂,中国10年国债收益率甚至比美国低200个基点左右。

中美利率倒挂,引发了资金外流压力。为了维持人民币汇率稳定,中国要控制降息节奏,避免利率倒挂加剧。

现在好了,发达国家开始降息了,中国将获得更大的降息空间。我的判断是,只要中美不“擦出火花”,中国将进入长期低利率时代。

从今年四季度开始,中国基准利率降息力度会加大,降准力度也可能会加大。并开始切换基础货币发行方式,也就是民间说的“印钞方式”将发生巨变。

之前,中国央行印钞的时候,是把第一道低利率资金(MLF、PSL、逆回购)优先给国有大银,这相当于给大银行送利润。

更科学的做法,显然是美联储的,把第一道资金(刚印出来的钱)用来购买国债(占三分之二)和MBS(占三分之一)。前者相当于印钞给财政部,给中央财政;后者是印钞给房地产,相当于间接印钞给地方财政。美国地方财政基本上靠房地产税。

未来中国也可以参照这种方式,改变基础货币投放方式:三分之二给财政(二级市场上买国债),三分之一给房地产。给房地产的,相当于给地方财政。

所以,我的一个重要建议是:建立常态化的、基础货币直达房地产机制。

比如可以让大银行打包按揭贷款发行MBS,让央行购买。同时,各省公积金机构也可以发行公积金MBS,让央行购买。

中国历史上,只有两次印钞给房地产,一次是2016年到2017年通过PSL搞的货币棚改,另一次就是最近宣布的3000亿收储再贷款。以后,印钞给房地产应该常态化。

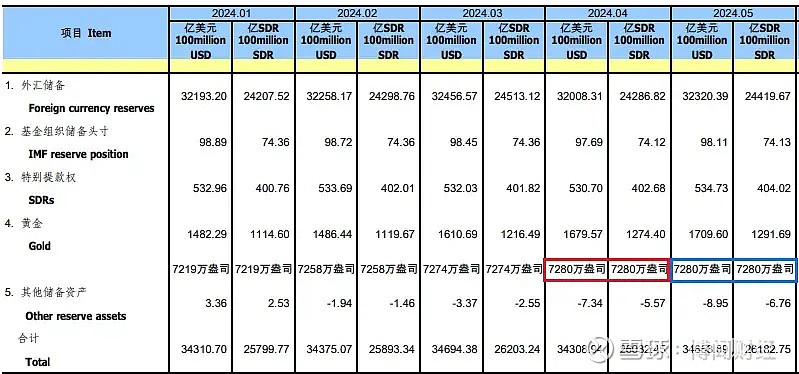

最近两天另外一个重要财经新闻是:中国央行在连续增持了18个黄金之后,5月份停了下来:

从上面表格可以看出,央行4月持有黄金是7280万盎司,5月维持不变,没有继续增持,这是18个月以来第一次暂停。

之所以暂停,是最近黄金上涨比较多,为了控制成本而做出的决定。

国际黄金价格马上出现了下跌:

当然,国际金价下跌是两大因素共同造成的:一是中国央行暂停增持,二是美国就业数据靓丽、美联储降息可能推迟。

未来,黄金价格将如何演变?

我的看法是:大趋势仍然是涨,中间不排除会有反复。基本逻辑是:中国的避险需求。

想想看,美国在很多问题上步步紧逼,如果真的将来“擦出火化”,中国的外汇储备怎么办?中国持有的庞大美债怎么办?这些钱要在相当程度上变成黄金。

其次是中国老百姓。当房地产和股市告别黄金时代,黄金在中国就迎来了黄金时代,这也是避险的需求。

有了百变未有之大变局,黄金还能闲着吗?一切才刚刚开始而已。

中国跟印度正好相反:过去几十年,印度人非常喜欢黄金,民间持有黄金是中国的2倍多——中国民间大约持有1.1万吨,印度是2.5万吨。现在,轮到印度人炒房炒股了,中国人开始持有黄金。

中国人均持有黄金追平印度,还需要增持1.4万吨。这是什么概念?中国央行持有的黄金还不到2300吨,美联储持有的不到8200吨。如果中国民间持有黄金增加到印度水平,将会发生什么?

当然,任何投资都有风险,都有不确定性,不建议大家在短时间内一边倒购买某种资产。